最近5个交易日,A股创造了太多历史。

上证指数从2700点飞速飙升至3336点,涨幅已达22%,创业板指更是暴涨42%,其力度比2007年与2015年最疯狂的阶段都要大。

单日成交额在9月24日之前仅仅徘徊在5000亿的冰点水平,此后5个交易日每天持续攀升,到9月30日已经上升至26114亿元,一举打破了尘封了9年的巅峰记录。

这一波超级行情,有人赚得盆满钵满,但也很发慌,担心行情很快终结。有人踏空,活在了史诗级大涨的恐惧与愤怒之中,期待国庆7天筹钱杀入市场。

那么,究竟怎么看本轮超级行情的持续性呢?

01

A股本轮行情能够有如此之强的爆发力,源于“天时地利人和”。

天时方面,美联储在9月开启本轮降息周期后,中国央行货币政策空间打开了,不会像之前那样受到汇率等多方面的制约。因此,央行很快便宣布了力度很大的降准降息政策,并且定向向股票市场“放水”。

地利方面,此前A股经历了三年多持续下跌,估值一度被压缩到了极致,比2018年底、2014年底时的水平都还要低。这是本轮行情急速反弹的重要一环。

人和方面,中央政治局会议罕见在9月末召开,相关定调与表述,给市场吃了定心丸。

基于此,市场情绪彻底被点燃了,出现了史诗级大涨。那么,市场对于以上多重利好计价了多少?还有那些未被计价可以持续驱动市场上行呢?这些问题都值得反思。

在我看来,要判断行情持续性,其实归根结底还是要回到最底层的定价逻辑上来,包括宏观基本面、货币政策、市场情绪等重要维度。

基本面方面,市场预期在政策组合拳之下,经济会迎来边际改善。拆分看,房地产方面,会议罕见定调“止跌企稳”,制造业本省表现不差,基建、社零消费则期待财政政策发力,出口因外需较好保持着一定韧性。

这从其他金融市场走势可以来进行相互验证。从十年期国债期货市场看,T2412从9月24日开始大幅下跌,从最高的107.135回落至105.365,也隐含地表达了经济潜在复苏的逻辑,因为经济好了,抛债券、买风险资产,债券价格就会跌。

商品市场也是同步从9月24日开启大反弹,同样反应了对于经济基本面改善的乐观预期。尤其是9月30日,文化商品指数飙升3.35%,情绪亢奋。其中,与地产相关的商品主力合约,比如螺纹钢、焦煤、焦炭、玻璃纷纷涨停。

当然,市场预期经济会改善,其实包括定价了一部分财政政策。从此前外媒传闻看,主要有三个方面。第一,增加公共预算支出,包括新增专项债和长期特别国债;第二,增加民生补助。第三,年底前完成增加地方税权,大规模减税。比如,对个人所得税标准提高至8000元门槛,满足条件的企业所得税由25%下调至20%,中小企业调整为0.5%。

财政政策发力是驱动经济走好的关键因素。该项政策有望在10月份落地,到底怎么样,是超预期,还是符合预期、乃至低于预期,对于市场的影响颇大。

货币政策方面,力度还是很大的,包括有较大规模的降准、降息,以及“5000 3000亿”的史诗级股票市场政策。

市场情绪面,已经相当之亢奋,与2015年6月牛市高峰时候差不多了。

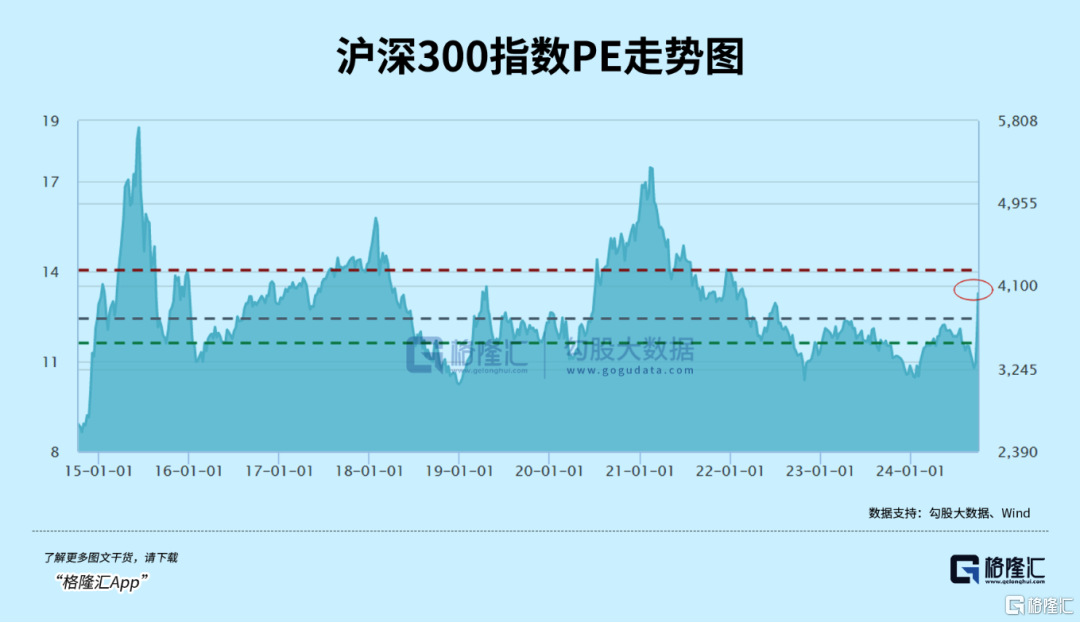

估值面看,截止9月30日收盘,沪深300指数PE为13.26倍,处于最近十年中位数上方(12.42倍),低于上线区间的14.03倍。

中证1000最新PE为36.96倍,不及中位数的38.8倍。从估值维度看,以沪深300为首的大盘股已经回到合理估值上方,以中证1000为首的中小盘还略微被低估。接下来,估值将会是压制接下来行情的一个重要因素。

总之,在我看来,A股市场5日暴涨,对经济预期好转、货币放水等方面进行了较为乐观的定价。且上涨大趋势已经形成,要逆转当前趋势比较难。

02

A股成立以来,一共经历了8次大牛市。分别为:

1990年12月-1992年5月,牛了17个月。

1992年11月-1993年2月,牛了4个月。

1994年7月-1994年9月,牛了2个月。

1996年1月-1997年5月,牛了17个月。

1999年5月-2001年6月,牛了2年。

2005年6月-2007年10月,牛了28个月。

2008年10月-2009年8月,牛了11个月。

2014年7月-2015年6月,牛了12个月。

在1996年12月涨停板制度实施之前,因股票上市数量少以及没有涨停跌停限制,波动非常大,牛市行情对于现在的参考指导意义并不大。

有人说,本轮超级行情跟2014年那一波牛市类似。当年,经济压力不小,地产投资萎靡。迫于压力,央行开启了“大水漫灌”政策,驱动市场大幅走牛,最终化解了彼时困境。

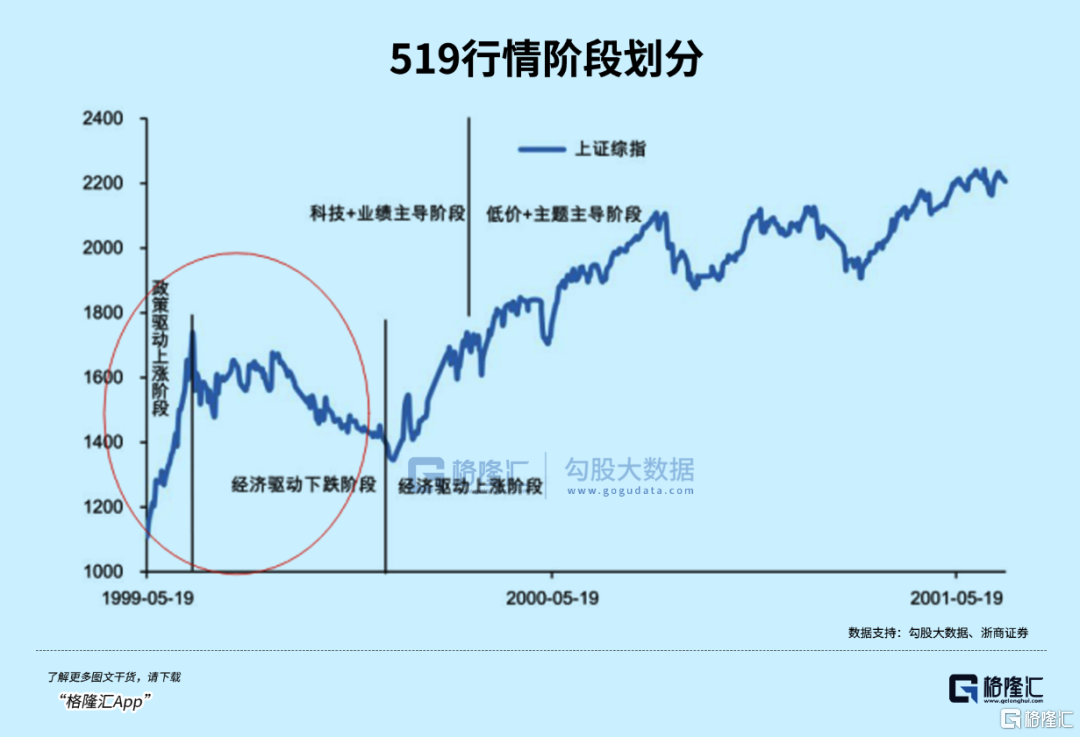

不过,我认为本轮行情如果要隐射过去牛市的话,与1999年爆发的519行情最为类似。当年5月19日至6月29日,上证指数从1047点飙升至1756点,31个交易日累计涨幅高达66%。这比2007年的7-10月以及2015年的4-5月的疯涨行情还要极端。

彼时的宏观经济环境,与当前有些相似。1997年亚洲金融风暴过后,全球经济陷入低迷,中国出口一路下行,到1998年变为了负增长。

为了应对经济局面,政策放开了房地产开发,以及出台了2000亿基建计划,经济有企稳迹象。到了1999年,全球经济仍然没有恢复,中国出口仍然低迷,投资增速又开始下滑,以致于经济表现出较大增长压力,到四季度已经回落至6.7%。与此同时,金融机构信贷增速陷入冰点,连续两年负增长。

对此,放水刺激经济是不二法门。从1996年至1999年,央行一共降息了7次,利率从10.98%狂降至2.25%,但出现流动性陷阱,对于经济提振效应并不明显。

这时,资本市场被寄予厚望。

1999年5月12日,国务院批准证监会提交的《关于进一步规范和推动证券市场发展的若干政策请示》。5月16日,鼓励资本市场健康发展的六条意见获得了国务院批准。5 月 18 日,证监会向八大证券公司,传达高层关于股市发展的 8 点意见,包括要求基金入市,降低印花税,允许商业银行为证券融资等。

这一些列政策在现在看来并不是多大利好。但在当时看,有点石破天惊,这是股票市场的发展第一次得到了最高层肯定。与当前央行“5000 3000”政策有异曲同工之妙。

政策驱动之后,A股市场一路狂涨。其中,大金融领涨市场,其余涨幅排名靠前的还包括信息设备、信息服务为首的科技板块。因为当时美股市场正在疯狂演绎互联网泡沫行情。

市场涨到6月中旬时,人民日报的一篇头版头条文章《坚定信心,规范发展》加速了市场的疯狂。文章强调,证券市场的良好局面来之不易,各方面都要倍加珍惜。

后来,从7月份开始,市场开始大调整,到年底,沪指又大跌超过20%。驱动因素是经济下行现实压力以及《证券法》实施构成了下跌催化剂。

发动519行情是为了落实股票市场要为国有企业脱困和推行股份制服务的目的。现在,政策也有意推动股市大幅上涨,改善消费者、企业投资预期,想从反通胀中挣脱出来。

03

目前,市场仍在乐观预期经济改善。并且在亢奋市场情绪以及真金白银入市资金推动下,沪指在节后容易继续惯性上冲,3400-3500点将会是第一挑战目标。

但过了这个坎之后,市场分歧或许会出现,可能会呈现高位震荡,等待进一步基本面现实数据驱动。如果高频数据确实显示经济在好转,那么市场会进一步上攻。否则,市场面临回撤风险。

当前,A股这波大涨之后,上证50、沪深300为首的大盘估值已经回到合理水平上方,并不便宜了。如果节后选择大规模追涨杀入,面临的投资、收益风险比并没有那么高了,要多一份心眼了。尤其对新手而言,亏钱最多的时候恰恰是牛市。当然,对于仓位已经很高的投资者,伺机而动就好。