微软:回归基本面

文/第三方供稿2024-10-09 18:32:55来源:第三方供稿

有外国分析师坦言,微软受益于广泛增长的AI动力,这将继续支撑其可持续增长。而且,从数据上来看,这还没有达到拐点的时候。

作者:Envision Research

AI注入可能会加速

OpenAI的技术不断注入微软的产品线,这令投资者对微软实现可持续增长持乐观态度。其中,Azure和与AI相关的转型的贡献更令人特别看好。最近几个季度,Azure AI客户数量大幅增加。截至三月底,Azure Arc大约有33,000名客户。除了数量上的增长,增长的质量也令人印象深刻。最近几个季度的许多新交易都是来自像可口可乐这样的领先企业,它们承诺了价值数十亿美元和多年的承诺。此外,微软的Copilot正在推动其运营和生产力产品进入AI转型的新时代。随着OpenAI获得的额外资金,预计微软将在未来几年继续在所有层面的产品和服务中融合AI。

当然,增长将需要额外的资本支出。管理层在最近的财报中指出,AI需求一直在超过可用容量。为了满足这一需求,MFST将需要不断投资于其基础设施,特别是在云和AI基础设施领域。

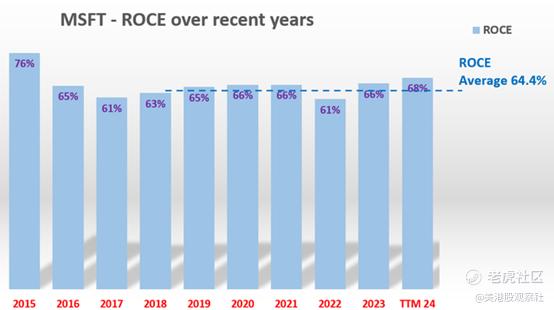

好消息是,微软从根本上享有轻资本和高度可扩展的商业模式。因此,预计它将保持高资本回报率(ROCE)与其新的资本支出。下面的图表提供了历史背景。图表显示了过去十年中微软的ROCE。

对于像微软这样的企业,以下项目实际上是投入的资本1)包括应付账款、应收账款和库存在内的营运资本;2)总房产、厂房和设备;3)研究和开发费用(对于像微软这样的企业来说是一个必要的费用)也被摊销并视为其投入资本的一部分。在这些考虑下,微软的ROCE近年来平均为64.4%,这不仅远高于整体经济,而且与其余FAANG集团相比也非常有竞争力。

边际回报揭示的可扩展性

当然,高ROCE只是这里的一半方程。伯克希尔哈撒韦公司首席执行官沃伦·巴菲特很久以前就指出了这一点。在他看来,“拥有的最佳企业是那种在很长一段时间内能够以非常高的回报率使用大量增量资本的企业。”

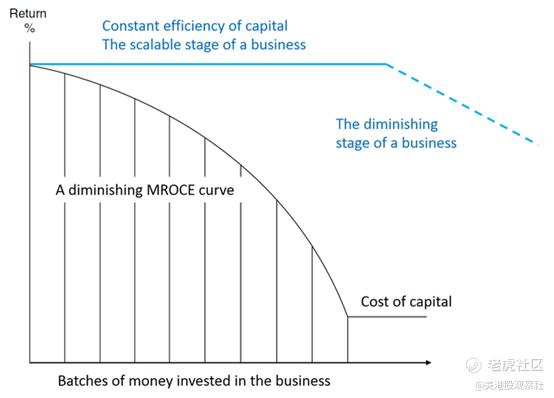

他在这里指的是投入资本的边际回报,或MROCE。企业总是会首先将资金投资于预期回报最高的资本项目。如果在这之后还有剩余资金,企业将寻找预期回报第二高的项目。以此类推。其结果是,随着MROCE的缩小,呈现出递减的回报,如下表所示。

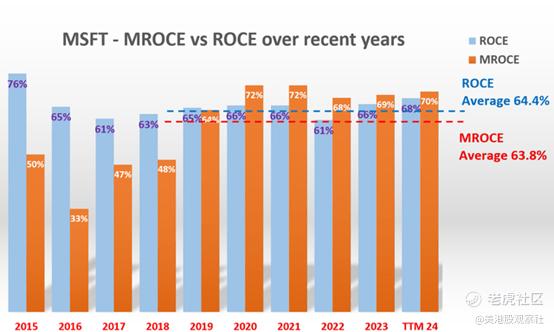

下一个图表显示了过去几年对微软的MROCE的计算。计算分为几个步骤进行,这里只引用最终结果:

首先,每年投入的资本(“CE”)被计算出来。其次,然后计算CE的年度增量。最后,计算年度收益增量与年度CE增量之间的比率,以近似MROCE。在年度收益或投入资本出现大幅波动的年份,采用多年滚动平均值来平滑波动。结果表明,微软能够维持与平均ROCE基本相同的MROCE(63.8%对64.4%)。

这些微小的差异主要是由于四舍五入错误和滚动平均值造成的。这项分析表明,微软还没有达到出现递减回报的地步。展望未来,鉴于上述分析的AI注入潜力,预计微软将在未来几年同时保持高ROCE和MROCE。

关注估值

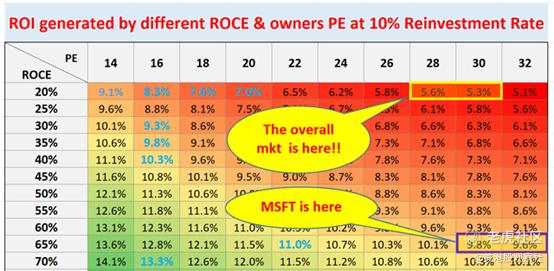

接下来是估值。市盈率可能让许多投资者感到不安。该股票目前的前瞻性市盈率为31倍,在绝对和相对条件下都相当昂贵。然而,尽管估值让人感觉不舒服,但对于像企业主那样思考的长期投资者来说,它仍然能够带来超越市场的回报。长期回报预测的细节如下所示:

对于像微软这样的企业主来说,长期投资回报率由两件事决定:A)购买企业时支付的价格;B)企业的素质。更具体地说,部分A是由我们购买企业时所有者的收益收益率(“OEY”)决定的。这就是为什么市盈率是图表中的第一维度。部分B由企业的素质决定,这就是为什么资本回报率(ROCE)是图表中的第二维度。

长期收益增长率是通过ROCE和再投资率的乘积来估算的。

最后,长期投资回报率 = 估值 质量 = OEY 增长率 = OEY ROCE*再投资率。

在当前条件下,微软的交易价格约为31倍前瞻性市盈率,转化为约3.2%的OEY。如前所述,平均ROCE为64.4%,假设再投资率为10%,其长期增长率预计为6.4%。因此,预计在当前条件下,微软的总投资回报率约为9~10%,这比标普500指数(约5~6%)的预期高出一大截。最后,作为微软的额外优势,平均经济的MROCE远不及微软的63.8%,因为整体经济的基本商业模式远不如微软的可扩展性(其SaaS模型和类似年金的收入流)。

其他风险和总结

除了未来几年需要大量资本支出外,还有一些其他下行风险值得一提。其中一些风险是微软和其同行共有的,有些则更特别于微软而不是其他科技股。微软和其科技同行面临的主要宏观风险包括经济衰退和竞争加剧。最近的就业数据显示,硬着陆的可能性微乎其微,科技股在经济衰退期间可能会敏感反应。对微软来说更特别的是,其依赖Windows和Office的风险,这两者占其收入的很大一部分。替代产品(如谷歌的基于网络的生产力套件)和竞争对手的出现可能会对微软这些部分的财务业绩产生负面影响。

总的来说,积极的方面超过了消极的方面,导致在当前条件下出现了偏斜的回报/风险状况。总之,第一项积极因素是加速AI注入的潜力,从围绕OpenAI的最新发展和微软商业模式的基本可扩展性来看,这一点从其MROCE中可以看出。

$微软(MSFT)$