高开低走的小牛电动:两年半亏损超4亿,高端智能标签失色

2024/10/24 13:40来源:第三方供稿

顶着“电动车界爱马仕”光环的小牛电动(NIU.O)凭借高端智能化开辟出了智能电动两轮车的新赛道,一度在高端市场上占据领先地位。但随着市场竞争加剧,小牛电动逐渐后劲不足,2022年及2023年连续两年销量下滑并陷入亏损。2022年至今年上半年,小牛电动在两年半时间里已亏超4亿元。随着2024年第三季度销量数据披露,小牛电动连续三季销量同比增长,但如何扭亏依旧是其当下面临的难题。

证券之星注意到,小牛电动在高端智能化赛道上正不断被超越。同为新势力品牌阵营的九号公司-WD(689009.SH,下称“九号公司”)后来居上,小牛电动在渠道及研发投入上均落于下风。另一方面,传统品牌也在相继布局智能化、高端化,部分智能技术也慢慢成为普通车型的“标配”,打出高端智能化差异策略的小牛电动正在被行业逐渐“同质化”。

上半年增收不增利

资料显示,小牛电动成立于2014年,公司以高端智能化的电动自行车、电动摩托车和滑板车为主要产品。小牛电动使用的锂电池续航能力强,使用寿命长,其智能车机系统可通过APP查看车况、定位、异动报警等。高端智能战略下,小牛电动的销量与营收增长迅猛,2021年产品销量突破100万辆,收入、净利润分别实现了51.56%、33.9%的高增长,达到业绩巅峰。

但好景不长,随着行业内卷日趋激烈,小牛电动的高端产品竞争力逐渐减弱,导致其销量持续萎缩。2022年及2023年,小牛电动的产品销量分别为83.16万辆、70.98万辆,分别同比下滑约19.88、14.65%。

就在这两年间,小牛电动也出现了亏损,2022年及2023年收入分别为31.69亿元、26.52亿元,同比下滑14.47%、16.31%;净亏损4946.29万元、2.72亿元,同比下滑121.9%、449.58%。小牛电动将业绩下滑归因于锂电涨价造成的成本上升,小牛电动CEO李彦表示,2022年至2023年,锂电价格涨了七成,这一单一成本项占整车成本从40%涨到70%。

今年上半年,小牛电动销量呈现回升的趋势,整车销量达38.53万辆,同比增长25.75%。销量的提升源自门店数的增长,截至今年上半年,小牛电动国内门店数量为3124家,2023年的国内门店数一度减少至2856家,目前已回到2022年水平。谈到今年全年的开店目标,李彦表示,计划新开1000家门店。

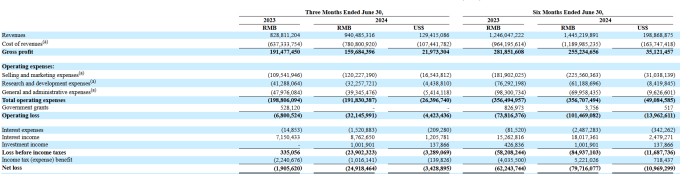

然而,小牛电动的业绩却没有与销量增长同步,上半年出现了增收不增利的情形。其上半年实现营收14.45亿元,同比增长15.98%;净利润亏损7971.61万元,较去年同期的-6224.37万元下滑了28.07%。

从数据上看,小牛电动利润的下滑与产品出现量增价减不无关系。财报显示,小牛电动今年一季度平均单车收入为3908元,同比下降11.6%;二季度平均单车收入3671元,同比下降6.1%。小牛电动解释称,主要是由于海外市场滑板车的销量占比增加以及产品矩阵变化所致。单车均价的下滑导致毛利率同步下降,小牛电动一、二季度的毛利率分别为18.9%、17%,去年同期分别为21.7%、23.1%。

此外,小牛电动销售费用保持高增也影响了利润,其上半年销售及营销费用高达2.26亿元,较去年同期的1.82亿元增长了24%。

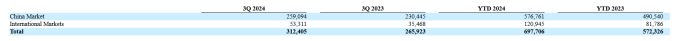

根据小牛电动发布的第三季度销量数据,公司第三季度累计销售产品31.24万辆,同比增长17.48%。其中,中国和国际市场的销量分别为25.91万辆和5.33万辆,同比增长12.43%、50.31%。中国市场上,小牛电动NT车型表现亮眼,占据总销量的近20%。此外,今年的新车型共占第三季度总销量的60%以上。至此,小牛电动前三季销量总和达到69.77万辆,同比增长21.91%。

证券之星注意到,小牛电动已连续三个季度销量实现同比增长,但此前一、二季度销量的增长并未帮助已连亏两年的小牛电动扭亏,第三季度小牛电动能否扭转亏损局面仍待市场检验。

高端智能竞争乏力

在电动两轮车领域,小牛电动和九号公司同属主打科技、智能化的“新势力”。资料显示,九号公司成立于2014年,于2019年入局智能电动两轮车市场。

虽然入行晚,但九号公司在近两年异军突起。2020年-2023年,九号公司电动两轮车销量分别为11.43万辆、42万辆、82.62万辆、147.15万辆。可以看到,九号公司2022年的销量已基本追平小牛电动,并在2023年完成反超。今年上半年,九号公司电动两轮车销量120万辆,收入33.83亿元,而同期小牛电动的销量还不到九号公司的四分之一。在剔除建店补贴影响后,九号公司电动两轮车的毛利率为23.73%,也远高于小牛电动。

除了车型更多外,小牛电动在比拼中落于下风的原因还在于线下门店的数量相对较少,限制了产品的销售和推广。截至今年上半年,九号公司电动两轮车专卖门店超6200家,是小牛电动的近两倍。

在技术方面,双方都以智能化为卖点,但九号公司已经实现了超越,二者在研发投入方面相去甚远。今年上半年,小牛电动研发费用为6118.87万元,较去年同期的7629.22万元下滑近20%;九号公司的研发投入则高达3.49亿元,同比增长18.88%。事实上,小牛电动2023年的研发费用就已缩水至1.51亿元。

证券之星注意到,小牛电动的智能化竞争不仅仅来源于九号公司,还面临着传统品牌的“围剿”。以雅迪控股(01585.HK)为首的传统车企,近年来快速切入智能锂电赛道。2020年,雅迪控股推出冠能系列,主打超长续航、强劲动力、智能科技、时尚外观和优质质保服务。上市至今,全球累计销量已经超过了2000万辆。爱玛科技(603529.SH)也不断推出具有智能化功能的电动车产品,融入了智能导航、语音交互、手机互联等功能。

体现在销量上,根据艾瑞咨询5月发布的《2024年中国两轮电动车行业研究报告》,在全国销量靠前的22座城市的线下调研数据显示,4000元以下价位区间,雅迪、爱玛和台铃三大品牌以销量过百万的成绩领跑;在4000元以上,乃至7000元以上价位的高端、超高端市场,九号和雅迪两大品牌以四十万以上的销量脱颖而出,小牛、爱玛、台铃三大品牌销量在十万以上。(本文首发证券之星,作者|陆雯燕)