山西证券股份有限公司陈振志,张彦博近期对乖宝宠物进行研究并发布了研究报告《宠粮国产龙头规模稳步增长,盈利水平持续提升》,本报告对乖宝宠物给出增持评级,当前股价为64.45元。

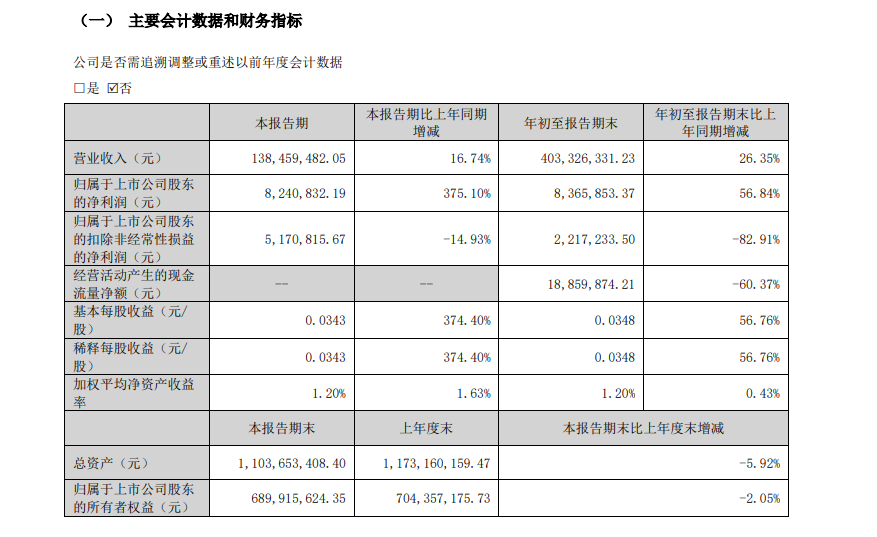

乖宝宠物(301498) 事件描述 公司发布2024年三季报,2024年前三季度公司实现营收36.71亿元,同比 17.96%;实现归母净利润4.70亿元,同比 49.64%;实现扣非归母净利润4.43亿元,同比 41.75%。 事件点评 营收规模进一步增长,盈利水平显著提升。分季度来看,2024年第三季度公司实现营收12.45亿元,同比 18.92%;实现归母净利润1.62亿元,同比 49.11%;实现扣非归母净利润1.52亿元,同比 40.74%。旗下麦富迪、弗列加特等自有品牌持续发力,中高端产品影响力不断增强,带动公司主营业务营收及盈利水平双重提升,2024年前三季度公司毛利率41.98%,同比 提升6.21个百分点。 费用投放力度继续增强,三季度分红彰显发展信心。随着自有品牌收入占比及直销渠道占比增加,公司在品牌宣发等维度投入不断增长,前三季度销售费用同比 40.30%,麦富迪及弗列加特品牌影响力持续扩张,前三季度公司管理/研发/财务费用率分别为5.78%/1.63%/-0.48%,同比 0.41/-0.15/-0.03pcts。分红方面,三季度公司拟每10股派红利2.5元(含税),合计拟派约1亿元(含税),Q3高业绩增速 分红凸显公司优良质地和坚定的发展信心。 投资建议 我们再次强调需继续重视公司在淘宝天猫京东等传统电商以及抖音/直播等新渠道新业态的领先优势,随着公司重点发力自有品牌中高端产品线,重点关注双十一大促节点公司BARF系列、弗列加特产品的推广放量,我们看好公司自有品牌在市占率以及盈利水平方面的双重提升。预 计公司2024-2026年净利润为5.58/6.95/8.22亿元,EPS分别为1.39\1.74\2.05元,目前股价对应公司2024、2025年PE分别为47.6倍、38.1倍,维持“增持-A”评级。 风险提示 原材料价格波动风险;政策管理风险;因管理不当导致出现食品安全的风险;动物疫病风险;全球贸易摩擦加剧的风险;汇率波动风险;产品销售不及预期的风险;品牌及产品舆情风险;海外竞争加剧导致公司全球化战略推进受阻的风险。

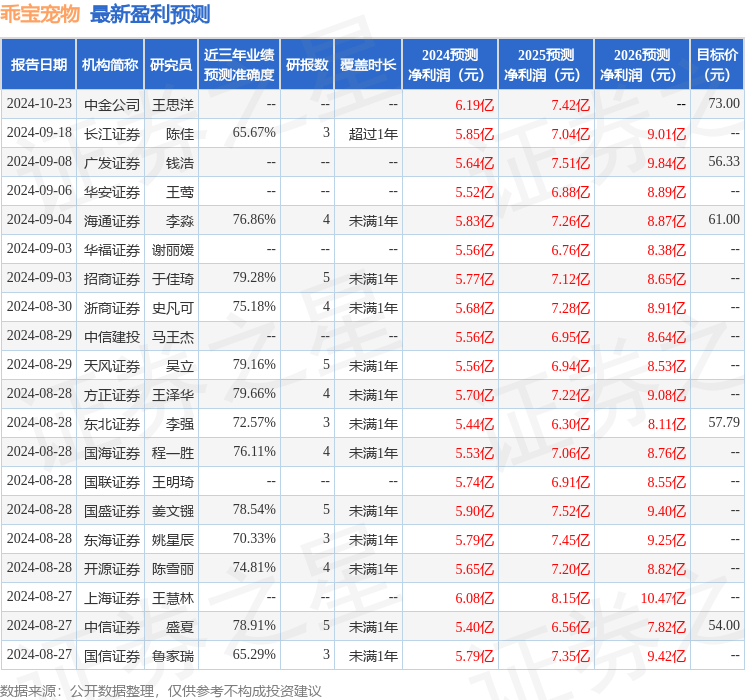

证券之星数据中心根据近三年发布的研报数据计算,方正证券王泽华研究员团队对该股研究较为深入,近三年预测准确度均值为79.66%,其预测2024年度归属净利润为盈利5.7亿,根据现价换算的预测PE为46.68。

最新盈利预测明细如下:

该股最近90天内共有31家机构给出评级,买入评级25家,增持评级6家;过去90天内机构目标均价为60.94。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。