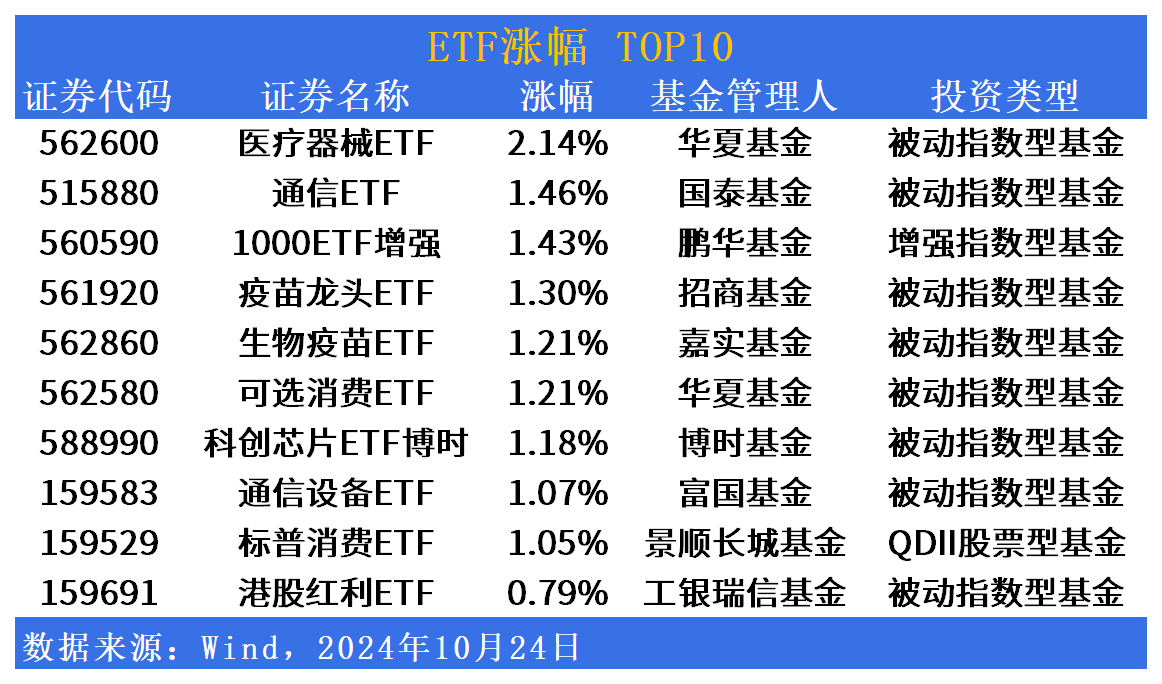

圣湘生物日前发布2024年三季报。数据显示,公司前三季度实现营业总收入10.33亿元,同比大增63.24%;归属于上市公司股东的净利润却出现34.80%的下滑,仅为1.954亿元。2023年,圣湘生物曾经依靠大额的非经营性资产处置而实现了单季度归母净利润为正,然而卖资产保利润的方式毕竟不是长久之计,数据显示,圣湘生物已连续5年发生净利率和ROE下降。

营收激增难掩净利下滑隐忧

圣湘生物2024年前三季度的营收表现可谓亮眼。公司实现营业总收入10.33亿元,较去年同期的6.325亿元大幅增长63.24%。这一增长率远超行业平均水平,但是公司的净利润却未能与营收同步增长。

从2024年每个季度的归母净利润数据来看,分别为0.81亿元、0.76亿元、0.39亿元,呈现了逐季度下降的趋势。由于2023年三季度的业绩是高点,归母净利润达到2.08亿元,所以2024年三季度的净利润下滑程度最大,较去年同期下降了81.39%。

净利率和ROE逐年下降

从圣湘生物的毛利率来看,2024年前三季度达到77.50%,较去年底的76.28%略有提升至78.04%。但与此同时,该公司的净利率却在持续下跌,从去年同期的47.19%骤降至15.79%,下滑幅度高达31.4个百分点。

历史数据显示,从2020年开始,圣湘生物的销售净利率和净资产收益率(ROE)呈现出逐年下降的趋势,销售净利率从2020年52.15%下降至连续五年下滑,到今年三季度末仅为8.69%;净资产收益率从2020年13.15%连续下降至今年三季度末的0.53%。

净利率和ROE的持续下滑给圣湘生物的盈利能力和发展质量敲响了警钟。2023年,圣湘生物曾经在三季度时出现了单季度扣非净利润亏损的情况,不得不在三季度进行了一笔非流动性资产处置,由此产生了2.77亿元收益;而今年,截至三季度的非经常性损益一共仅为8528万元,因此其净利润出现了较大幅度的下滑。

现金流净额仍未转正

从圣湘生物的现金流状况来看,2024年前三季度,公司每股经营现金流为-0.0171元,虽然较去年同期的-0.2882元有所改善,但仍未能转正。这意味着公司经营活动产生的现金流入不足以覆盖日常运营所需的现金支出。

再从经营能力来看,圣湘生物的应收账款周转天数从去年同期的443.3天缩短至170.5天,显示出公司在应收账款管理方面做出了一定努力。然而,存货周转天数仍高达462.4天,较去年同期的472.2天仅略有下降。如此高的存货周转天数,不仅占用了大量营运资金,还可能增加存货跌价的风险。

资产负债结构变化引发关注

从资产负债结构来看,圣湘生物的财务状况仍相对稳健,但也出现了一些值得关注的变化。公司的资产负债率从去年同期的10.58%上升至14.21%,虽然仍处于较低水平,但上升趋势不容忽视。

同时,公司的权益系数从1.118上升至1.166,产权比率则从0.118增加到0.166。这些指标的变化表明,公司在融资结构上可能正在进行调整,负债占比有所提高。虽然目前的负债水平仍在可控范围内,但投资者需要警惕财务杠杆上升可能带来的风险。