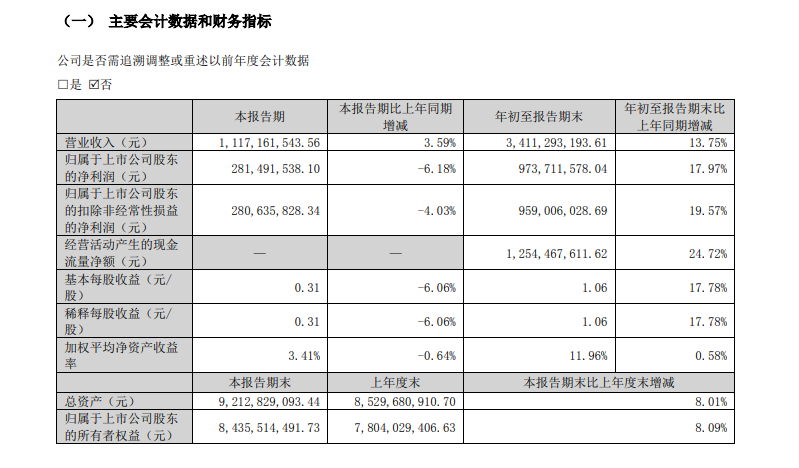

金融界10月24日消息 华东医药发布2024年三季度财报。数据显示,公司前三季度实现营业总收入314.8亿元,同比增长3.56%;归属于上市公司股东的净利润25.62亿元,同比增长17.05%。

营收增速下滑,增长动力存疑

华东医药2024年前三季度营业总收入314.8亿元,较去年同期的303.9亿元增长3.56%。然而,这一增速较2023年同期的9.10%和2022年同期的7.45%明显放缓。

从季度环比数据看,营业总收入滚动环比增长率为1.22%,较2023年同期的0.87%有所回升,但仍低于2022年同期的2.56%。

医药行业整体面临政策调整和市场竞争加剧的双重压力。华东医药作为行业龙头企业之一,其营收增速放缓可能预示着行业整体增长面临挑战。公司需要积极寻找新的增长点,以应对市场变化。

盈利能力稳步提升,但可持续性存疑

尽管营收增速放缓,华东医药的盈利能力却呈现稳步提升态势。2024年前三季度,公司毛利率达到32.55%,较2023年同期的31.86%和2022年同期的31.77%均有提升。这反映出公司在成本控制和产品结构优化方面取得了一定成效。

净利率方面,2024年前三季度达到8.14%,较2023年同期的7.22%和2022年同期的7.20%也有明显提升。归属净利润同比增长17.05%,增速远高于营收增速,显示出公司的盈利质量正在改善。

然而,值得注意的是,公司的净资产收益率(ROE)增长幅度有限。2024年前三季度加权平均ROE为11.70%,仅比2023年同期的11.21%小幅提升。这说明公司在提高资本使用效率方面仍有改进空间。

财务结构稳健,但经营效率有待提高

从财务风险指标来看,华东医药的财务结构相对稳健。2024年前三季度,公司流动比率为1.483,速动比率为1.141,均处于合理水平。资产负债率为39.80%,较2023年同期的38.40%略有上升,但仍处于可控范围内。

然而,公司的营运能力指标显示出一些隐忧。总资产周转天数从2022年的279.4天增加到2024年的304.5天,反映出资产利用效率有所下降。应收账款周转天数也从2023年的70.36天增加到2024年的74.72天,表明公司在应收账款管理方面面临一定挑战。

存货周转方面,2024年前三季度的存货周转天数为58.48天,较2023年的61.17天有所改善,但仍高于2022年的57.36天。这表明公司在库存管理方面仍有优化空间。