透视江苏省内上市农商行:常熟银行三季度非息收入大增,不良率持续上升

2024/10/25 15:06来源:第三方供稿

A股首份农商行三季报出炉。10月24日晚,常熟银行发布三季报,财报显示,该行前三季度营收净利双增,资产规模达3600余亿元。

在A股上市的10家农商行中,江苏省独占6家,分别为常熟银行、紫金银行、无锡银行、苏农银行、张家港行和江阴银行。从2000年8月开始,江苏省农村信用社改革试点工作全面推开,其改制步伐远远领先其它省份。江苏省农商行不管在经营特色还是资产规模上,都处于全国领先水平。

江苏农信资产规模居行业第三,2023年末仅低于浙江农信和广东农信,约占全国农信系统资产规模的8%。截至2023年末,江苏省农信系统共有60家农商行,资产总额4.4万亿元。2024年上半年末,江苏省内6家A股上市农商行资产总规模1.5万亿,占江苏农信总资产的三分之一。

然而,查询江苏省内6家上市农商行财报发现,尽管业绩较好,这些银行也面临着息差承压、利息收入增幅下降的行业普遍问题,其中常熟银行不良率持续上升。

常熟银行投资收益驱动业绩增长,不良率抬头

作为江苏省内规模最大的上市农商行,常熟银行率先披露了三季度报告。报告显示,今年前三季度,常熟银行的营业收入累计83.70亿元,同比增长11.30%,其中,利息净收入为69.03亿元,较上年同期增长6.15%。非息收入高达14.67亿元,占营收总规模的比重达到17.53%。

非息收入的来源主要为投资收益,2024年前三季度,常熟银行投资收益为13.39亿元,同比增幅高达92.89%,该行在报告中解释,主要为交易性金融资产等收益增加。投资收益浮盈驱动常熟银行业绩上涨,前三季度该行共实现归属于上市股东的净利润29.76亿元,同比增长18.17%。

营收净利双增之下,常熟银行资产质量和资本充足率情况值得注意。该行已连续多个报告期不良贷款率呈上升趋势,2024年三季度末,不良贷款率为0.77%,较去年底上升0.02个百分点。统计发现,常熟银行2024年6月末不良贷款率为0.76%,较去年底上升0.01个百分点,是江苏省内6家上市农商行中,唯一一家不良率上升的银行。

资本充足率方面,常熟银行三季度末资本充足率为13.95%,较今年上半年上升0.73个百分点,较去年年末上升0.12个百分点。统计发现,常熟银行作为江苏省内规模最大上市农商行,今年上半年末资本充足率仅有13.22%,较去年底下降0.64个百分点,在6家农商行中仅排第4,也是上半年降幅最大的银行。

6家银行营收净利均“双增”,紫金银行不良贷款率最高

统计2024年上半年数据发现,江苏省内上市农商行与常熟银行面临着相似的状况。从资产规模来看,6家银行均呈扩张态势。常熟银行以3673.03亿元居首,紫金银行、无锡银行、苏农银行和张家港行资产规模超2千亿,江阴银行超1千亿。其中,常熟银行资产规模较去年底增加了9.82%,增幅居首,江阴银行扩张速度最慢,仅为0.39%。

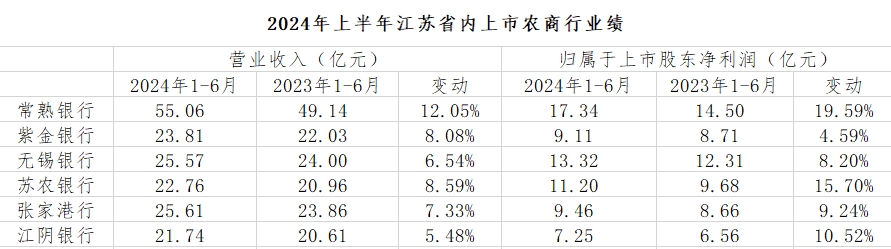

从业绩来看,2024年上半年,6家上市农商行营收净利均取得正增长。常熟银行业绩表现最好,2024年上半年,该行实现营业收入55.06亿元,同比增长12.05%,归属于上市股东净利润17.34亿元,同比增长19.59%。

从资产质量方面来看,江苏省内上市农商行不良率普遍维持在较低的水平,除常熟银行呈上升趋势以外,其余5家均持平或下降。上半年末,紫金银行不良贷款率最高,为1.15%。

资本充足率方面,常熟银行、无锡银行和张家港行上半年资本充足率下降。张家港行和苏农银行资本充足率低于13%,分别为12.58%和12.15%,苏农银行资本充足率虽由去年底的11.18%上升至12.15%,但仍离监管红线较近。

利息净收入普遍承压,江阴银行减少计提信用减值损失留存利润

值得注意的是,苏农银行和江阴银行净利增幅远超营收增幅。2024年上半年末,苏农银行营收同比增加8.59%,而净利大幅增加15.70%,江阴银行营收增幅仅有5.48%,在6家银行中垫底,但其净利润却有10.52%的增幅。拆解利润表发现,6家农商行均出现净息差收窄的情况,利息净收入增速放缓甚至减少,银行依靠非息收入支撑营收增长。

具体来看,净息差方面,6家银行均收窄。张家港行收窄幅度最大,达0.32个百分点,该行2024年上半年利息净收入降幅在6家银行中也最大。2024年上半年,该行实现利息净收入17.36亿元,同比降幅达11.56%。此外,紫金银行、无锡银行和江阴银行利息净收入同比增幅也录得负值。

在主营业务收入受到影响的情况下,各家银行纷纷通过非息收入驱动业绩增长。张家港行2024年上半年投资收益为6.8亿元,同比增加176.42%,位居6家银行之首。紫金银行和苏农银行投资收益增幅也超100%。

而相比之下,江阴银行的经营状况不容乐观。2024年上半年,该行净息差从2.06%下降至1.76%,利息净收入同比下降9.25%,投资收益同比下降3.38%,是唯一一家利息净收入和投资收益均下降的银行。在此情况下,该行通过减少计提资产减值损失等方式调节利润。2024年上半年末,该行减少计提信用减值损失1.01亿元,同比降幅达10.12%,以此来留存利润,江阴银行也是6家银行中唯一减少计提信用减值损失的银行。