华安证券:给予中炬高新买入评级

2024/10/26 21:33来源:第三方供稿

华安证券股份有限公司邓欣,罗越文近期对中炬高新进行研究并发布了研究报告《中炬高新24Q3点评:盈利改善超预期》,本报告对中炬高新给出买入评级,当前股价为23.87元。

中炬高新(600872) 主要观点: 公司发布2024年三季报: Q3:营收13.3亿元( 2.2%),归母净利润2.3亿元( 32.9%),扣非归母净利润2.1亿元( 27.7%); Q1-3:营收39.5亿元(-0.2%),归母净利润5.8亿元(-145.3%),扣非归母净利润5.5亿元( 19.3%); 收入符合、利润超市场预期。 收入端:环比改善 分产品:Q3美味鲜收入12.5亿元,同比 2.8%;其中酱油/鸡精鸡粉/食用油7.4/1.8/1.3亿元,同比 0.5%/ 14%/-9.2%,酱油Q3增速转正,环比改善(Q1/Q2 13%/-22%,Q1-3-2.4%),鸡精鸡粉增速较快。 分区域:Q3南部/东部/中西部/北部收入同比 1.2%/ 8.6%/-12.9%/ 2.5%,东部表现较好。Q3经销商净增110家,同比 13.5%,为后续增长提供渠道基础。 盈利端:成本红利/提质增效 Q3毛利率同比 5.0pct至38.8%,主因原材料成本下行、供应链优化带来生产费用及物流成本下降;销售/管理/研发费率同比各-1.9pct/ 1.1pct/-0.7pct,致Q3美味鲜归母净利润2.1亿元,同比 30%;归母净利率同比 3.5pct至16.5%。 投资建议:维持“买入”评级 我们的观点: 公司收入环比改善,渠道拓展积极,营销管理改革顺利,长期增长动力足,利润端受益成本下行红利,盈利能力逐步修复。 盈利预测:我们预计2024-2026年公司实现营业总收入52.3/59.7/66.6亿元(原预测55.7/61.3/68.4亿元),同比 1.8%/ 14.2%/ 11.5%;实现归母净利润7.4/9.6/11.0亿元(原预测7.3/8.8/11.0亿元),同比-56.4%/ 29.5%/ 15.3%;当前股价对应PE分别为25/20/17倍,维持“买入”评级。 风险提示: 需求不及预期,市场竞争加剧,区域扩张不及预期,原材料成本超预期上涨。

证券之星数据中心根据近三年发布的研报数据计算,东吴证券孙瑜研究员团队对该股研究较为深入,近三年预测准确度均值为74.06%,其预测2024年度归属净利润为盈利7亿,根据现价换算的预测PE为26.82。

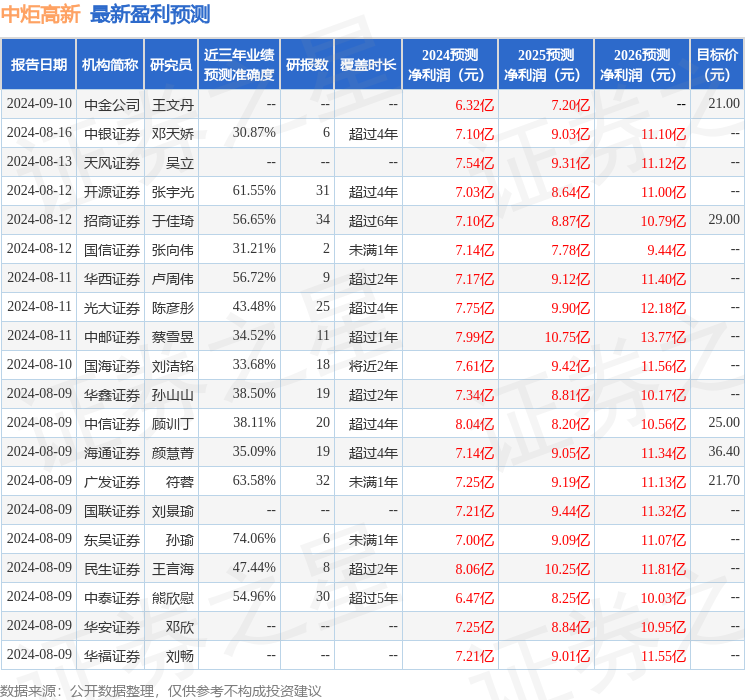

最新盈利预测明细如下:

该股最近90天内共有32家机构给出评级,买入评级25家,增持评级7家;过去90天内机构目标均价为22.41。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。