华福证券有限责任公司刘畅,童杰,王超近期对巴比食品进行研究并发布了研究报告《稳步经营,盈利提振》,本报告对巴比食品给出买入评级,当前股价为16.04元。

巴比食品(605338) 事件:公司发布了2024年第三季度报告,报告期内实现营业收入4.47亿元,同比-0.46%;归母净利润为0.83亿元,同比 14.00%;扣非归母净利润0.59亿元,同比 6.06%。公司2024Q1-Q3累计营业收入12.10亿元,同比 2.04%;归母净利润为1.94亿元,同比 25.68%;扣非归母净利润为1.47亿元,同比 19.92%。公司收入规模维持稳定,持续释放利润弹性。 团餐业务稳健增长,门店发展稳步向前 渠道端:公司2024Q1-Q3特许加盟/直营门店/团餐销售收入分别为9.13/0.15/2.64亿元,同比 0.28%/-24.46%/ 9.99%,公司2024Q3单季度特许加盟/直营门店/团餐销售收入分别为3.40/0.04/0.97亿元,同比-2.15%/-34.42%/ 9.20%。团餐业务持续增长,加盟业务小幅承压。门店端:截至2024年三季度,公司加盟门店合计5286家,净增243家,其中新开店835家,闭店592家;24Q3单季度来看,净增2家,其中新开店231家,闭店229家。2024Q1-Q3公司华东/华南/华中/华北分别净增130/139/-13/-13家门店,24Q3单季度华东/华南/华中/华北分别净增-18/31/-4/-7家门店。华中区域因为公司在区域内并购品牌门店关店较多,抵消了巴比品牌门店的增长,其中24Q1-Q3公司区域内单巴比品牌门店净增50家。收入分地区来看,2024Q1-Q3华东/华南/华中/华北收入分别为9.90/1.03/0.76/0.40亿元,分别同比-0.14%/ 23.93%/ 9.89%/ 2.36%。 毛利率略有波动,净利率稳中有升 公司2024Q1-Q3整体毛利率为26.40%,较去年同期提升0.29pct;归母净利率为16.06%,较去年同期增加3.02pcts;扣非归母净利率为12.12%,较去年同期增加1.81pcts;24Q3单季度毛利率为26.79%,较去年同期降低0.13pct;单季度归母净利率为18.55%,较去年同期增加2.35pcts;扣非归母净利率为13.17%,较去年同期增加0.81pct。公司2024Q1-Q3销售费用率/管理费用率/研发费用率分别为4.42%/7.78%/0.76%,较去年同期分别-1.24/-0.07/ 0.02pct;24Q3单季度销售费用率/管理费用率/研发费用率分别为3.96%/8.83%/0.68%,较去年同期分别-1.11/ 2.19/-0.01pct,管理费用率提升原因预计系公司股权激励提前终止加速计提费用。公司24Q1-Q3公允价值变动收益为6737.22万元,同比增加5552.99万元,预计主要系公司持有东鹏饮料股份受二级市场波动造成。 单店收入同比降速收窄,切入新细分赛道博取第二增长曲线 公司2024Q1-Q3前三季度单店收入为17.68万元,同比-3.50%,其中2024Q3单季度单店收入为6.44万元,同比-8.00%,相较于2024Q2同比-11.85%有所收窄。公司作为细分餐饮龙头之一,通过拓展品牌等方式积极应对,在近期开业了“巴比扒包”新品牌以切入汉堡赛道,商品价格走性价比路线以贴合时代发展。公司对于新的细分赛道不断挖掘,力求为公司博取第二增长曲线。 盈利预测与投资建议 基于2024年三季报业绩,我们下调对于公司24-26年营业收入的预测,保持 对于公司24-26年归母净利润的预测,预计公司24-26年归母净利润分别为2.41/2.85/3.24亿元,对应当前股价PE分别为14/12/11倍,维持“买入”评级。 风险提示 开店不及预期风险、原材料成本大幅变动、行业竞争加剧、食品安全风险

证券之星数据中心根据近三年发布的研报数据计算,光大证券李嘉祺研究员团队对该股研究较为深入,近三年预测准确度均值为79.52%,其预测2024年度归属净利润为盈利2.39亿,根据现价换算的预测PE为16.71。

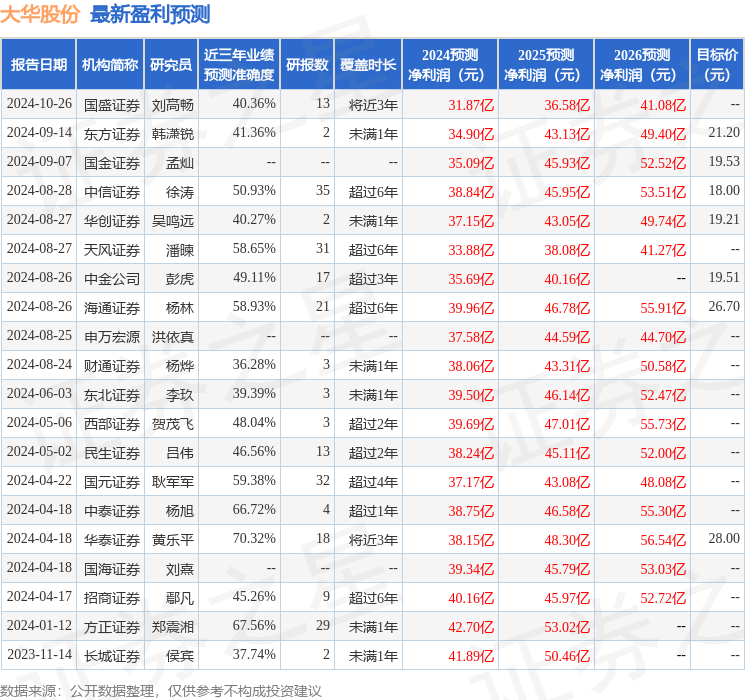

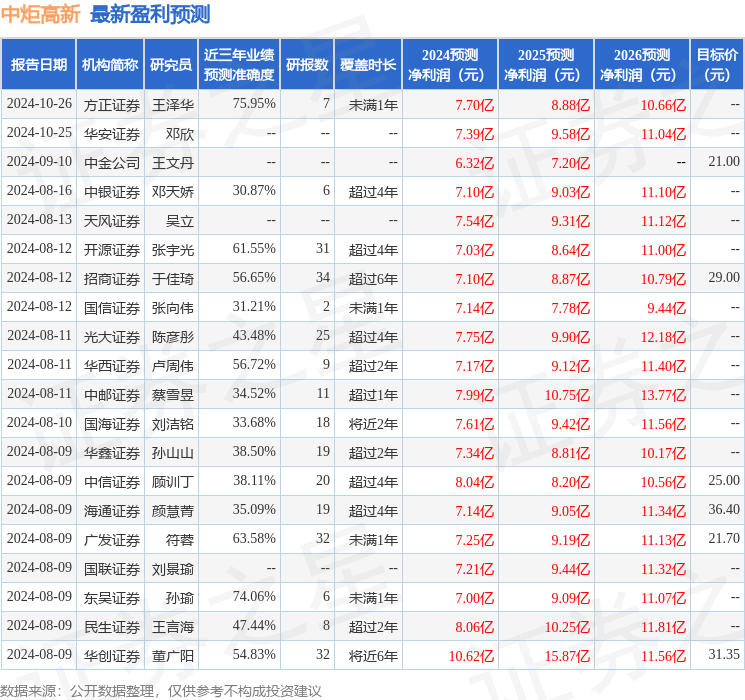

最新盈利预测明细如下:

该股最近90天内共有14家机构给出评级,买入评级11家,增持评级2家,中性评级1家;过去90天内机构目标均价为21.09。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。