科创50首次挑战周线压力位,大趋势是否已经扭转?

文/第三方供稿2024-10-29 10:16:51来源:第三方供稿

9月下旬的一揽子政策力度显著超出预期,资本市场给予了积极的回应,以科创50为首的硬科技成长宽基指数出现了周线级别的暴力反弹。在经历了一轮史诗级上涨之后,投资者开始重新审视这轮上涨后的逻辑以及持续性。

如何去看待当前的科创50指数?

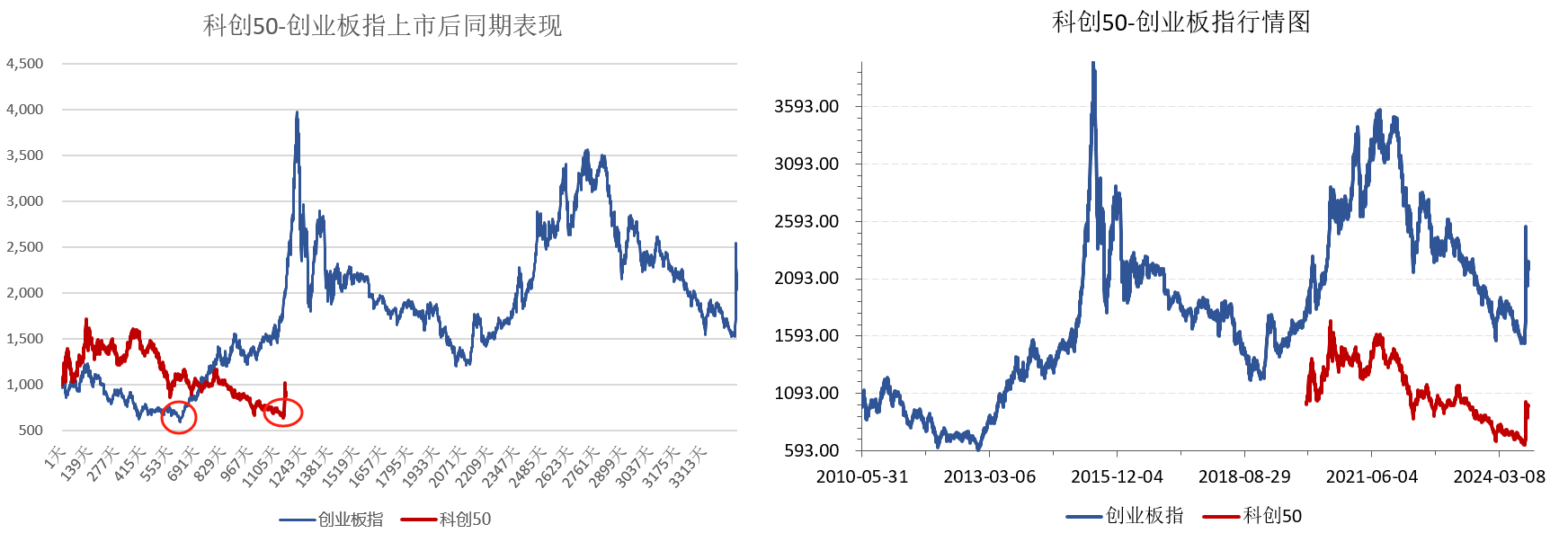

相关机构指出,以指数基日以来的周K线为例,在经历两轮箱体下台阶后,首次出现向上挑战周线压力位的形态,这是在近4年从未出现过的。由于本次市场行情先行的是情绪修复,之后才到经济基本面变化的验证,所以连续冲高后的整固是必不可少的,一旦基本面验证同时夯实当前位置,周压力将转变为周支撑,大趋势可能会被扭转,建议投资人务必引起重视。

数据来源:wind 2019/12/31-2024/10/28

与创业板指数同期上市后的时间周期相比,2013年创业板牛市启动前自前期高点回调近两年,下跌幅度52%(同期全A下跌33%)。而科创50由于前期比创业板指数强势,所以调整时间更久,自2021年8月高点回调了近三年,至2024年9月23日下跌幅度60%(同期全A下跌31%),时间和空间均相对充分,具有一定借鉴意义。

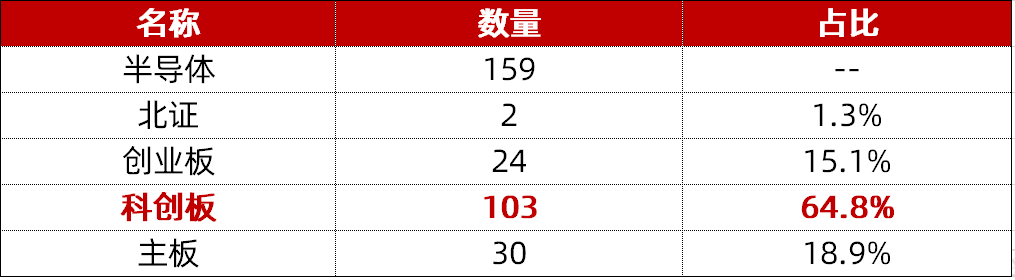

与创业板牛市启动期对比,创业板、科创板均处在IPO暂缓,政策支持并购重组时期。伴随着国家对金融市场态度的转变,IPO发行数量今年开始大量下滑,据沪深北三地交易所数据统计,2024年截止10月14日共计71家公司发行上市,较去年同期减少73.41%;募集资金总额481.89亿元,较去年同期减少85.07%。在IPO减少的同时通过上市公司并购重组的方式,不仅解决了科技公司融资问题,也让投资者对手中股票更有长持信心。随着中国资产价值重估,并购重组或将成为这一轮经济浪潮下,资金首选方向。科创板在并购重组中有哪些优势?以二级行业为例,A股市场共有半导体上市公司159家,其中在科创板上市的公司为103家,占比达到了全A的64.8%,上中下游并购潜力无疑是更大的。

数据来源:wind 2024/10/25

相关机构表示,政策与创新周期共振。2013至2015年政策大力支持科技创新,同时新兴产业周期持续向上与之形成呼应。2023年全球掀起了以生成式人工智能技术和大模型为代表的产业热潮,更重要的是我国自主可控诉求不断提升,以电子硬科技为代表的新质生产力有望在政策驱动下实现快速发展,科创板正处于AI及新质生产力快速发展的大背景,有望对科创板行情形成持续推动力。

短期来看,内、外变量因素将集中在11月初揭晓(11月4日-8日 全国人大常委会会议、11月5日 美国大选、11月6-7日 美联储议息会议)。近期的横盘可能再次因事件因素被打破,波动将同步加大。

中长期来看,市场或又一次站在了“改革红利”的风口之上,科技创新成为大国博弈竞争的关键。在基本面企稳、企业盈利修复过程中,如果政策能够持续跟进和配合,市场信心有望持续改善。科创50指数作为硬科技投资品种建议投资人持续关注。

相关产品

科创50ETF(代码:588000)及其联接基金(代码:A类011612/C类:011613):追踪上证科创板50成份指数(指数代码:000688.SH,指数简称:科创50),上证科创板50成份指数由上海证券交易所科创板中市值大、流动性好的50只证券组成,反映最具市场代表性的一批科创企业的整体表现。

风险提示:基金属于指数基金,风险等级R4 中高风险,存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险,其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。申购:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

对于ETF基金,投资者投资于本基金面临跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌等潜在风险、标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、标的指数变更的风险、基金份额二级市场交易价格折溢价的风险、申购赎回清单差错风险、参考IOPV决策和IOPV计算错误的风险、退市风险、投资者申购赎回失败的风险、基金份额赎回对价的变现风险、衍生品投资风险等。

对于ETF联接基金,基金资产主要投资于目标ETF,在多数情况下将维持较高的目标ETF投资比例,基金净值可能会随目标ETF的净值波动而波动,目标ETF的相关风险可能直接或间接成为ETF联接基金的风险。ETF联接基金的特定风险还包括:跟踪偏离风险、与目标ETF业绩差异风险、指数编制机构停止服务风险、标的指数变更的风险、成份券停牌或违约的风险等。

本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。