开源证券股份有限公司张宇光,方一苇近期对海天味业进行研究并发布了研究报告《公司信息更新报告:龙头韧性凸显,收入利润稳健增长》,本报告对海天味业给出买入评级,当前股价为45.0元。

海天味业(603288) 公司披露2024年三季报,2024Q3收入利润符合预期 公司披露2024年三季报。2024Q1-Q3公司营收/归母净利润分别为203.99/48.15亿元(同比 9.38%/ 11.23%);其中2024Q3营收/归母净利润分别为62.43/13.62亿元(同比 9.83%/ 10.50%)。收入利润符合预期。我们维持2024-2026年盈利预测,预测2024-2026年归母净利润分别为62.5/70.5/79.8亿元,同比 11.1%/ 12.8%/ 13.2%,当前股价对应PE40.0/35.5/31.4倍。维持“买入”评级。 2024Q3营收表现稳健,产品渠道良性运转 产品端:2024Q3公司酱油/调味酱/蚝油营收分别 8.72%/ 10.17%/ 7.83%,其他品类营收同比 15.08%。渠道端:公司通过柔性化生产、以客户需求为导向开发新品(如凉拌汁等),积极进行渠道渗透,带动2024Q3线下渠道营收同比增长8.12%;同时公司积极布局新零售渠道,带动线上渠道同比增长45.42%。 成本红利释放,2024Q3净利率同比改善 2024Q3公司净利率同比 0.11pct至21.84%,主要系原材料采购成本下降带动毛利率同比 2.07pct至36.61%。同时费用端2024Q3费用率同比 1.78pct,其中销售费用率同比-0.01pct,管理/研发/财务费用率分别同比 0.04/ 1.05/ 0.70pct。 全年展望:2024年收入双位数增长可期,盈利能力有望同比改善 全年展望:收入端,2025年春节时点提前叠加2023年同期基数较低,我们预计2024Q4营收增长有望加速,全年营收有望实现双位数增长。利润端,我们认为2024Q4费用投放可控背景下,成本红利有望延续,公司全年利润增长有望达成员工持股计划业绩考核指标(2024年归母净利润同比增长不低于10.8%(该指标剔除股份支付费用影响、并购重组及资本运作影响(如有))。 风险提示:宏观经济波动风险、市场拓展及竞争风险、原料价格波动风险等。

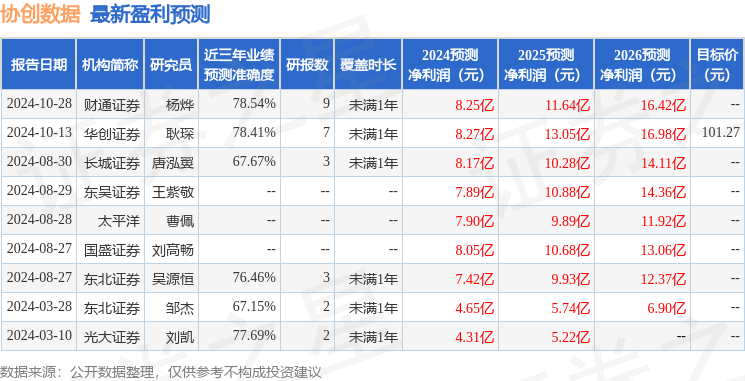

证券之星数据中心根据近三年发布的研报数据计算,招商证券于佳琦研究员团队对该股研究较为深入,近三年预测准确度均值为78.82%,其预测2024年度归属净利润为盈利62.91亿,根据现价换算的预测PE为39.82。

最新盈利预测明细如下:

该股最近90天内共有35家机构给出评级,买入评级20家,增持评级14家,中性评级1家;过去90天内机构目标均价为39.97。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。