民生证券股份有限公司刘海荣,费晨洪近期对华鲁恒升进行研究并发布了研究报告《2024年三季报点评:盈利短期承压,销量稳步增长》,本报告对华鲁恒升给出买入评级,当前股价为23.5元。

华鲁恒升(600426) 事件。2024年10月30日,华鲁恒升发布2024三季报,前三季度公司实现收入251.80亿元,同比增长30.16%。实现归母净利润30.49亿元,同比增长4.16%,实现扣非归母净利润30.59亿元,同比增长5.35%。其中,第三季度实现收入82.05亿元,同比增长17.43%,环比-8.81%,实现扣非归母净利润8.22亿元,同比-32.08%,环比-29.59%。 前三季度销量及收入稳步增长,醋酸及衍生物增幅较大。分业务来看,2024年前三季度公司各主要业务产销增长明显。前三季度,新能源新材料相关产品实现销量190.05万吨,同比增长18.81%,实现收入123.16亿元,同比增长8.47%;化学肥料业务实现销量319.90万吨,同比增长40.73%,实现收入52.48亿元,同比增长35.36%;有机胺系列产品实现销量43.54万吨,同比增长14.52%,实现收入18.73亿元,同比下滑5.78%;醋酸及衍生物产品实现销量112.53万吨,同比增长148.47%,实现收入30.48亿元,同比增长134.46%。 第三季度销量除有机胺外产品销量环比微降,同比均保持快速增长。第三季度来看,新能源新材料相关产品实现销量66.50万吨,同比增长4.25%,环比-4.23%;化学肥料业务实现销量103.40万吨,同比增长30.27%,环比-6.19%;有机胺系列产品实现销量15.26万吨,同比增长14.05%,环比增长4.31%;醋酸及衍生物产品实现销量37.08万吨,同比增长149.36%,环比-4.46%。相关业务的较快增长主要得益于公司荆州项目投产后相关产能的顺利释放。 在建项目持续推进,运行质效稳步提升。截至2024年9月底,公司主要现有产能包括20万吨/年PA6、30万吨/年己内酰胺、32.66万吨/年己二酸、20万吨/年异辛醇、60万吨/年碳酸二甲酯、255万吨/年尿素、48万吨/年有机胺、150万吨/年冰醋酸。目前主要在建产能为20万吨/年己二酸、52万吨/年尿素项目,同时还正推进德州本部酰胺原料优化升级、20万吨/年二元酸项目。公司通过坚持系统挖潜、降本增效、优化工艺降低消耗,全方位提高创效能力。 投资建议:公司以合成气平台为龙头,利用多个技术平台,在化肥、有机胺、醋酸及衍生物、新材料等方向形成了“一头多线”的产业布局。我们预计公司2024-2026年归母净利润分别为40.06亿元、46.32亿元,53.20亿元,EPS分别为1.89、2.18、2.51元,现价(2024年11月01日)对应PE分别为12x、11x、9x。我们看好公司未来成长性,维持“推荐”评级。 风险提示:1)新项目建设进度不及预期的风险;2)产品价格下滑的风险;3)煤炭等原料价格上涨的风险。

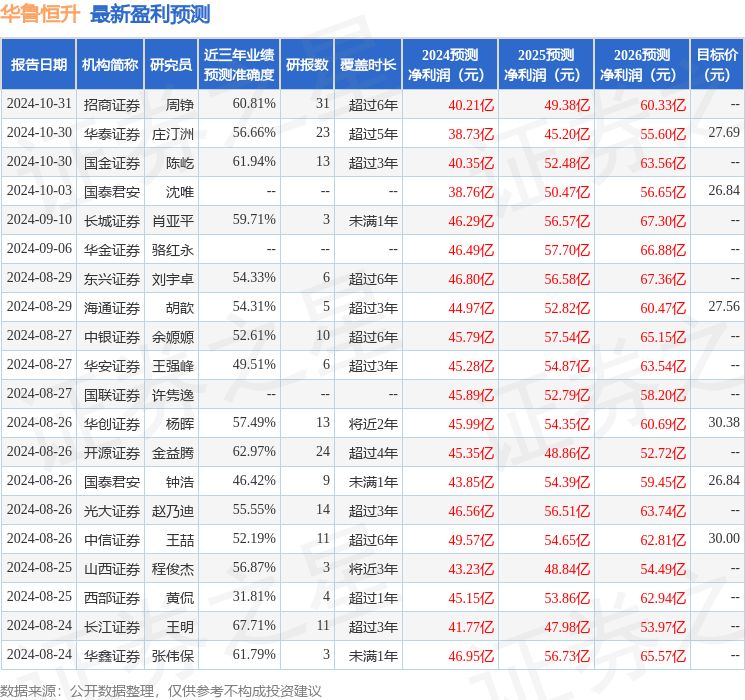

证券之星数据中心根据近三年发布的研报数据计算,长江证券王明研究员团队对该股研究较为深入,近三年预测准确度均值为67.71%,其预测2024年度归属净利润为盈利41.77亿,根据现价换算的预测PE为11.93。

最新盈利预测明细如下:

该股最近90天内共有28家机构给出评级,买入评级25家,增持评级3家;过去90天内机构目标均价为30.31。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。