万联证券:给予招商银行增持评级

文/第三方供稿2024-12-09 18:56:38来源:第三方供稿

万联证券股份有限公司郭懿近期对招商银行进行研究并发布了研究报告《深度报告:零售金融业务收入保持韧性》,本报告对招商银行给出增持评级,当前股价为37.7元。

招商银行(600036) 投资要点: 零售金融业务收入保持韧性:零售贷款增长与总贷款增速基本相当,占比保持稳定。近几年,小微贷款增长较快,占零售贷款的比重上升,零售贷款的整体定价低于股份行均值,定价差持续收窄。零售存款超过零售贷款,内部利息净收入转正,对零售金融业务利息净收入形成支撑,手续费净收入负增长,不过,零售客户AUM持续稳步增长,以及零售金融财富管理相关业务销售规模有回升趋势,或有望助力零售端财富管理相关的手续费净收入逐步企稳。 零售端部分贷款的关注率和逾期率仍在上升,整体贷款拨备保持高位:零售贷款资产质量波动,部分贷款的关注率和逾期率仍在上升。对公贷款不良率持续下行。整体贷款的不良率基本保持稳定。招商银行的拨备覆盖率和贷款拨备率均保持高位。2022年以来,银行业整体拨备计提力度下行,对当期利润形成了一定的支撑。从招商银行目前的拨备水平来看,仍有一定的释放空间。 存款活期率处于上市银行较高水平,存款成本优势明显:近几年,银行业存款呈现定期化趋势,定期存款占比持续上升。同期,招商银行存款的活期率持续下行,但仍居上市银行较高水平。纵观近几年招商银行零售存款和公司存款成本的变化趋势看,零售存款的成本有一定幅度的上升,对公存款的成本相对稳定,管控效果相对较好。综合来看,招商银行整体的存款成本优势仍较强。 盈利预测与投资建议:考虑到银行业发展大环境,结合招商银行自身的特点,我们认为招商银行存款成本优势,仍有望助力业绩的稳定,而资本实力雄厚,有助于未来资产规模的稳定扩张,资产质量相对优异,零售贷款风险短期或有波动。另外,招商银行零售金融业务的经营韧性较高,在未来财富管理相关业务销售规模逐步回升的条件下,零售端财富管理相关的手续费净收入或将逐步企稳。叠加金融科技的赋能,我们认为招商银行整体经营效率或有望稳步提升。我们测算的公司2024年-2026年营收同比增速为-3.33%/5.2%和4.67%,净利润同比增速为1.35%/5.85%和5.54%。对应的EPS分别为5.89元,6.24元和6.58元。综合考虑公司的业务发展情况以及估值等因素,维持公司增持评级。按照12月5日收盘价36.91元/股,对应的招商银行2024年-2026年的PB估值分别为0.93倍/0.84倍/0.77倍。 风险因素:银行业整体受宏观经济、货币政策以及监管政策的影响较大,经济以及相关政策的变动,都将对银行的经营产生重要影响。包括净息差的变动、资产质量预期等。

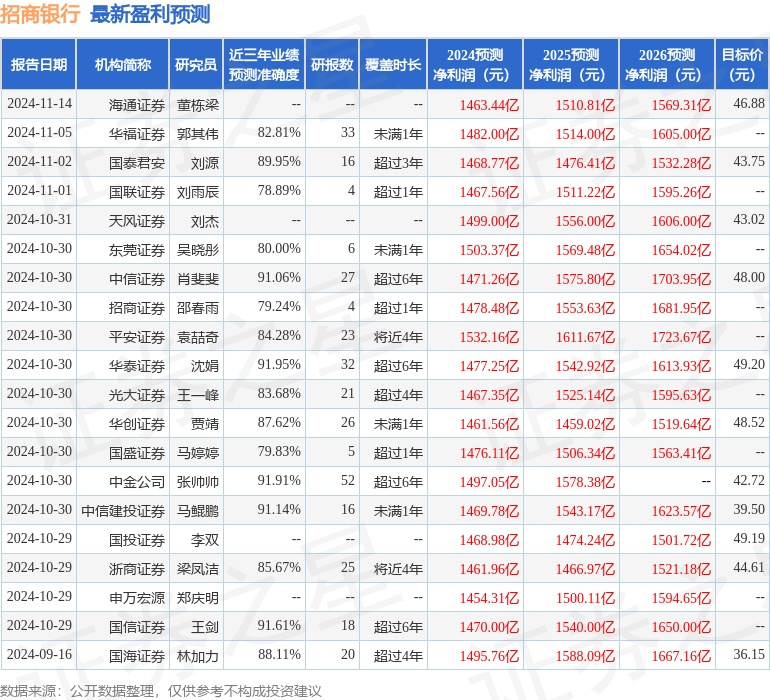

证券之星数据中心根据近三年发布的研报数据计算,华泰证券沈娟研究员团队对该股研究较为深入,近三年预测准确度均值高达91.95%,其预测2024年度归属净利润为盈利1477.25亿,根据现价换算的预测PE为6.67。

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级17家,增持评级5家;过去90天内机构目标均价为46.34。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。