今年9月24日以来,市场经历了快速的反弹,各类成长型板块普遍已将估值水平由9月的低点修复至高于年初的水平,后续交易重心有望陆续转向基本面。加之年关将近,市场或将开始定价25年的基本面预期情况。在此背景下,哪些板块基本面有望在明年出现显著改善?对应到投资品种上,又有哪些宽基和行业的ETF品种值得关注呢?

当下估值情况如何?

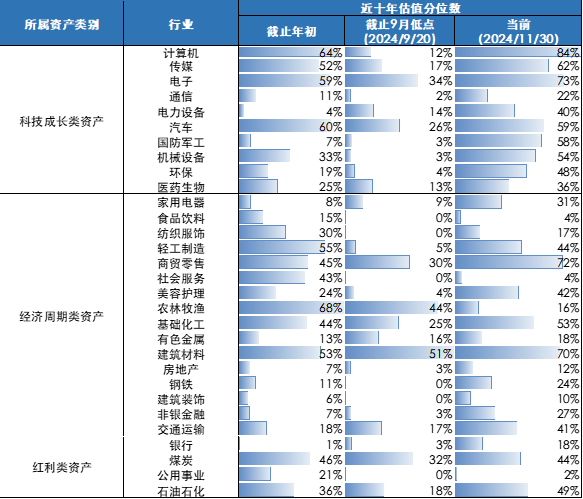

从估值分位数水平看,截至2024年11月30日,大多数行业的近十年估值分位数已超过年初水平,显著高于9月低点。在宏观政策陆续公布、明年基本面预期较为明朗的背景下,市场的关注点有望更多转向基本面的兑现和改善上。

表:当前各行业估值情况

资料来源:Wind,数据截至2024年11月30日,其中房地产、钢铁、建筑、非银、银行、煤炭采用PB估值,其他行业采用PE估值

哪些板块备受关注?

除了充分受益于自主可控概念的科技领域(后续我们将单独撰文分析)外,从制造业来看,新能源板块越来越多的产业政策和需求改善、技术迭代正不断加强投资者对其明年基本面改善的预期。

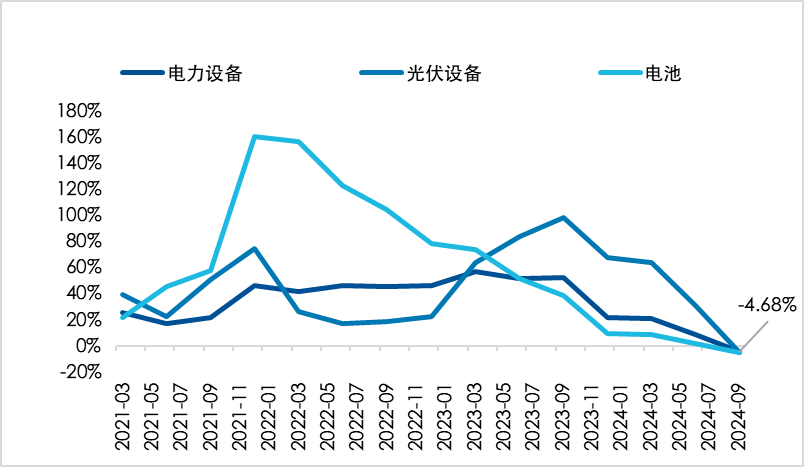

回顾过往,新能源板块经历了数年的深度回调,根源便在于供需错配。当下,在供给侧,新能源产能正逐步筑顶,且出清事件在不断出现,助力供需格局的改善。从今年一季度开始,新能源板块的新增资本开支同比增速已连续三个季度同比负增长,在建工程同比增速也在今年三季度转负。在建工程的同比增速转负或预示着行业待投放的新产能越来越少,为行业供需格局的改善减负。

图:今年三季度,新能源板块在建工程同比增速转负

数据来源:Wind,截至2024年9月30日

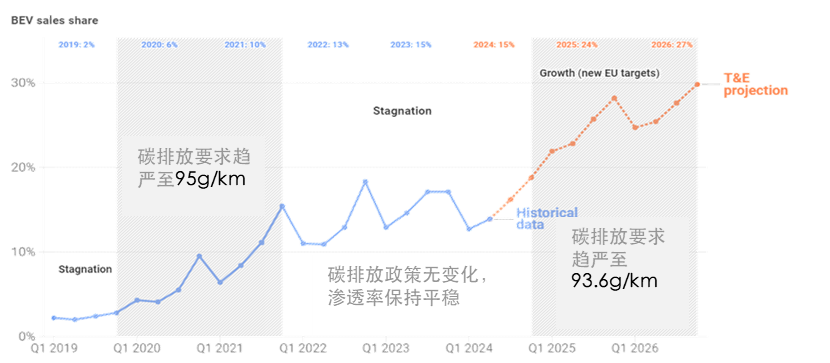

从需求侧来看,明年欧洲降碳政策将进一步趋严。从历史经验来看,碳排放要求趋严将显著提升新能源车渗透率。当前部分欧洲主流车企距离达成减排要求仍有较大的差距,或将通过发布更有吸引力的新能源产品、加大补贴力度等方式促进新能源车渗透率的提升,从而在需求侧助力新能源供需错配的改善。

图:碳排放要求趋严有望驱动新能源车渗透率显著提高

数据来源:Mobility Portal Europe

总的来说,新能源板块明年有望受益于供给侧筑顶和产能出清,需求侧受益于境内外政策,板块供需错配这一核心矛盾有望缓解,实现基本面的改善。

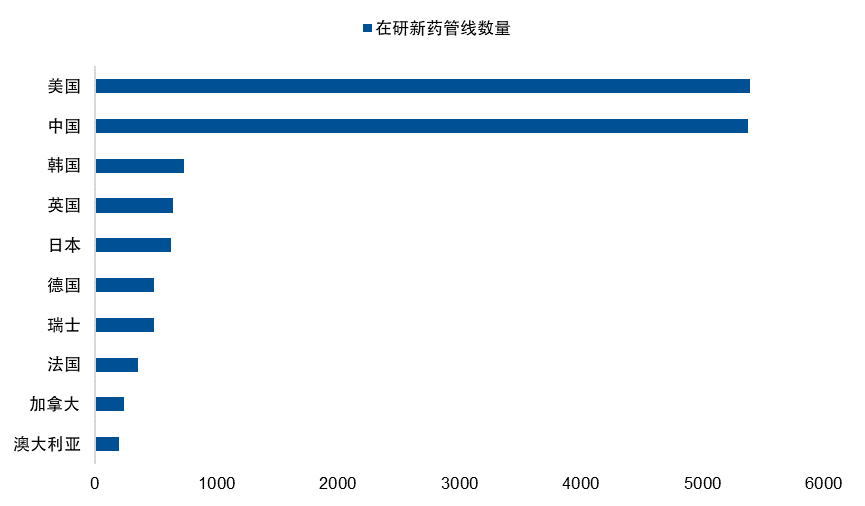

除新能源外,在医药板块中的创新药领域,我国在研新药管线数量已居于全球前列,2023年开展头对头临床数量首次跃居全球第一。随着我国在创新药领域持续加大投入,部分新产品有望于明年放量,从而带动板块盈利预期上升,实现基本面的边际改善。

图:中国在研创新药管线仅次于美国,全球份额36%

资料来源:医药魔方,数据截至2024年8月

对于基本面有望改善的板块对应的投资产品,在新能源领域,相关产品新能源ETF易方达(516090),场外联接(A类:019315;C类:019316)备受关注,可以较为全面地表征新能源概念的头部公司;创新药领域相关产品创新药ETF易方达(516080),场外联接(A类:019666;C类:019667)备受关注,这两支ETF均为低费率产品。

如果有投资者想同时投资两大领域,从更全面的视角捕捉基本面有望改善的成长类资产投资机遇,相关产品创业板ETF(159915),场外联接(A类:110026;C类:004744)备受关注,截至2024年12月2日,其跟踪的创业板指前两大权重行业分别为电力设备(新能源)与医药生物,分别占近34%、14%的份额,同时该指数还涵盖电子、计算机等成长板块,对成长类资产有良好的表征性。创业板ETF(159915),场外联接(A类:110026;C类:004744)同样为低费率产品,可以帮助投资者更好地提升投资体验。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。