再提央企“市值管理”!央企迎新机遇?

文/第三方供稿2024-12-18 09:18:51来源:第三方供稿

12月17日,国务院国资委近日印发《关于改进和加强中央企业控股上市公司市值管理工作的若干意见》,旨在提升上市公司发展质量,增强核心竞争力。《意见》要求中央企业将市值管理作为一项长期战略管理行为,健全市值管理工作制度机制,提升市值管理工作成效。国务院国资委将市值管理纳入中央企业负责人经营业绩考核,强化正向激励。中央企业和控股上市公司开展市值管理要严守依法合规底线,严禁以市值管理为名操控信息披露、严禁操纵股价、严禁内幕交易,对于违法违规行为严肃追责问责。下一步,国务院国资委将重点围绕《意见》落地实施,把提升中央企业控股上市公司投资价值、强化投资者回报作为一项长期工作来抓,指导推动中央企业用好市值管理手段,积极回应市场关切,维护投资者利益,为促进资本市场高质量发展作出新的更大贡献。

今年以来,国内大型国央企并购重组的消息不断,我们知道,并购重组是企业整合产业资源、提升协同效应、做大做强的重要途径,而国央企成为国内并购市场的重要参与者,要承担起引领科技企业突破关键技术领域的责任,持续提升自身核心竞争力。

政策方面,今年7月份的重要顶层会议提出了未来国资国企改革的七大方向,强调要推动国有资本和国有企业做强做优做大。

而9月24日的重要发布会上,“并购6条”出台、《重大资产重组管理办法修订》,相关部门表示,通过支持企业并购重组进一步促进资源有效配置,是资本市场一项非常重要的功能。特别是在当前全球产业变革加快推进、我国经济结构转型升级也在加快推进的背景下,亟需发挥好企业并购重组的关键作用,助力产业整合和提质增效。

在此背景下,国央企的专业化整合和合并,有望促进国有资本进一步向符合国家战略的重点行业、关键领域和优势企业集中,推动国央企的产业结构调整升级,优化国有资本的布局与资源配置,让资源向维系国家安全、掌握国民经济命脉和关乎国计民生的重要行业和关键领域不断集中。

今日指数:

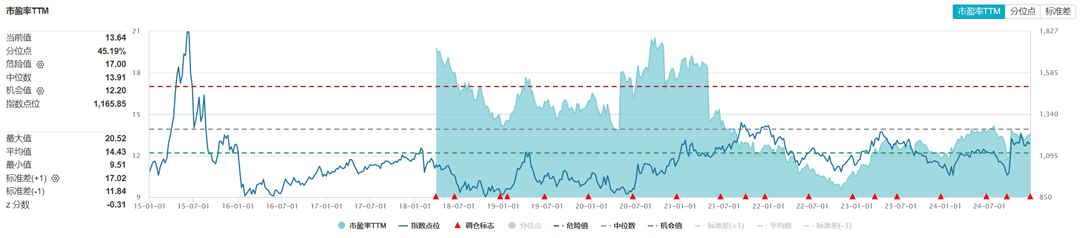

中证央企结构调整指数(000860.CSI)以国资委下辖央企上市公司为待选样本,综合评估其在产业结构调整、科技创新投入、国际业务发展等方面的情况,以此选取其中较具代表性的企业股票构成指数,反映央企结构调整板块在A股市场的整体走势。当前指数市盈率为13.64倍,处于近十年45.19%的分位点,或具有一定时点配置价值。

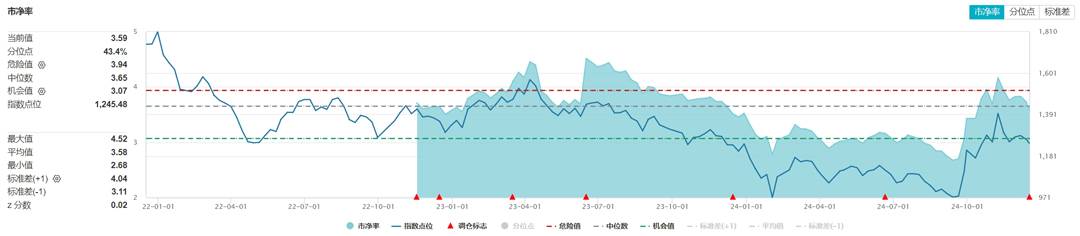

中证国新央企科技引领指数(932038.CSI),布局航空航天与国防、TMT等科技领域的龙头企业,实际国防军工占比56%,处于新质战斗力和新质生产力的交点,有望受益于低空经济、商业航天、国产大飞机等产业趋势。TMT领域契合信创国产替代长期趋势。当前指数市净率为3.54,处于近三年43.4%的分位点,或具有一定时点配置价值。

整体而言,央企可能不仅要价值重估,未来还要挑起新质生产力“大梁”,通过并购重组等形式发挥引领关键科技技术突破的核心功能和使命,趋势布局工具上,大家可以重点关注央企ETF(159959)及央企科技引领ETF(562380)、央企科技引领ETF联接基金(A类019508、C类019509)!

风险提示

尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资、ETF联接基金投资的特有风险。ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、以上基金由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。