近日,五部门印发《关于全面实施个人养老金制度的通知》(下称《通知》),提出个人养老金制度将于12月15日推广至全国。

也就是说,个人养老金以及相应的税收优惠政策的实施范围,要正式从36个先行城市(地区)扩大到全国了!

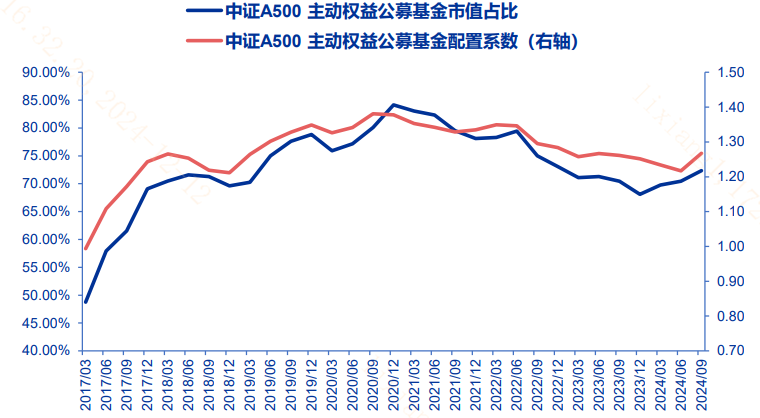

值得注意的是,个人养老金产品也持续扩容,其中指数基金首次被纳入个人养老金基金名录。 根据《通知》规定,纳入个人养老金基金名录的首批 85 只权益类指数基金,包括 78 只跟踪宽基指数的产品和 7 只跟踪红利指数的产品。

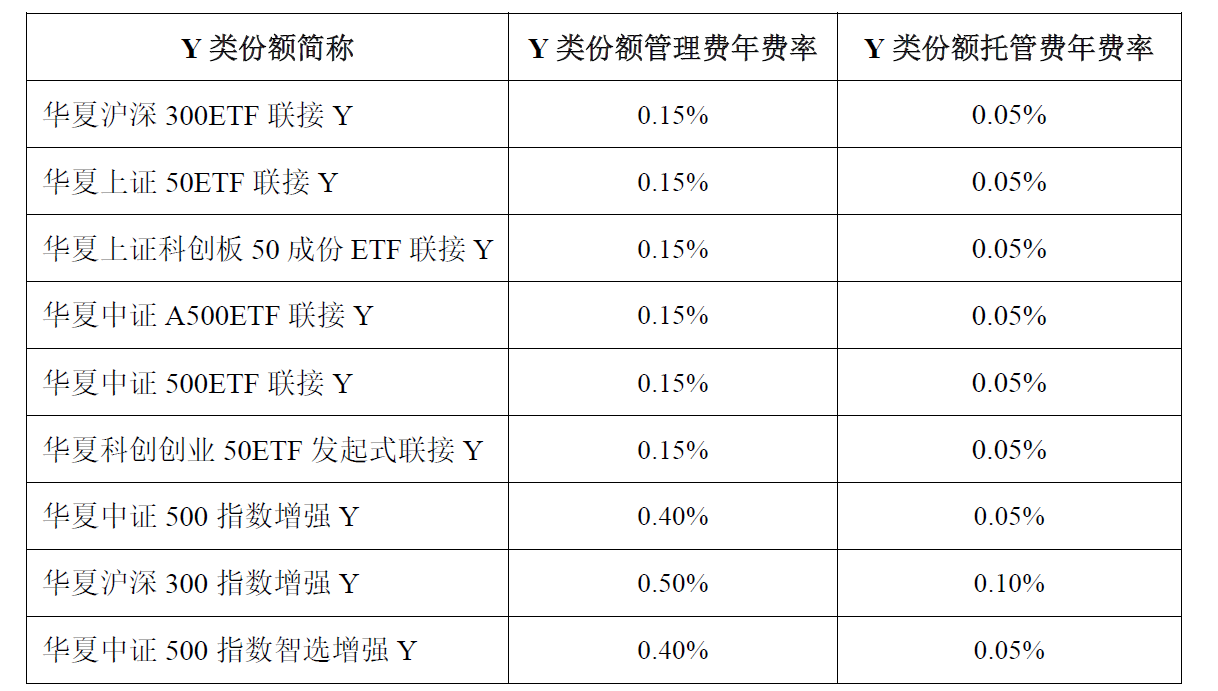

其中,华夏基金旗下包括A500ETF基金(512050)、沪深300ETF华夏(510330)、科创50ETF(588000)等热门宽基ETF联接基金在内的9只产品正式被纳入个人养老金投资产品目录。往后,有个人养老金账户的投资者可以借助Y份额,布局这几个大热产品了。

为什么A500等指数产品会被纳入个人养老金投资范畴?

先来说说什么是个人养老金。

在1994年,世界银行出版了《防止老龄危机——保护老年人及促进增长的政策》,第一次提出建立养老金的“三支柱”模式。

第一支柱:由政府主导建立的基本养老保险,主要包括了职工养老保险和居民养老保险。我国养老主要依靠的就是第一支柱——社保基金,也就是咱们退休之后统一领退休金。

第二支柱:是由企事业单位发起,并由商业机构运作的职业养老金,企业和员工按照一定比例共同缴纳,账户享受一定的税收优惠,比如企业年金和职业年金。不过由于主要局限于效益好的企业和机关单位,存在覆盖面较窄,基金规模相对较小等问题。

第三支柱:是个人自愿参加的养老储蓄计划,用于解决养老保险需求,个人可以根据风险偏好投资于基金、债券、股票等投资组合,账户也享受税收优惠。

通过三个支柱,形成了由政府、企业和个人共同参与的养老体系,由三者共同承担养老金给付。刚才提到,我国养老主要依靠的就是第一支柱,但随着近年老龄化趋势加强,叠加物价上涨预期,原本的养老金体系也需要更大的补充。我们这代年轻人,也已经越来越深刻的意识到养老的重要性,“老无所依”的问题受到越来越多的关注,因此,早做打算、早做规划也成为了很多人的诉求,在这一背景下,久期更长、更多元的养老投资标的应运而生。

除此之外,当前低利率已经成为趋势,这也意味着往后债基、理财产品、银行存款等相对低风险产品回报率会整体越来越低,并不能解决大家今后的养老诉求,因此固收 、混合型以及股票型指数基金等更能产生“超额”的方向成为新选择。

最后也是最重要的一点,宽基指数投资适配养老长久期场景。

个人养老金账户的资金一般要直到退休后才能领取,所以养老是一个真正长期限的投资,在长达几年甚至数十年的个人养老金长期投资中,费用低廉、风险较为分散、追随市场趋势的宽基指数是一个值得考虑的选择。

费用低廉,长期省钱!

由于养老投资是一项长达数十年的投资,产品的管理费、托管费等费用将对最终的投资结果产生较大的影响。与普通开放式基金相比,指数基金的各项费率相对低廉,能够在长期投资过程中,为投资者节省不少费用。例如A500ETF基金(512050),不论是ETF本身,还是场外联接(022430/022431),还是养老Y份额,年管理费 托管费合计仅为0.2%,属于同类最低档,也大幅低于主动型基金。

(图片来源:华夏基金官网)

持仓透明,简单易懂!

由于指数基金是跟踪某一特定指数的表现,根据相应权重选取指数成分股作为持仓。而指数的选样标准、加权方法、成份股信息都是公开透明的,因此大家不用再纠结基金经理的调仓、漂移、甚至换人等问题,可以把命运掌握在自己手里。不仅如此,像沪深300、A500等宽基指数衡量的是A股市场的整体水平,也助于投资者一键把握市场趋势。

长期持有,熨平波动!

指数基金定期调仓,优胜劣汰,具有长期生命力,而通过长期持有,也能大幅平滑股票市场波动、降低交易成本。例如,回测数据显示,自2010年起,任意时点布局中证 A500指数,随着持有期限的拉长,平均收益率会有一个较大的提升。

数据来源:Wind,华夏基金测算,数据区间:2010.1.1-2024.9.30,指数历史走势不代表具体产品业绩,不预示未来表现,也不代表投资建议。平均收益率是指任意时间投资该指数并持有相应年数,所获得的年化收益率的平均值。

以上数据来源:wind,华夏基金,截至2024年12月13日

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。