一、年末降准将至,利率不断突破历史低位

2024年对于债基“收蛋人”来说,毫无疑问是个大年。全年资产荒极致演绎,推动债券收益率持续下行,尽管中间阶段性受到特别国债供给、央行管理长债利率风险与增量政策加码等扰动,但不改债牛趋势。临近年底,机构配置“抢跑”情绪发酵,更是推动十年期国债收益率突破2%关键位置。近期召开的中央政治局会议、中央经济工作会议定调我国明年将“实施更加积极的财政政策和适度宽松的货币政策,加强超常规逆周期调节”,央行将“发挥好货币政策工具总量和结构双重功能,适时降准降息,保持流动性充裕”,打开了市场对于货币政策的想象空间,做多情绪带动现券收益率进一步下行,短短1个月,十年期国债收益率下行近40BP至1.70%下方,不断刷新历史!

站在当下,年底政府债券发行、季末跨年资金需求、机构提前资金投放等都将对债券市场形成扰动,市场普遍预计央行将综合运用逆回购、适量续作MLF及降准等政策工具,保持市场流动性合理充裕,年末时点资金面波动性也有望低于往年。考虑到9月降息落地,目前还处于政策效果观察期,年底前再次实施政策性降息的可能性不大,相应降准的预期明显升温,对债市仍偏利好。

二、展望明年,债牛不轻言结束但波动放大

展望2025年,政策上12月中央经济工作会议明确了后续政府加杠杆发力的规模和方向,但鉴于需求端发力仍存在堵点,还需政策给出进一步的指引。过往总量积极发力的表态下,债市行情短期以震荡为主,后续跟随政策落地、基本面反馈而相应变动;中性的表态下,短期利率有望下行突破前低。基本面上,明年经济一大担忧来自于出口端特朗普贸易关税政策的冲击,根据2018年贸易战时间线梳理,市场普遍预期关税政策最快会于二季度末或者下半年落地,参考近两年经济波动节奏,相关机构认为明年政策在上半年倾向于观望,下半年在经济与外需走弱时发力对冲。

由此推断,明年上半年的债市环境或优于下半年,在国内基本面企稳前,适度宽松的货币政策基调将延续,资金面预计维持现有平稳宽松态势,年初关注更加积极的财政背景下,政府赤字率提升带来国债和地方债供给的扰动,但在关键经济指标发生明显好转前,债券收益率预计依旧横盘在较低位。换言之,债市方向上仍看多,利率空间亦有想象空间,只是与今年相比,明年债券投资将面临更多挑战与变数。考虑到短期内利率过快下行,已定价了较多降准降息动作,后续随着宽松举措的兑现,利率波动率或有所放大,对应在债券投资上也应该更加谨慎与灵活。

三、低利率时代,关注中长久期国债ETF价值!

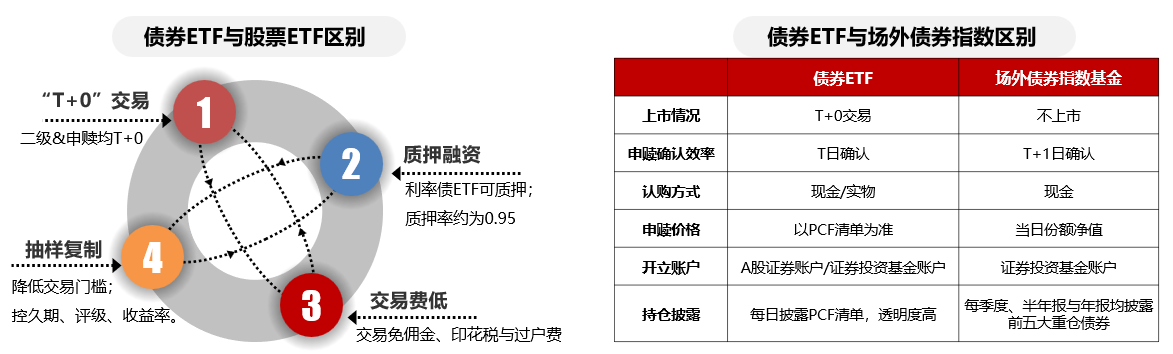

近两年债券基金受到追捧,除了主动管理型债基之外,通过指数化方式参与债市投资也越来越得到市场的认可。其中,债券ETF具备突出的工具属性,凭借交易便利、费率较低、机制透明等优势,成为投资债市的重要工具。截至2024年12月23日,债券ETF整体规模从2023年底的800亿增加至1370亿元,增幅超过70%,较2022年底的530亿更是增长翻倍!

观察历史上的债券大年,可以发现在债牛行情里,投资静态收益不断下降,收益增厚还要看弹性更大的长久期债券资产。基准国债 ETF(511100)是当下市场涵盖多个关键久期国债的特色产品,自2023年12月25日上市交易以来交投活跃,日均成交额超16亿!基准国债 ETF(511100)主要跟踪上证基准做市国债指数,选取上交所基准做市品种名单范围内的全部国债作为成分券,具体从1、2、3、5、10、20、30、50年等期限的国债中分别选取两只左右最新上市的债券,目前成分券数量为18只,每月定期调整一次,是偏向综合性的国债指数,12月23日最新久期为7.7年。建议投资者可以积极关注基准国债ETF(511100),便捷投资一揽子国债,捕捉利率趋势下行机遇。

相较权益类产品,基准国债 ETF(511100)仅参与债市投资,波动风险较低。相较信用债类产品,基准国债 ETF(511100)底层聚焦国债,具有明显的信用安全性。相比市场上已有的其他国债 ETF 多为固定久期,集中在中期、长期及超长期,基准国债 ETF(511100)久期偏长,每月定期调整持仓、新老换券,可帮助投资者免除自行选券、换券的繁琐操作。相较于场外债券指数,基准国债 ETF(511100)还具有 T 0 申赎效率高、交易更便捷,机制透明度高,已纳入融券资金使用范围与交易所质押券,交易成本低的特点。

此外,在《银行资本管理办法》明确对银行自营所投资资产穿透进行风险权重计量的要求的背景下,基准国债 ETF(511100)底层资产清晰、可投资产明确,在授权计量法中占据明显优势,是满足银行资本新规穿透要求的不错选择。综合来看,在充满不确定性的市场中,基准国债 ETF(511100)为风险偏好较低、有国债配置或做市需求的客户提供了一类更便捷、更精准的工具。

数据来源:Wind,中信证券、华夏基金,风险等级:R2。沪做市国债指数基日为2022-06-30,2023年度收益率为3.51%。本基金为债券 ETF,标的指数并不能完全代表整个利率债市场,存在标的指数成份券的平均回报率与整个利率债市场的平均回报率可能存在偏离的风险;因宏观市场因素导致标的指数波动的风险;因标的指数编制方式变化、成分券调整、成分券流动性问题、证券交易成本和基金运行费率、管理人管理能力、抽样复制和其他因素影响导致基金投资组合回报与标的指数回报偏离的风险;指数编制机构停止服务的风险;标的指数变更的风险;成份券停牌的风险;第三方机构服务的风险;管理风险与操作风险;投资国债期货的风险;政策风险;本基金作为 ETF 产品,在场内交易,可能存在的特有风险包括:基金份额二级市场交易价格折溢价的风险;申购赎回清单差错风险;退市风险;投资者申购失败的风险;投资者赎回失败的风险;申购赎回的代理买卖风险;参考 IOPV 决策和IOPV 计算错误的风险;场内基金份额赎回对价的变现风险。关于本基金的具体风险提示,请参考详见本基金《招募说明书》等基金法律文件。指数表现不代表产品业绩,二级市场价格表现不代表净值业绩。本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。