最近高盛发布了《2025-2035全球股市十年展望》。这份报告之所以重要,是因为它并未纠结于短期的涨跌,而是从资产定价(Asset Pricing)的底层逻辑出发,对过去十年“美股独大”的趋势提出了修正预警。

不仅是结论,其拆解回报来源的方法论更值得我们参考。以下是核心观点的客观梳理:

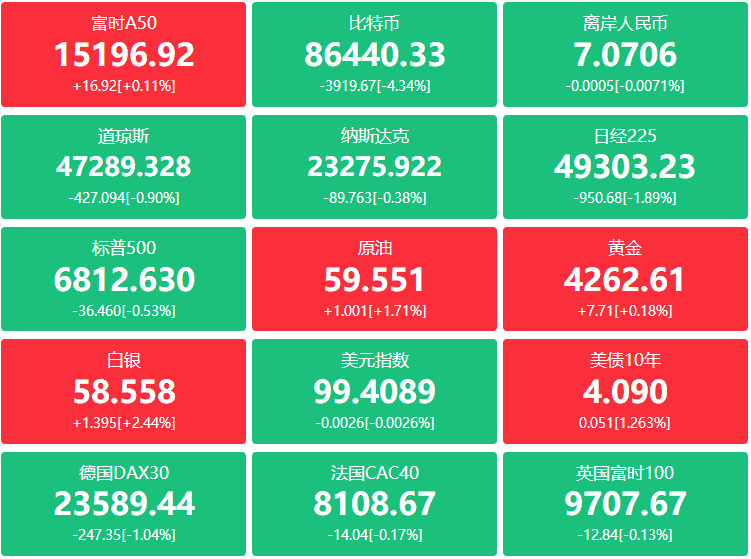

标普回报率:回归“常态”

过去十年,标普500指数实现了年化15%的高回报,这在历史上属于极其罕见的“长牛”。然而,均值回归是金融市场的铁律。

高盛模型预测,未来十年(2025-2035),标普500的年化名义总回报率预计将降至6.5%。这一数值处于历史分布的后1/3区间 。简单来说,投资者需要降低对美股贝塔(Beta)收益的预期,过去那种“躺赢”的高斜率增长恐难以为继。

回报归因分析

成长的动力 vs 估值的拖累

为什么回报率会“腰斩”?高盛将预期回报拆解为三个核心变量:

盈利增长(Earnings): 依然是正向贡献,预计年复合增长约6%,显示美股基本面依然稳健 。

股息回报(Dividends): 预计贡献约1.4% 。

估值调整(Valuation): 这是最大的变量。 当前美股前瞻市盈率(Forward P/E)约为23倍,处于历史高位 。高盛模型假设估值倍数在未来十年会缓慢收缩,预计每年将对总回报产生约1%的负面拖累 。

非美市场

超越美股的结构性机遇

当美股回报中枢下移,全球资产的相对性价比开始显现。高盛预测未来十年全球股市(MSCI ACWI)年化回报约为7.7%,优于美股 。

高盛认为,美国以外的市场,无论是发达还是新兴经济体,都因各自的结构性优势和更具吸引力的估值,预计将全面跑赢美股。

A. 亚洲与新兴市场:增长的爆发点

该板块拥有全球最高的预期回报,核心动力是高达9%的盈利年均增长和更低的估值起点。

总体预测: 新兴市场(EM)本币年化总回报预计为 10.9%,亚洲(除日本)为 10.3%。

高增长细分: 印度以 13% 的预期回报领跑全球,中国为 10.4%,韩国/中国台湾均为 10%。

B. 欧洲与日本:更稳健的超额回报

这两个发达市场也因结构性优势,在模型预测中跑赢了美股。

日本: 预计年化回报 8.2%。驱动力主要来自持续的公司治理改革、股东回报提升以及产业结构调整。

欧洲: 预计以美元计的年化回报为 7.5%。主要支撑点是高分红和回购(贡献约3.5%),以及欧股公司60%的收入来自欧洲以外的全球化商业模式。

汇率因素:如果美元结束强势周期进入长期贬值通道,非美资产将获得额外的汇率收益(预计年化贡献0.6%-3.5%不等) 。

结语

这份报告并非看空美股的“崩盘论”,而是一份关于预期管理的修正案。

对于配置的方面: 过去十年高度集中于美股(尤其是科技巨头)的单一策略,在未来十年可能面临夏普比率下降的风险。

对于方向的方面: 从“美股例外论”思维转向全球均衡配置。在关注美股盈利韧性的同时,适度增加新兴市场及非美发达市场的权重,以捕捉估值修复和汇率波动带来的多元化收益 。