美国政府停摆 “受害者”?Costco 是否最后一蹲

文/第三方供稿2025-12-12 13:36:43来源:第三方供稿

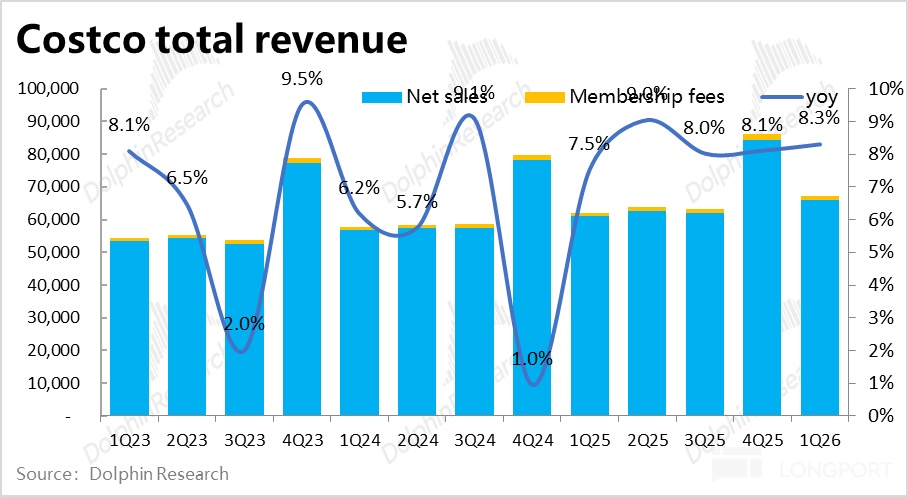

全球折扣零售王者—$开市客(COST.US) 于 12 月 11 日美股盘后,发布了截至 11 月 23 日的 2026 财年 1 季度财报。大体上业绩依然平稳,财务上的收入和经营利润增长有一定改善势头且稍好于预期。但更重要的经营指标上,同店销售/客流增速,和会员增长/续费率等仍表现不算好。

具体来看:

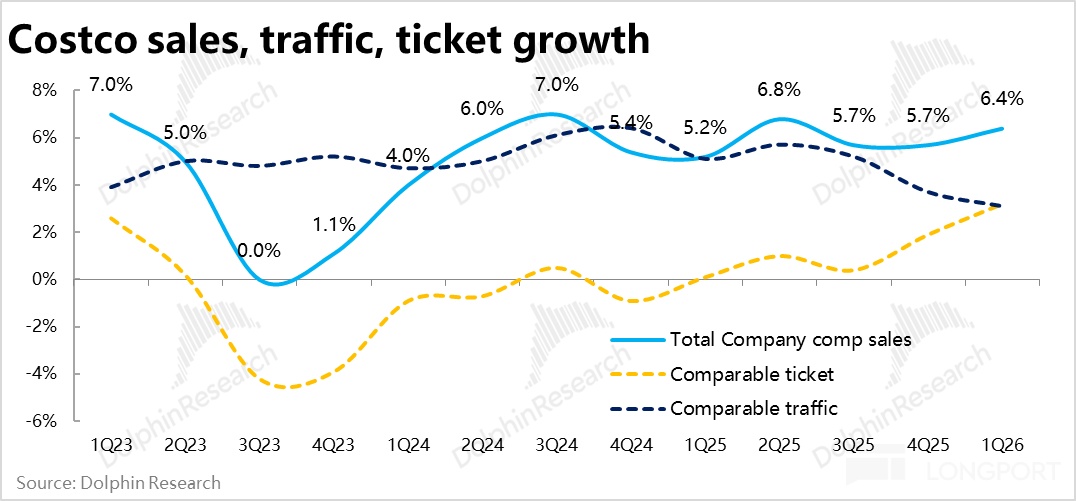

1、同店增长看似回暖,实际客流仍在走弱:Costco本季度整体同店销售增速为 6.4%,看起来比上季明显提速了 0.7pct。但实际上,同店客流量增速本在继续放缓,从上季的 3.7% 明显下降到本季的 3.1%,比市场预期的跌幅更高。

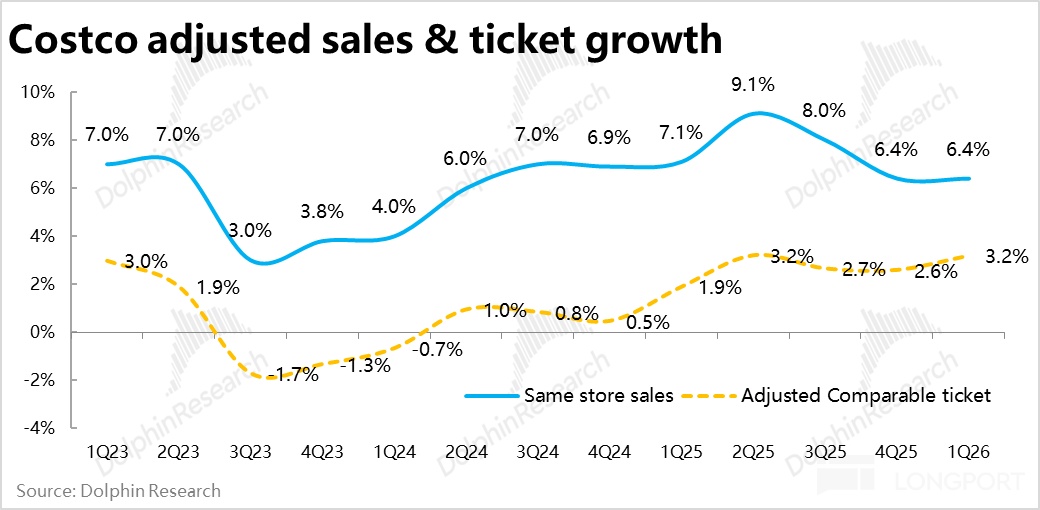

2、被退后的涨价仍要到来:本季名义同店销售增速的走高完全是由于客单价的提升,同比走高了 3.2% vs.上季的 1.9%。其中部分原因是先前油气价格和汇率的逆风影响已经消退。但即便剔除油气和汇率影响,本季客单价的同比增幅是 3.2%,还是高于上季的 2.6%。

因此,虽然 Costco 一直在尽力克制或延后对商品提价,最终仍是不可避免传导到终端售价上。

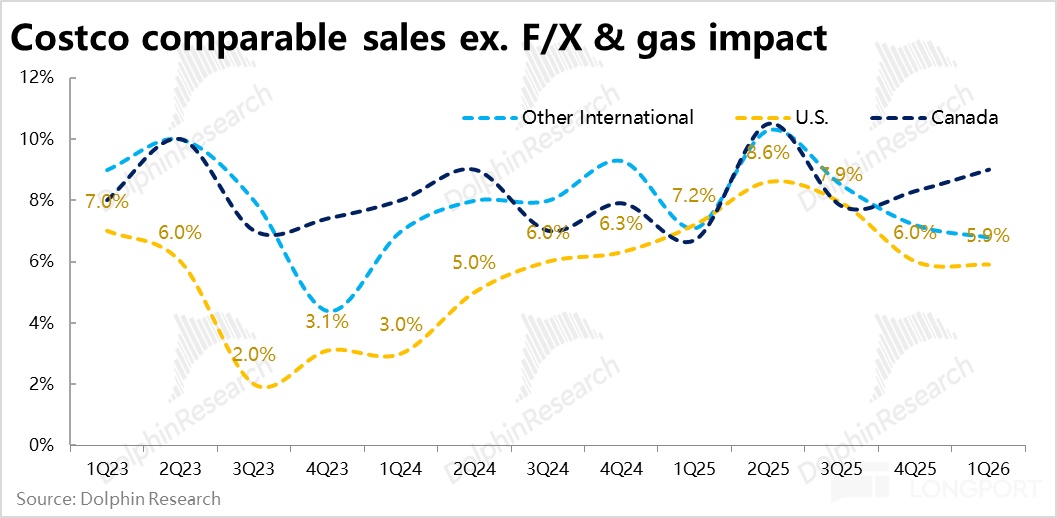

3、最大的北美地区最疲软: 分地区来看,剔除汇率和油气价格的影响后,最大市场—美国地区的同店销售增速实际稳重略降,本季同增 5.9% vs. 上季的 6%。

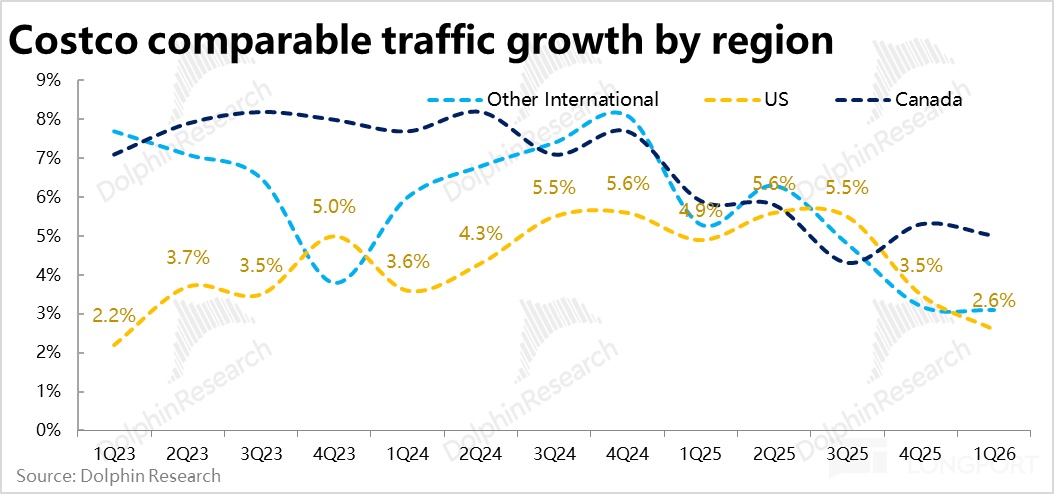

本后核心原因同样是,美国地区的同店客流增速从上季的 3.5% 再度明显走低到 2.6%,连续两个季度幅度不小的放缓,很难不让人怀疑 Costco 在美国地区的客群消费能力确实在走弱。虽然加拿大地区的表现不错,但毕竟公司超 70% 的收入是来自最重要的美国市场。

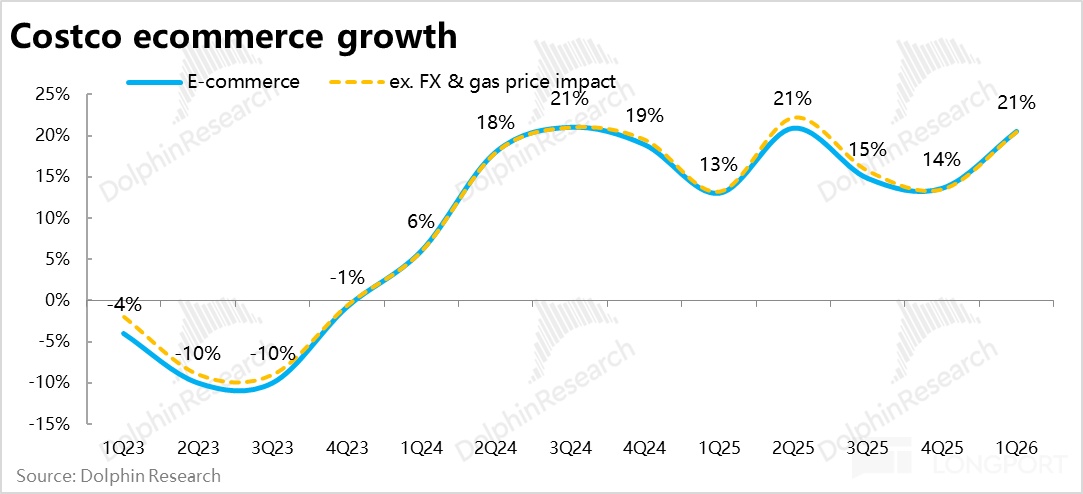

4、线上增长相当强劲:相比线下门店的客流疲软,Costco 本季电商销售额同比增长 21%,较上季大幅提升且比彭博一致预期的 18% 仍高出不少。公司近期调整了线上业务统计口径,把第三方平台(如 DoorDash,Instacart 等)下单的同样纳入了统计口径。此外,公司也在电话会中强调了线上渠道的重要性,也在线上销售体验/功能上持续投入,如更好的个性化推荐和搜索功能。

近几个季度线下门店客流增长走弱,线上流量却逆势走强,这个趋势看起来在继续暗示美国居民的消费偏好又有向线上转移的倾向。

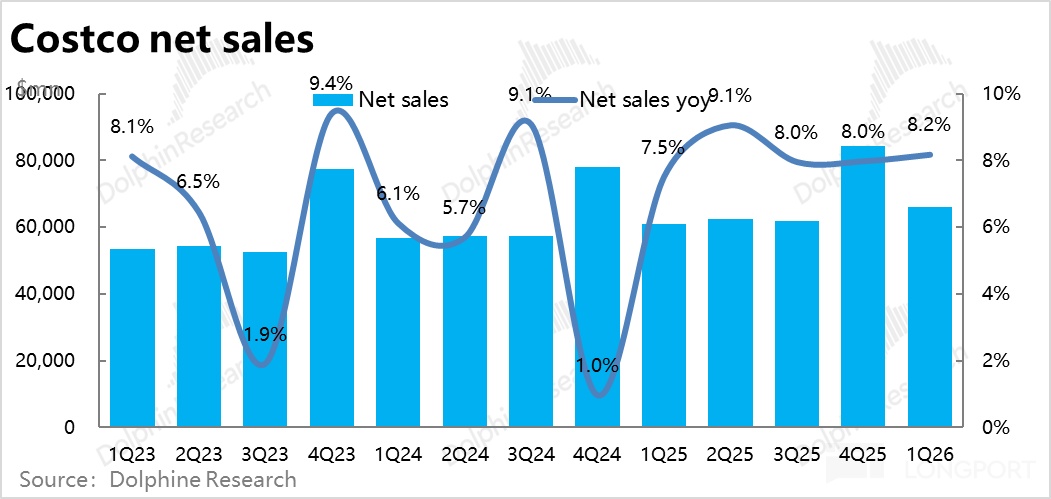

4、门店保持较高扩张速度:截至公告披露,公司净新增了 9 家门店到 923 家,开店节奏依旧较快,公司在明确表示后续将维持较历史水平更高的开店节奏,每年净新增 30 家左右。由于名义口径下本季同店销售增速有所改善,同时还有新开店的带通,Costco 本季商品销售收入同比增长了 8.2%,是较上季略有提速且略好于市场预期的。

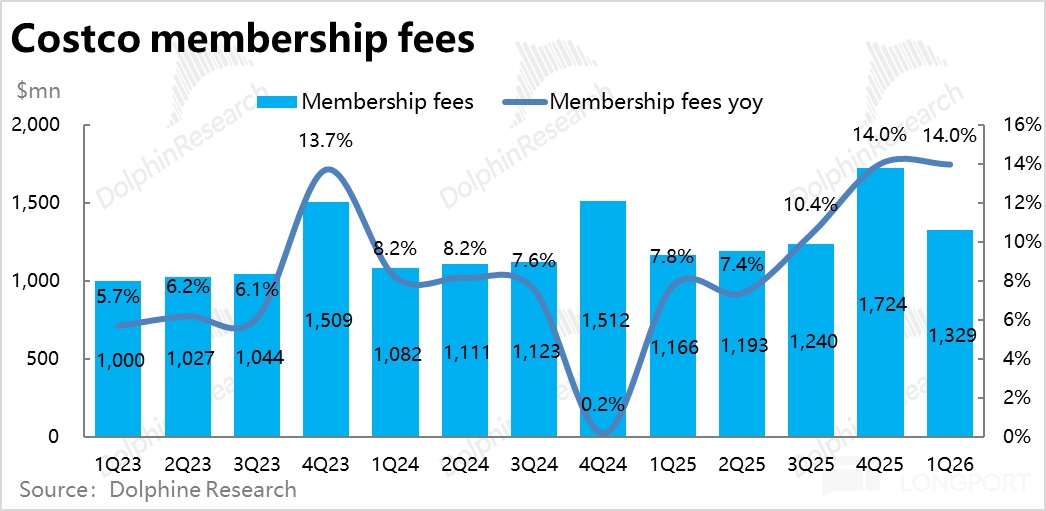

5、会员结构两级分化:本季会员费收入约$13.2 亿,同比维持着 14% 的高增长。本季主要拉动因素仍是靠平均单会员付费同比增长了 8.4%(会费提价的利好)。

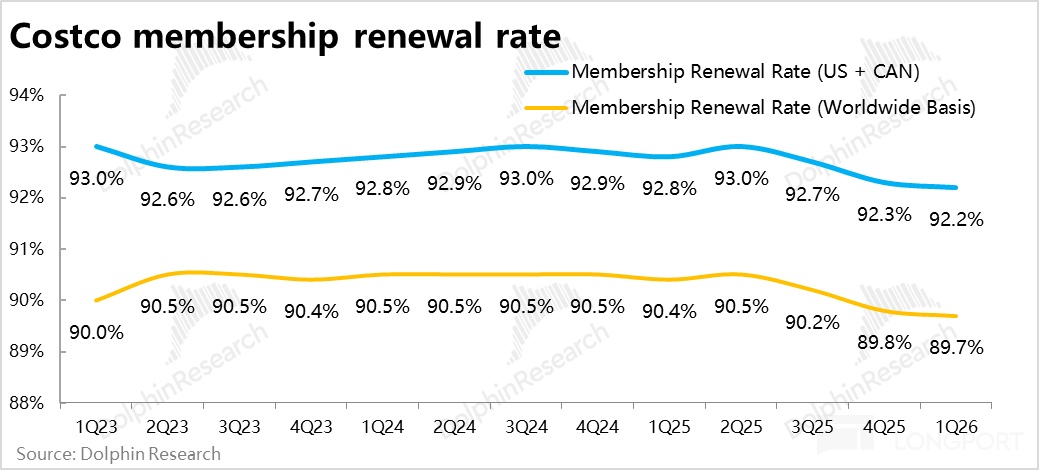

但量上,本季付费会员环比仅仅增加了 40 万人,是 19 年以来单季净增长最少的一季。与此同时,本季会员续费率也在继续下滑,北美和全球范围都比上季再走低了 0.1pct,自高点已累计下滑了 0.8pct。

不过,本季高等级 Executive 会员就净新增了 100 万人。这表明 Costco 的会员在两级分化并提纯,最忠诚的高等级会员在增多,但相对边缘的一般会员却在净减少。

结合公司的解释,疫情后 Costco 通过线上渠道或者折扣渠道,拓展了大量新的用户群体。但这些新用户(普遍更年轻),可能只是 “尝鲜或贪便宜”,并非 Costco 的核心用户群体, 结构性的导致了续费率的下降。

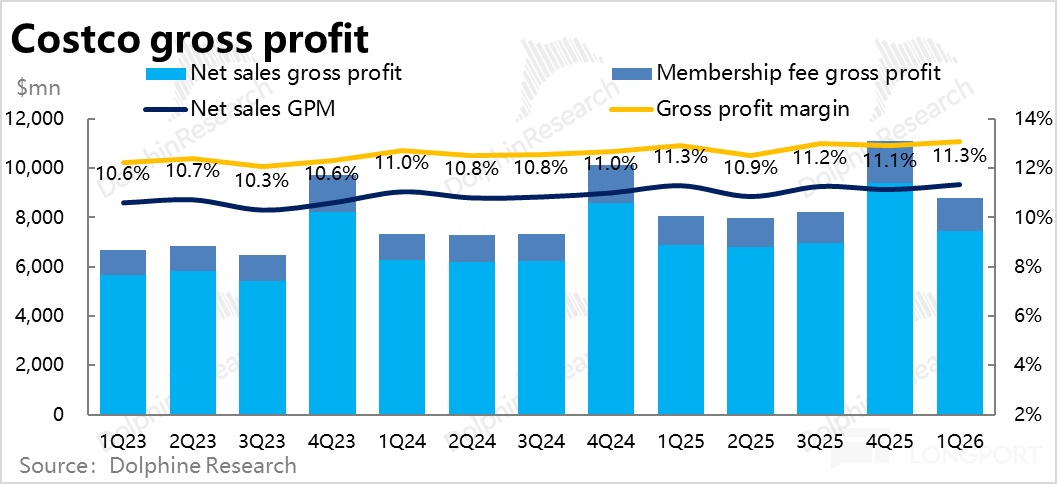

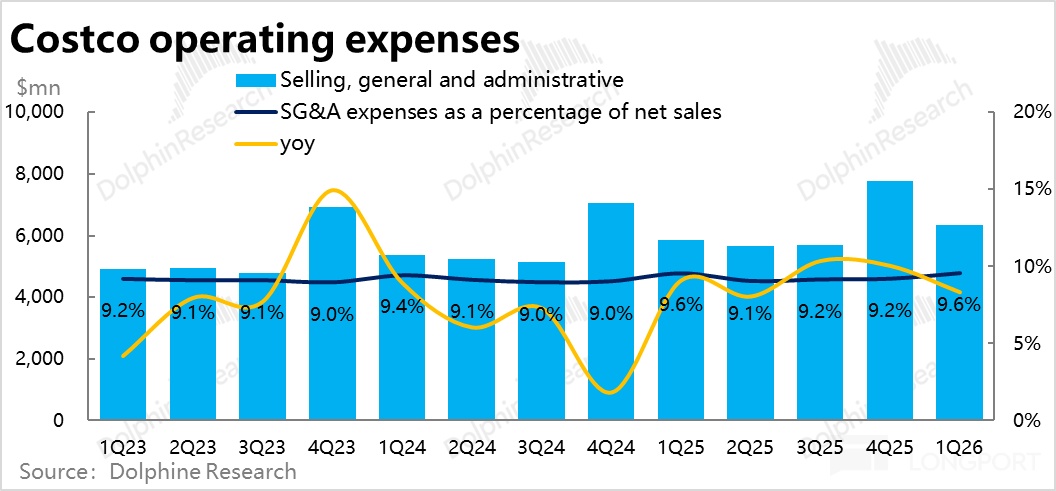

6、毛利和费用率波动都明显收窄:相比上季毛利率和费用率都大幅波动且零售业务利润率有所下滑,本季度两项波动都不大且利润率重回增长趋势。

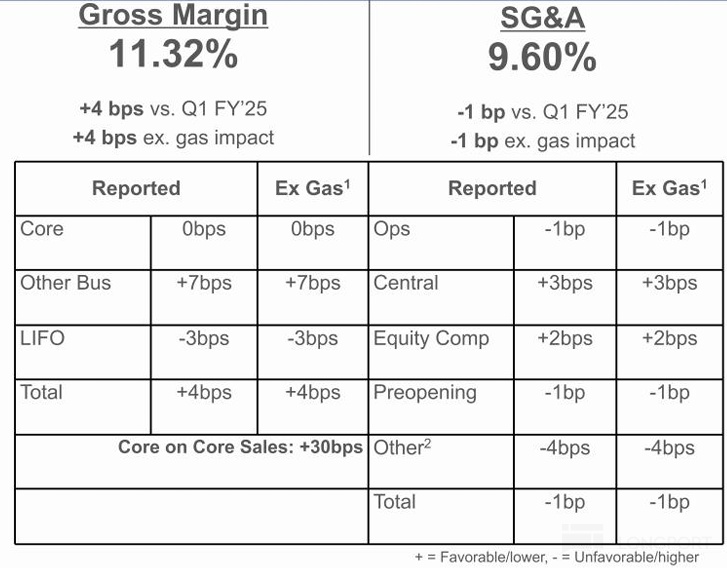

首先,零售业务毛利率为 11.32%,同比小幅走高了 4bps。根据公司披露,本季商品零售的毛利率同比基本持平。其他非商品零售业务(如代客酒旅预定、保险销售、消费金融等)对毛利率有 7bps 的贡献,但部分被后进先出(LIFO)规则下成本的上升所抵消。

而本季度的费用率则仅仅同比走高了 1bps,具体来看,终端门店的运营费用本季仅同比增加了 1bps,而总部成本、股权激励、税费调整等其他因素的利多、利好影响则正好相互对冲了。缓解了市场对费用率在当前大环境下可能持续走高,对利润造成持续的压制。

结合电话会中的解释,人力成本上升、门店经营时间延长等造成费用上升的因素仍在,另外还有医疗费用上升这个未遇见到的原因。但公司通过经营效率的提升几乎对冲了这些不利影响。据公司,若没有医疗费用的影响,本季度的经营费用率已能够同比收窄。

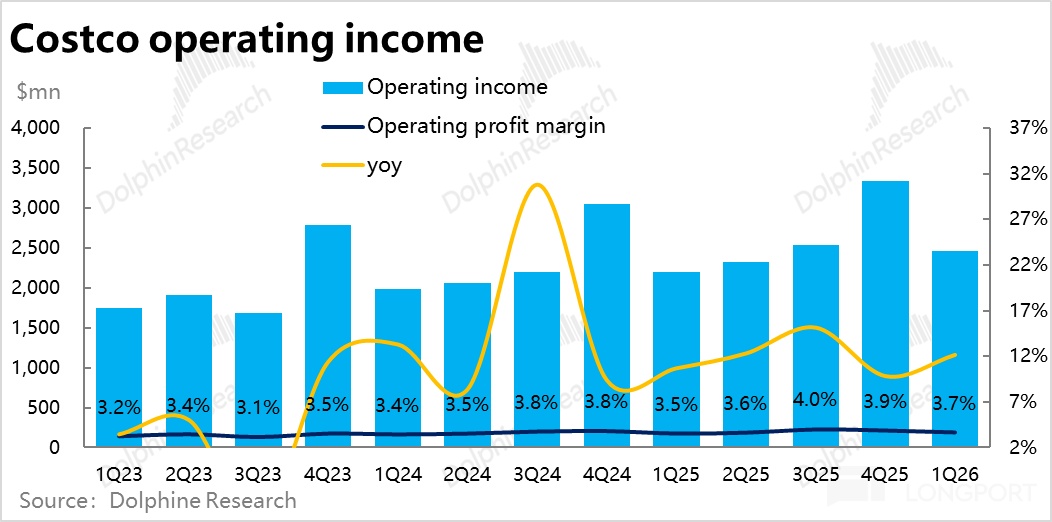

7、利润重回双位数增长:由于毛利率提升幅度略高于费率的提升,本季 Costco 整体经营利润率同比小幅提高了 13bps,经营利润额为 24.6 亿,同比增长 12.2%,较上季仅个位数% 的增速有明显改善。

净利润上,由于本季的税率为 25.5%,较去年同期高了约 0.5pct,因此净利润约 20 亿,同比增速为 11.3%,稍低于经营利润增速。不过本季税费减免的利好约 0.72 亿,比去年同期的约 1 亿要少,排除该影响后,净利润增速大约为 13.6%。

海豚研究观点:

整体来看,Costco 的最大特色之一 -- 业绩的稳定性本次财报依然有体现。收入增速维持高个位数,利润增速回归到 10% 以上,都较上季度有所改善,也普遍比市场预期要稍好一些。因此,单看当季的财务表现,并没有什么可以批评的地方。

但是如上文提到的,从更根本的经营指标上,剔除油气价格和汇率影响后,整体同店销售增速实际仍在小幅趋缓。结构上,平均客流量的增长则放缓更明显,更多是靠通胀环境下(当然也有商品结构变化的影响)平均客单价走高来支撑同店销售增速没有更明显的下滑。这暗示着,Costco 的用户,尤其是美国地区用户的消费能力在商品价格走高的情况下,确实有明显恶化的迹象。

并且与客流量增长走弱相对应,Costco 会员总算增长的放缓,以及续费率的下降,这两点同样也是指向 Costco 的客群状况目前有变差的迹象。其中,美国政府停摆,导致财政支出对经济的支持效应消失了一段时间,应当也是 Costco 代表的中产消费走弱的短期诱因之一。

这两个信号结合在一起,虽然不能用于预判 Costco 客群的消费情况后续是会进一步变差还是略有改善。但通过近几个季度的趋势看,当前这个细分行业处在相对弱势周期内,这个判断应该是不成问题,且在短时间内应当不会有巨大的变化。

换言之,在中短期内,Costco 在增长上应当还是以稳为主。

此外,本季度的一个相对利好信号就是,Costco 看起来仍是有能力和腾挪空间来消化通胀环境下,经营费用和商品成本的走高,虽然后者一部是通过提价传导给消费者承担了。但单看费用,Costco 能在众多不利因素下,通过提效把经营费率扩张的幅度压制到仅 1bps,海豚君还是比较惊喜的。

当然,仅一个季度的变化,也未必说明成本费用上的压力已完全解除,还是要在观察一两个季度。

整体来说,在目前美国大量资金集中到芯片等硬件投入上,而在人力投入上则有比较大范围的裁员,消费和科技是有一定此消彼长的跷跷板效应。因此,海豚君在中短期内对 Costco 持相对谨慎的态度。

并且虽然 Costco 的估值已有一定幅度的回调,从原先的 50x~60x PE,下降到目前 45x 上下的区间,但无疑从绝对角度看还是个比较高的估值,正如我们此前多次强调的,还是有估值回调的风险(虽然业绩本身并不会有特别大幅的恶化)。

当然长期角度看,Costco 优异的质地和稳健的本色未变,公司在沟通中对后续每年约 30 家新开门店的拓展计划,透露出了在行业弱势周期逆势扩张,等周期改善时也杠杆放大受益的意图。如果出现 40x 以下的估值机会,或者关注到美国的经济增长引擎有再度从科技投资切换回消费拉动的迹象时,Costco 对追求稳定的投资人而言,无疑还是给不错的选择。

以下为详细点评:

一、美国市场继续走弱,同店增长没有真正改善

1、看似同店销售回暖,实际客流增长仍在放缓

核心经营指标上,Costco 本季度整体同店销售增速为 6.4%,看起来比上季明显提速了 0.7pct,也明显好于市场预期。但实际上,同店客流量增速本在继续放缓,从上季的 3.7% 明显下降到本季的 3.1%,比市场预期的跌幅更高。

因此,同店销售增速的走高完全是由于平均客单价同比显著提升了 3.2% vs.上季的 1.9%。其中部分原因是先前油气价格和汇率的逆风影响在本季完全消退。

此外,剔除油气和汇率影响后客单价同比增幅由上季的 2.6% 提升到 3.2%,客单价同比涨幅依然是明显走高。结合管理层之前的沟通,在关税和人力通胀导致公司的采购成本和经营成本上升后,Costco 一直在尽力克制对商品提价,延后关税和通胀对消费者的直接影响,但最终仍是不可避免传导到终端售价上。

2、最大市场—美国同店客流增速继续放缓

分地区来看,剔除汇率和油气价格的影响后,最大市场—美国地区的同店销售增速实际稳重略降,本季同增 5.9% vs. 上季的 6%(不剔除这两项因素影响,增速则环比走高)。其他国际市场的同样是增长稳重略降,只有加拿大市场表现强劲,同店增速连续两个季度走高。

本后核心原因同样是,美国地区的同店客流增速从上季的 3.5% 再度明显走低到 2.6%,连续两个季度幅度不小的放缓,很难不让人怀疑 Costco 在美国地区的客群消费能力确实在走弱。类似的,加拿大增长坚韧背后也是因其同店客流仍保持着 5% 的稳健增长。

虽然加拿大保持稳健,但公司超 70% 的收入是来自最重要的美国市场,美国地区表现不佳,集团整体也就不会好。

3、线上销售继续高增,美国线上化再提速

作为后疫情时代的增长新动力,Costco 本季电商销售额同比增长 21%,较上季大幅提升且比彭博一致预期的 18% 仍高出不少。不排除是因为公司近期调整了线上业务统计口径的影响,除了自营渠道外,目前已把通过第三方平台(如 DoorDash,Instacart 等)下单的同样纳入了统计口径。

不过即便其中有口径变更的影响,近几个季度线下门店客流增长走弱,线上流量却逆势走强,这个趋势仍在。其中自然有 Costco 自身线上销售体验/功能改善的影响(更好的个性化推荐和搜索功能),但看起来也在暗示美国居民的消费偏好再度加速向线上转移。

4、和上季情况类似,虽然更 “真实” 的剔除汇率和油价影响后的同店销售增速只是大体持平,客流量增速更是再进一步放缓。但财务收入毕竟体现的受汇率等价格因素影响的名义增速,而这个口径下同店增速是有所触底反弹的。

同时本季度内净新增了 9 家门店,和上季一致,继续保持着较高的开店节奏,相当于 1% 增长。因此本季度 Costco 整体商品销售收入同比增长了 8.2%,是较上季略有提速且略好于市场预期的。

二、会员两级分化并提纯

收入体量低但贡献可观利润的会员费收入本季约$13.2 亿,由于先前提价的红利期尚未走完,同比维持着 14% 的高增长。

价量驱动上,本季平均单会员付费价格$65(年化),同比增长了 8.4%,可见会员收入的增长主要也是靠价格因素的驱动。

但量的因素上,本季付费会员环比仅仅增加了 40 万人,是 19 年以来单季净增长最少的一季。与此同时,本季会员续费率也在继续下滑,北美和全球范围来看都比上季度都进一步走低了 0.1pct。经过连续 3 个季度的下滑后,续费率自高点已累计下滑了 0.8pct。

不过,我们也注意到虽然总会员仅净新增了 40 万,高等级 Executive 会员却净新增了 100 万人。这表明Costco 的会员在两级分化并提纯,最忠诚的高等级会员在增多,但相对边缘的一般会员则在净减少。

结合公司先前的解释,续费率持续下滑(以及本次反映出的普通会员净减少),主要是疫情后,Costco 通过线上渠道或者折扣渠道,拓展了大量的新用户。然而这部分用户中,有一部分未必适配 Costco 的模式,可能只是 “尝鲜或贪便宜”,且在会员有效期内没有被成功转化为忠诚用户,因此被清洗出去也并不意外。

当然近期会费的提升、对会员身份检查的严格、和通胀压力下客流量增长的放缓,这些因素也有可能是续费率下滑的诱因。

三、费用扩张趋势反转,利润增速重回双位数

1、汇总以上零售收入和会费收入,本季 Costco 实现总收入$673 亿。因 “名义口径下” 的零售收入增速有所提速,会费收入则维持高位不变。本季度 Costoc 总收入增速小幅加速到 8.3%,略跑赢彭博一致预期。

2、毛利润和费用支出上,相比上季度时毛利率和费用率双双有巨大波动,本季 Costco 的毛利率和费用率同比角度的变化都不大。其中,零售毛利率为 11.32%,同比小幅走高了 4bps。根据公司披露,本季商品零售的毛利率同比基本持平,而其他非商品零售业务(如代客酒旅预定、保险销售、消费金融等)对毛利率有 7bps 的贡献。被后进先出(LIFO)规则下成本的上升 3bps 抵消了一部分利好。

加上会费收入后,Costco 本季整体毛利率同比小幅提升了 13bps,利润额 88 亿,同比增长 8.6%。

3、类似的,相比上季度费用率明显扩张,本季度的费用率仅仅同比走高了 1bps,缓解了市场对费用率在当前大环境下可能持续走高,对利润造成持续的压制的担忧。具体来看,终端门店的运营费用本季仅同比增加了 1bps,而总部成本、股权激励、税费调整等其他因素的利多、利好影响则正好相互对冲了。

由此看起来,上季度因公会谈判等导致人力成本走高的影响又似乎只是一次性的短暂冲击,和上季度传递出的信号有些冲突,关注管理层在电话会中有没有进一步的解释。

4、整体上由于毛利率和费用率各自提升幅度都不大,且毛利率提升幅度略高于费率的提升,因此,本季 Costco 整体经营利润率同比小幅提高了 13bps,最终经营利润额为 24.6 亿,同比增长 12.2%,终结了上季度跌至个位数% 增速的不佳表现。

抛开预期差和增速波动,最主要的是缓解了通胀环境下,市场对 Costco 的费用率可能有趋势性向上因素,从而长期压制利润率扩张的担忧。但同样的,此次一个季度内的改善也未必证明上述担忧已完全解除,还是要继续观察。

净利润上,本季的税率为 25.5%,较去年同期高了约 0.5pct,因此净利润约 20 亿,同比增速为 11.3%,稍低于经营利润增速。根据公司披露,本季税费减免的利好约 0.72 亿,比去年同期的约 1 亿要少,排除该影响后,净利润增速大约为 13.6%。

<正文结束>

海豚研究过往【Costco】分析:

财报点评:

2025 年 9 月 26 号财报点评《中产也 “萎” 了,Costco 也遇迎头风?》

2025 年 9 月 26 号纪要《Costco(纪要):26 财年新开 35 家门店,尽量不提价》

2025 年 5 月 30 号财报点评《特朗普关税狂舞,Costco “稳如狗”》

2025 年 5 月 30 号纪要《Costco(纪要):预期关税影响将持续全年,但公司有能力应对》

2025 年 3 月 7 号财报点评《美股风云突变?但有 Costco“稳如磐石”》

2025 年 3 月 7 号纪要《Costco(纪要):目前未见明显通胀,但要警惕关税影响》

深度研究:

2024 年 10 月 15 号《Costco:50 倍的奢侈品估值,到底是不是 “泡沫”?》

2024 年 9 月 10 号《拼多多偶像--Costco 正是零售 “人间理想型”?》

2024 年 9 月 27 号《Costco:零售 “蜗牛” 如何炼 “金刚不坏身”?》

本文的风险披露与声明:海豚研究免责声明及一般披露