SpaceX凭什么值1.5万亿美元?

2025/12/13 18:26来源:第三方供稿

作者 | 万连山

数据支持 | 勾股大数据(www.gogudata.com)

中国商业航天司刚刚成立,美国商业航天就曝出更重磅的消息。

本周二,彭博社称,SpaceX计划最早于2026年中或年尾以1.5万亿美元估值上市,募集超300亿美元的资金。

真的假的?

次日,SpaceX传记《起飞》、Ars Technica高级太空编辑Eric Berger在X上转发自己的文章《抗拒数年后,SpaceX现在计划上市。原因何在?》,并评论:以下是我认为SpaceX即将上市的原因。

仅一个小时后,马斯克本人回复:一如既往,Eric的描述是准确的。

这是实锤了?

吃瓜群众火速围观,有人甚至想好了股票代号:$SEX。

叫什么并不重要。

问题是,SpaceX如果真的估值1.5万亿,那它直接空降美股前五,把Meta都得挤下去。

凭什么?就凭他是马斯克的公司?

不全是。

01

首富也缺钱

众所周知,马斯克讨厌上市公司。

当年特斯拉的私有化风波,他被SEC罚得肉疼,还丢了董事长的位子。

他曾信誓旦旦地说:“SpaceX在飞船能定期往返火星之前,绝不上市。”

现在怎么突然变卦了?

主要还是缺钱。

虽然和传统航天模式相比,SpaceX模式是出了名的省钱、成本低。

但就算再省钱,它也是在造火箭,也得烧钱。

而现在的SpaceX,虽然现金流转正了,但现金流和“有钱烧”是两码事。

2025年营收预计155亿美元,看着不少,但对比要花的钱:170亿美元收购EchoStar的频谱许可证,每年数十亿美元的星舰研发,百亿美元的太空数据中心光硬件采购。

星舰要实现完全复用、火星基地得搭框架、还要在太空建数据中心搞“太空 AI”……

这些项目每一个都是吞金兽,星舰V3版本光一个助推器测试炸了,损失就得按亿美元算,更别说后续轨道加油、载人登月的研发成本。

155亿的营收,用杯水车薪来形容,很贴切。

更关键的是,没钱怎么给越来越多的员工发工资?

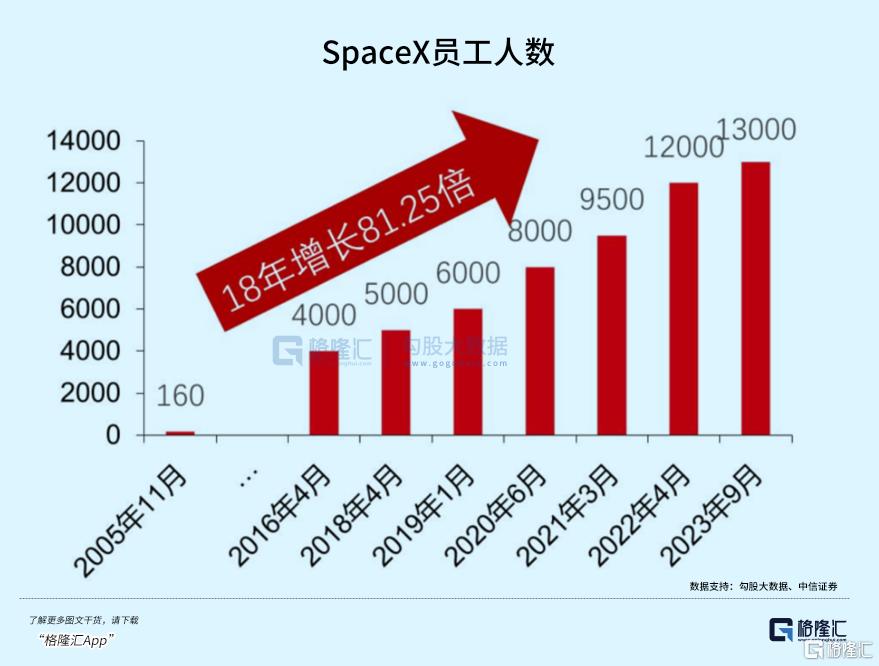

目前能查到的数据是,截至2023年9月,SpaceX员工人数达到1.3万人,相比2005年增长超过80倍。

2025年,人数只可能更多。

而在2024年,SpaceX的基本年薪在18.5万至23万美元之间。

就按1.3万人算,平均每人20万美元,那么一年仅发工资也得26亿美元。

但实际上肯定不止这些。

SpaceX从2002年成立到现在,有一大批跟着马斯克干了十几年、二十年的老臣,也攒下了一大批持有内部股份的老员工和早期机构。

这帮人手里攥着大把的期权,全是纸面富贵。

虽然SpaceX定期会有回购,允许老员工卖点股票改善生活,但那点流动性哪能跟IPO比?

比如2025年底这次内部股份出售,才允许员工卖20亿美元的股票,对比谷歌持有的7.5%股份(按8000亿估值算值600亿美元),简直是天壤之别。

只有上市才能让这些股份彻底变成 “活钱”,不然留着股票当壁纸吗?

继续这样下去,军心必乱。

这很正常,假如你是SpaceX的资深高级工程师,看着英伟达和谷歌的哥们天天换跑车,你手里握着价值几千万的期权却只能换点零花钱,你急不急?

为了不让这些人才跳槽去蓝色起源或者其他什么大厂,马斯克必须给他们一个变现的通道。

但私募市场早就扛不住了。

2024年SpaceX的估值才3500亿美元,2025年内部股份出售直接飙到8000亿美元,短短一年内翻了2倍多。

这已经是私募市场能给出的极限。

毕竟此前全球最值钱的非上市公司就只有一个OpenAI,现在SpaceX直接把天花板捅破了。

要搞万亿级别的融资,只有公开市场能接得住这体量。

IPO是二级市场最大的提款机,1.5万亿美元的估值,哪怕只发10%的股票,那也是1500亿美元的真金白银。

这么多钱足够再烧几年。

现在的问题是,SpaceX真的能值1.5万亿吗?

甚至有望挑战沙特阿美在2019年创下的1.7万亿美元上市纪录?

只要你信,它就能。

02

划时代的布局

沙特阿美 2019年上市时1.7万亿估值,是靠一天2.6亿美元的净利润堆出来的。

而SpaceX在2025年的营收才150亿,连沙特阿美的零头都不到,凭啥敢喊1.5万亿?

大部分预期都来自Starlink(星链)。

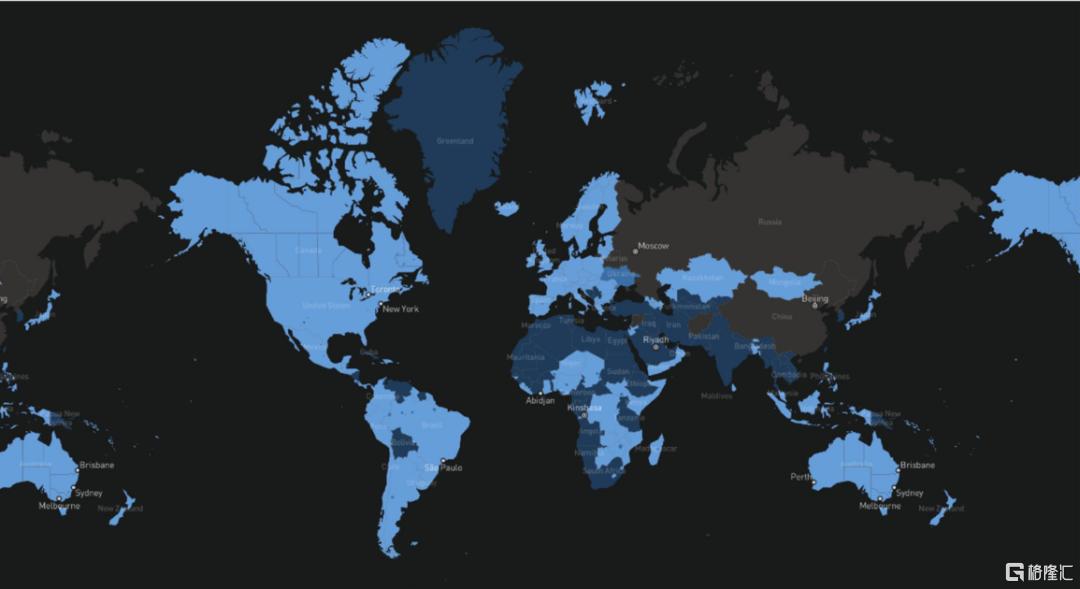

截至2025年11月,全球活跃订阅用户765万,实际使用人数超2450万。

只看基础业务,按平均每月100美元订阅费算,765万用户一年能贡献约91.8亿美元收入。

再加上终端设备销售,破百亿是肯定的。

更关键的是什么呢?

与电信行业的固定成本不同,Starlink的卫星是自己发的,而且火箭还可以回收,每增加一个新用户的边际成本几乎为零。

这就导致,AT&T、Verizon等传统电信巨头的净利率撑死10%-15%,而Starlink随着用户量继续上涨,净利率能干到30%-40%甚至更高。

而高增长科技公司的市销率通常给多少?牛市里至少得给个10倍-15倍。

如果是100亿营收,给15倍,仅Starlink这块业务就值1500亿美元?

不对,还是太保守了。

即便不考虑6G,Starlink还有个恐怖的故事——手机直连卫星。

T-Mobile已经跟SpaceX穿一条裤子了。

今年9月,马斯克花170亿美元收购EchoStar的频谱,看着贵,但实则是捡漏。

因为这是“直连手机”业务的入场券,是极度稀缺的资源。

它有多值钱?参考Verizon靠频谱资产撑起了2000亿美元市值。

而SpaceX现在手里的频谱,更是覆盖了全区域大部分人口密集区,竞争对手想分一杯羹?

要么花天价买,要么等几十年后的频谱拍卖,到时候Starlink早把商业模式跑通了。

在可预见的未来,Starlink的用户群将从现在的765万迅速扩张到数十亿人。

尤其在落后偏远、环境恶劣的地区,比如非洲中部,基建跟不上,Starlink几乎是当地人联网唯一的选择。

2025年全球手机用户超60亿,未来就算只有5%使用Starlink,都有3亿用户,相比现在翻了39倍。

从这个角度看,就算抛开SpaceX,Starlink单独上市,考虑到其垄断地位和增长速度,给6000亿美元的估值都不算过分。

Starlink全球覆盖范围,来源:Starlink官网

再说发射业务,星舰。

这玩意儿每炸一次,估值就往上跳一截。

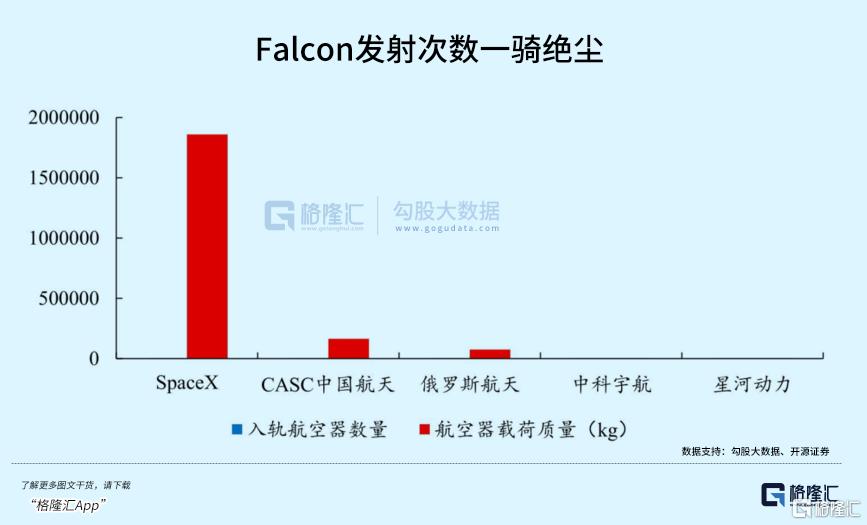

2024年发射150次,2025年可能突破200次。

2024-2025年,全球发射入轨的载荷质量,SpaceX一家占了90%以上。

这就好比全球的海运,90%的集装箱都是这一家船公司运的。

虽然大部分是发自己的Starlink,但对外商业发射也是暴利。

NASA的载人任务、货运任务、美军的间谍卫星等等,每一单都是几亿美元,每年营收在100亿-150亿美元之间。

比如NASA的“阿尔忒弥斯3号”载人登月计划,只要星舰能按时服役,仅这一订单就能赚几十亿美元。

这一块,同样是护城河极深、拥有绝对定价权的垄断事业。

按照上面的逻辑,给2000亿左右的估值,不算过分。

当然,前面两块加起来,也就8000亿美元左右。

虽然已经是个天文数字,但离1.5万亿还有近一半的缺口。

SpaceX另外一半价值来自哪里?

这就得靠马斯克最擅长的:画大饼(贩卖梦想)。

第一张饼是星舰(成熟体)。

星舰不单单是现在的大火箭,更是人类历史上第一个完全可重复使用的运输系统,最终目标是将发射成本从目前的2000美元/公斤降至100美元以下。

根据目前的试飞进度来看,实现的概率并不算小。

届时,全球将实现点对点运输,彻底改写如今的物流格局。

这块的总可达市场是万亿级别的,因为它抢的是长途航空业的饭碗。

除此之外,在微重力环境下制造光纤、晶圆、药物的太空工厂,也不再是痴人说梦。

还有太空旅游、殖民等等,这些太遥远了,就不说了。

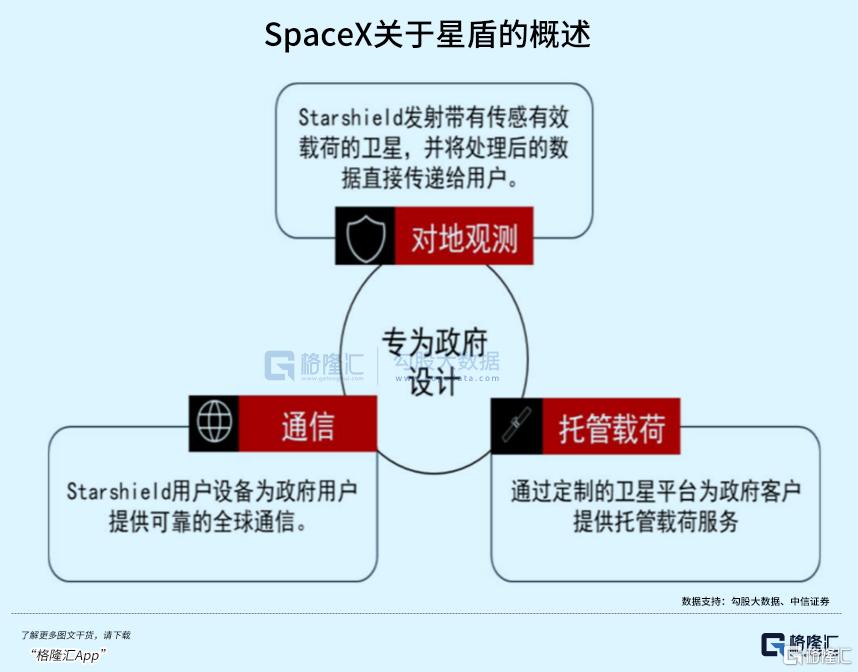

第二张饼是Starshield(星盾)。

这是SpaceX专门给美国军方打造的版块。

它能提供全球实时监控、抗干扰通信、甚至潜在的太空防御能力。

SpaceX实际上也是一家顶级的国防承包商,五角大楼的钱正在大把大把地往马斯克口袋里塞。

洛克希德·马丁的市值高达1000多亿美元。

而星盾业务,凭借其技术代差,未来吃掉军工板块的一大块蛋糕是板沿走壁的事。

这两张饼的估值,你怎么算?

只能说是潜能无限……

其实换个角度看,SpaceX 的估值逻辑比沙特阿美健康多了。

后者在2019年的营收3559亿美元,看着吓人,但增长基本见顶了:全球石油需求每年就涨1-2%,而且新能源还在抢市场。

它的赚钱能力只会越来越弱。

而前者,2025年营收150亿,2026年就要涨到220-240亿,涨幅50%以上。

这还只是开始,星链与星舰要是商业化成功,营收破千亿都有很大可能。

它创造的是增量市场,估值是基于对“无限增长”未来的预期。

当然,这个未来,一定是有风险的。

03

现实的引力

按照上面的观点,目前对SpaceX的1.5万亿估值,可能有一半都是风险溢价。

说白了,SpaceX就是马斯克。

马斯克出问题,SpaceX就要暴雷。

而马斯克跟监管机构的关系,是出了名的差。

联邦航空局如果卡一下星舰的发射许可,或者各国政府因为数据安全禁止Starlink落地(很多国家已经这么干了),那增长曲线就会断崖式下跌。

更关键的是,一旦上市,就要发财报。

华尔街的分析师们可没耐心等你十年后去火星。

“这季度盈利为什么下降了?什么这技术那技术要投入,我不听我不听,给我砍成本!”

什么?你的梦想?

那是什么?我们只看数据。

上市必然会让SpaceX不仅要对抗地心引力,还要对抗资本市场的短视引力。

这对终极的火星计划,未必是好事。(全文完)