国内唯一、亚洲最大,山东海底发现巨型金矿!紫金矿业翻红,有色50ETF(159652)涨近2%!机构:通胀缓解+宽松预期,有色金属行情可期

2025/12/19 16:56来源:第三方供稿

12月19日,A股大面积回暖,两市超4400股收涨,有色板块震荡上行,有色50ETF(159652)收涨1.76%!

有色50ETF(159652)标的指数成分股多数冲高,云铝股份(000807)上涨6.48%,北方稀土、华友钴业、中国铝业等涨超3%,赣锋锂业等涨超2%,紫金矿业、中金黄金等微涨,山东黄金、赤峰黄金等回调。

【有色50ETF(159652)标的指数前十大成分股】

截至15:00,成分股仅做展示使用,不构成投资建议。

国内消息方面,莱州市三山岛北部海域新发现国内唯一、亚洲最大的海底巨型金矿,全市累计探明金资源储量3900余吨,约占全国的26%,金矿资源储量和产量均居全国首位。

海外消息方面,美国通胀数据超预期降温,美联储降息预期持续升温,为全球大宗商品市场注入强劲动力。

当地时间周四,美国劳工统计局延迟发布的报告显示,剔除波动较大的食品和能源价格后,11月核心消费者价格指数(CPI)同比上涨2.6%。这一涨幅低于两个月前录得的3%,也低于市场预期的3%,显示通胀压力进一步缓解。机构数据显示,对于2026年,交易员们押注的美联储宽松幅度约为64个基点,而通胀数据公布前为63个基点。

受此消息影响,国际金价短线反弹。中信期货表示,美国11月核心通胀显著放缓、联储继续释放宽松信号,叠加地缘局势升温,贵金属定价环境保持偏有利。黄金高位震荡、白银持续创新纪录,宏观与风险资产偏离下的避险与配置需求共同支撑贵金属。(来源于中信期货20251219《通胀爆冷但可信度受限,贵金属维持偏强运行》)

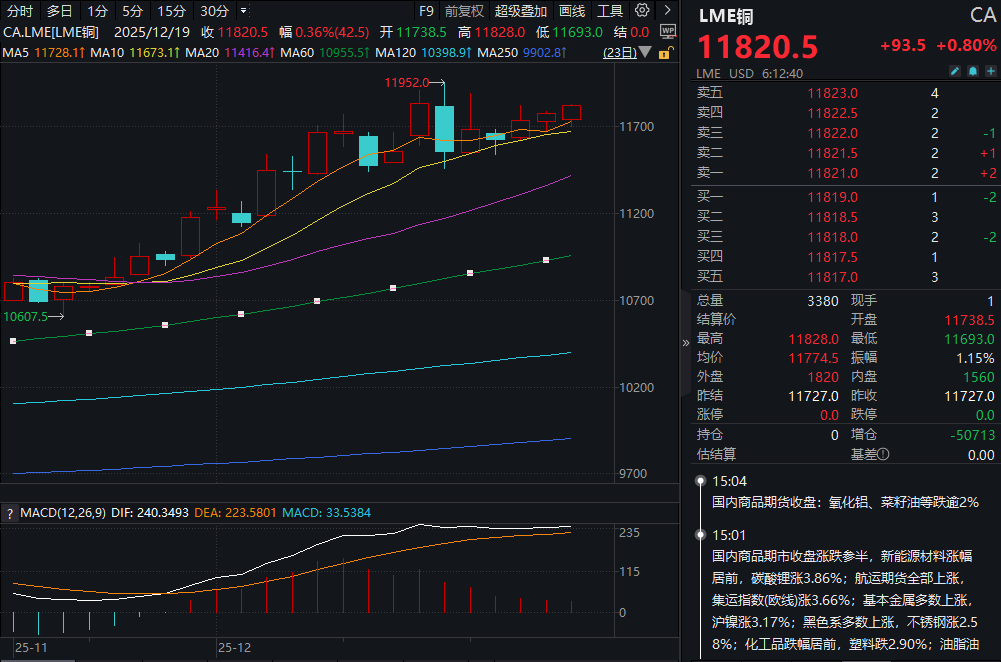

铜方面,LME盘中再度冲高,截至发稿微涨0.8%,冲击三连阳。市场分析称,当前铜上涨逻辑主要是由于担心美国未来对精炼铜加征关税,全球铜流动性向美国集中,LME铜欧洲库存自4月起从接近7万吨持续下降持续下降至不足1.5万吨,COMEX铜库存自4月起从不足10万短吨持续上升至45万吨以上。

【“AI的尽头是有色”?有色金属都有啥?】

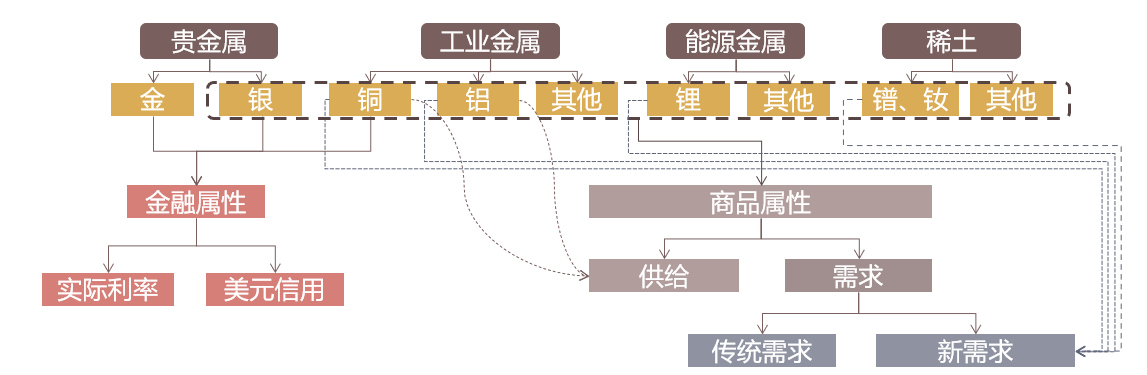

首先,我们先了解一下有色50ETF(159652)所表征的有色金属到底是什么?有色板块核心涵盖除黑色金属(铁、锰、铬)以外的所有金属及其相关产业链,具体包括贵金属(金等)、工业金属(铜铝等)、能源金属(锂等)、稀土和其他。

有色金属本质上是资源,作为国民经济的重要基础产业,其发展与宏观经济形势、政策导向以及市场需求密切相关。因此无论是任何宏大叙事,都将落脚到有色板块,包括全球经济修复、新兴经济体崛起、AI、机器人等新兴科技的发展、新能源产业的转型等等,都离不开有色金属板块,可以说“无有色、无经济”。其中代表金属是铜等工业金属,铜一直有“铜博士”之称,是经济发展的先行指标,在AI浪潮催化下,更是被称之为“AI时代新石油”。

有色金属作为稀缺实物资产,在货币体系受到冲击时被认为是安全资产。在全球风云变幻,经济贸易摩擦不断、地缘冲突频起的时代,以美元为核心的货币体系遭遇信用危机,全球货币体系重构下,以黄金为代表的有色板块正在重新锚定全球资产的价值坐标,成为各国央行与全球投资者对冲不确定性的核心选择。

因此,按照以上两种特性对有色金属进行划分:1、贵金属、工业金属中的铜作为稀缺的实物资产,具有贮藏价值,能进行风险对冲或标准化交易,故而具备金融属性,主要由宏观利率、美元信用两方面因素影响。2、工业金属、能源金属、稀土等均具备商品属性,是经济发展的重要“食粮”,主要受供需关系影响。

【图5 有色金属按属性和用途划分】

分类探讨各类有色金属的配置价值,可以发现:

黄金:在实际利率趋势下行和去美元化背景下,黄金等贵金属的实物资产价值有望进一步凸显,黄金等金融属性有望进一步强化,资金吸引力提升,央行持续购金需求有望提振金价。

铜:宏观降息周期刺激金融属性强化,供给端偏紧叠加需求新动能,铜价有支撑。

【长期看多黄金:美国信用危机&宏观利率下行&央行持续购金】

黄金价格回调但仍长期看多黄金的三大原因:

宏观叙事:债务危机或将重塑全球秩序。疫情以来,美国的债务和基础财政赤字持续扩张,联邦政府债务水平升至历史最高,且持有者更加分散。美国双赤字的扩大迫使其向外转嫁危机,近年全球经济政策不确定性和地缘政治风险明显抬头。若债务问题未解决,黄金和科技在中长期将持续获得上涨动力。

2. 基本面:实际利率下降将边际支撑金价。2022年后真实利率和金价的负相关性有所弱化,但并非消失,真实利率的下降仍然对金价有边际支撑。12月美联储降息且表态偏鸽,并开启扩表,货币宽松持续叠加通胀的回升,金价将受实际利率较强的支撑。

3. 资金面:ETF资金和央行购金仍是背后推手。(1)ETF方面,全球黄金ETF的资金流入在2025年第四季度持续。11月,亚洲资金接替北美成为新的主导力量,推动全球黄金ETF总持仓量增至历史新高,全年新增买入超过700吨,预计将创下年度持仓增幅纪录;(2)从央行购金维度来看,中长期债务危机导致全球货币信用体系重构、去美元化和逆全球化趋势、各国央行增持黄金的力度持续增加。

(来源于广发证券20251216《黄金,不确定性时代的确定性资产》)

关于金价展望,中信证券指出,基本面的长期利多难以改变,未来展望仍然乐观。更新的模型显示中性假设下明年Q1金价有望超过4500美元/盎司。(来源于中信证券20251010《大类资产|黄金站上4000,展望仍然乐观》)高盛上周三表示,至2026年末金价仍有近20%的上行潜力,目标价将升至每盎司4900美元。摩根大通发布报告预测,2026年黄金价格将突破5000美元,长期看多至6000美元。

【铜:供给刚性与脆弱性并存,需求新质动能催化】

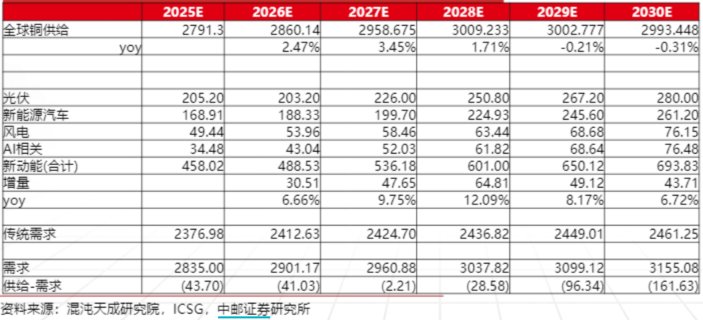

供给刚性与脆弱性并存,需求新质动能催化,供需缺口或逐渐增大;供给侧看,铜矿供应扰动频发,多个核心矿山相继大幅下调产量指引,叠加过去十年资本开支不足,铜呈现供给刚性;需求端看,传统需求相对稳健,AI算力、能源革命等新兴需求方兴未艾,铜被称为“AI时代的新石油”,AI有望成为铜需求的下一个支点。全球铜供需缺口逐渐扩大,铜价主升浪有望来临。据中邮证券数据测算,未来5年全球铜供需缺口逐渐扩大,中长期供需短缺的格局愈加清晰,铜价长期有望向好。

【图8 全球铜供需缺口预测】

资料来源于中邮证券20251126《流动性叠加供需,重视有色的资源属性》

关于铜价,中信证券最新发布报告表示,随着11月中旬以来库存拐点已现,叠加美联储降息预期和国内减产发酵,年底前LME铜价有望加速迈向12000美元/吨。展望2026年,预计12000美元将成为铜价的崭新起点。(来源于中信证券20251205《金属行业铜行业深度报告:库存拐点已至,叙事加速共振,铜价迈向万二》)

【如何全面布局“货币侧宽松、供给侧刚性、需求新动能”共振下的有色板块?】

当前整个有色配置价值突出,受“货币侧宽松、供给侧刚性、需求新动能”等多重利好,金属属性与商品属性齐齐强化!若看好未来贵金属及大宗工业金属投资机遇,认准规模领先、“金铜含量”更高的有色50ETF(159652),场外联接(A类:019164;C类:019165)。有色50ETF(159652)具备以下优势:

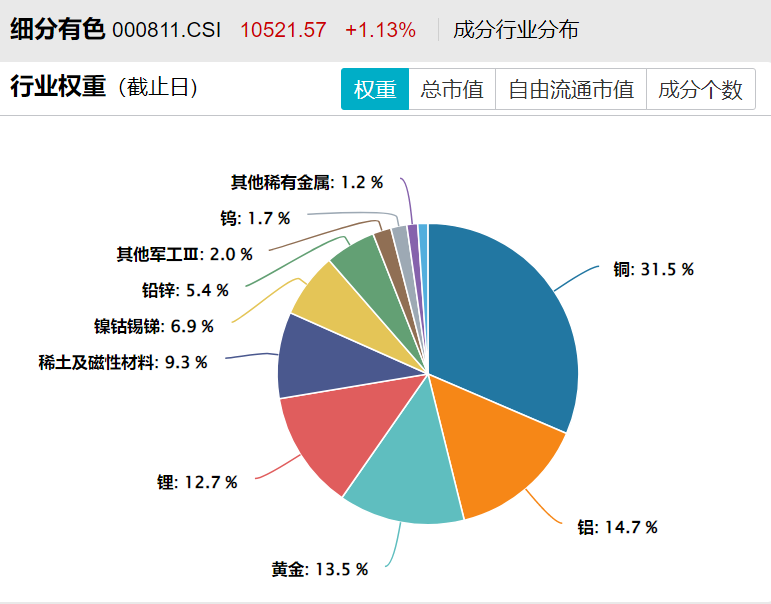

1、全面布局各大金属板块:有色50ETF(159652)标的指数全面覆盖金、铜、铝、锂、稀土等子板块,有望全面受益于有色超级周期。

数据截至20251128,按中信三级行业分布

2、“金铜含量”同类领先:有色50ETF(159652)标的指数铜含量达31%,金含量达14%,金铜含量高达45%,同类领先!

数据截至20251128,按中信三级行业分布

2.龙头集中度领先:有色50ETF(159652)聚焦铜、金、铝、锂、稀土等兼具战略价值与供需缺口的核心品种,龙头集中度高,前五大成分股集中度高达36%,同类领先。

数据截至20251128

3、收益率表现更优:2022年至今,有色50ETF(159652)标的指数累计收益率同类领先,且最大回撤同类更低,投资体验更好。

数据截至20251128

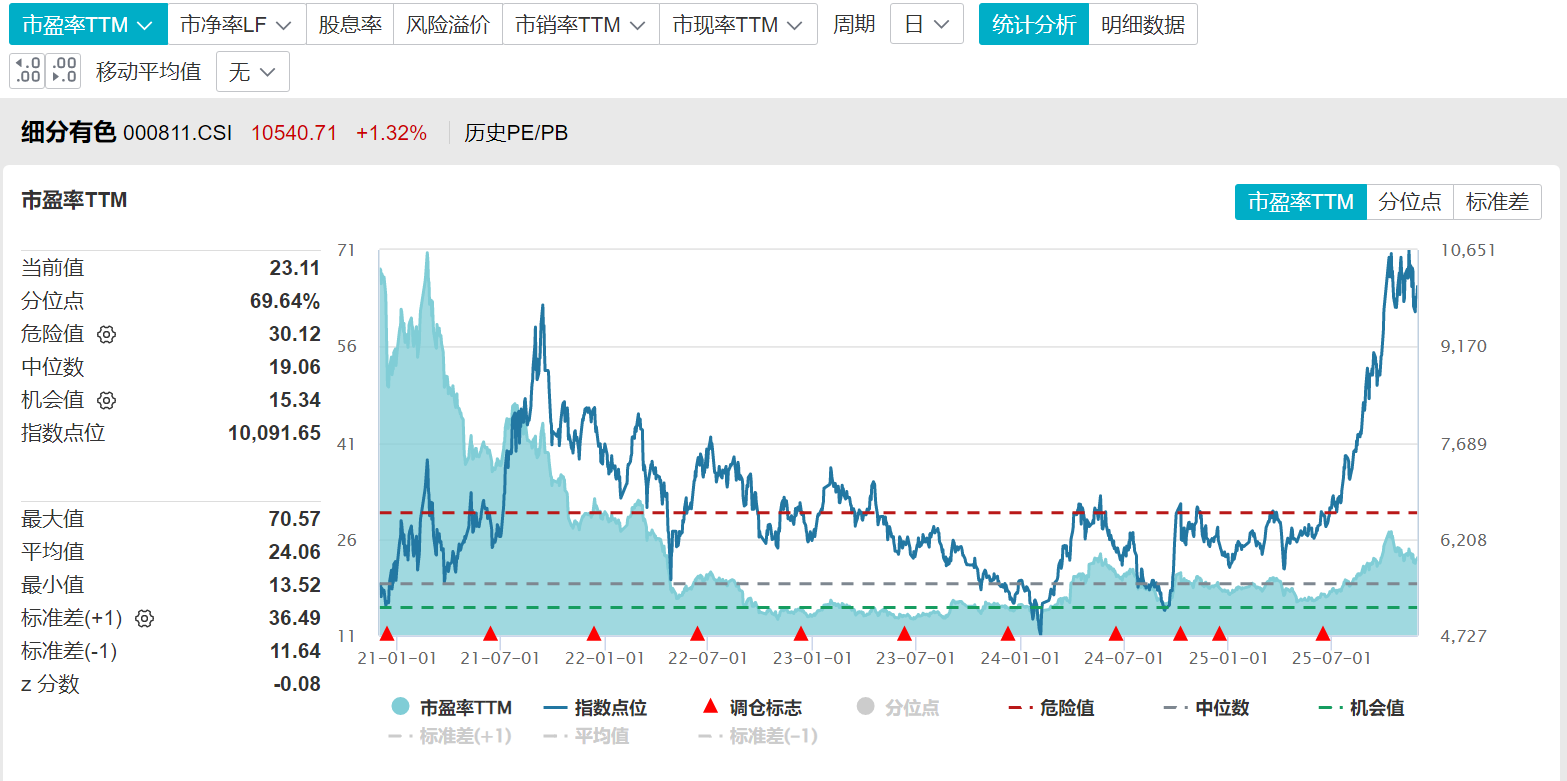

4、涨幅由盈利驱动,而非拔估值:尽管有色板块年内涨幅霸榜,但估值仍相对合理!有色50ETF(159652)标的指数PE(市盈率)为23.11倍,相比5年前下降了66%,估值性价比、安全边际高。值得注意的是,同期指数累计涨幅达86.28%,表明指数的涨幅来自于盈利驱动而非估值提升,当前处于EPS驱动阶段!

数据截至20251128

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。以上基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者。请投资者关注指数化投资的风险以及集中投资于细分有色指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险等。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。