中芯国际涨超2%,部分产能涨价10%!科创芯片50ETF(588750)涨超1%冲击四连涨!机构:芯片正处新一轮上行周期

2025/12/24 14:16来源:第三方供稿

12月24日,A股市场多股震荡上行,硬科板块延续涨势,截至发稿,科创芯片50ETF(588750)涨超1.43%,冲击四连涨!

科创芯片50ETF(588750)标的指数成分股震荡上行,中芯国际涨超2%,华虹公司、沪硅产业涨超1%,海光信息微涨,拓荆科技跌超2%,芯原股份跌超1%,寒武纪、澜起科技等回调。

【科创芯片50ETF(588750)标的指数前十大成分股】

截至13:17,成分股仅做展示使用,不构成投资建议。

据业内消息,中芯国际已经对部分产能实施了涨价,涨幅约为10%。 有公司反映,预计涨价会很快执行。但由于之前存储产品价格过低,晶圆厂早已率先对其实施了涨价。

对于中芯国际涨价的原因,有半导体业内人士解读:“由于手机应用和AI需求持续增长,带动套片需求,从而带动了整体半导体产品需求的增长。” 由于需求旺盛,中芯国际的产能利用率持续增长,并已接近满载或超过满载。

此外,台积电计划在2027年末关停部分生产线,这一动作或也引发晶圆厂涨价预期。

今年以来,在AI需求催化下,存储芯片、晶圆厂相继涨价涨价。机构指出,半导体行业正处于启动的新一轮周期上行初期,景气抬升的信号已经逐步显现。往后看,AI驱动缺芯或将持续演绎,国产替代势不可挡,科创芯片板块有望迎来配置机遇!

【科技为先!半导体周期正处于新一轮上行周期初期】

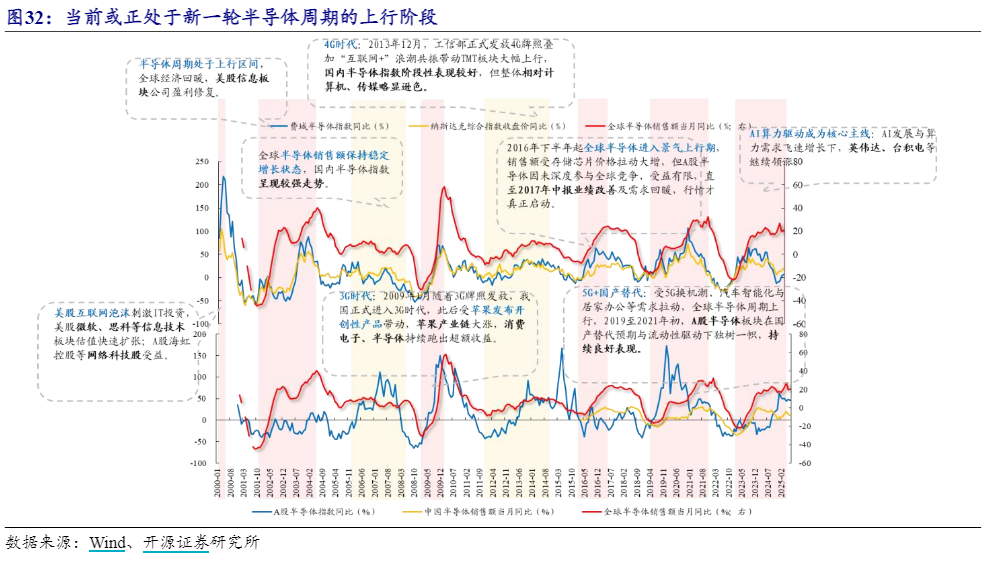

开源证券表示,本轮半导体周期正在再次“共振向上”。半导体行业兼具成长性与周期性,平均4–5 年形成一轮中周期。目前行业正处于启动的新一轮上行初期,景气抬升的信号已经逐步显现。

本轮上行的核心驱动力在于AI 算力需求的持续释放。GPU、HBM、先进封装等环节景气度高企,同时 PC、智能手机、汽车等传统终端也在温和复苏,共同支撑了产业需求的回升。而政策支持与技术自主化进程的加快,则进一步增强了行业景气持续性的确定性。与上轮由消费电子(蓝牙耳机、汽车电子等)带动的周期不同,本轮新增了 AI这一高增量需求,不仅抬高了需求天花板,也延长了周期的持续时间,并扩大了受益范围。

总体来看,在政策支持、技术突破以及下游结构性需求共振的背景下,本轮半导体周期具备从“修复预期”走向“景气验证”的潜力。投资主线或将集中于具备高确定性的AI 核心受益环节。与此同时,投资者应关注业绩兑现节奏与中报后的估值切换窗口,并警惕外部政策扰动及局部环节供需错配带来的阶段性波动风险。

(来源于开源证券20251223《从“慢牛不慢”到“平顶非顶”——2026年年度投资策略》)

【AI芯片领域火爆!AI浪潮下,缺“芯”行情持续演绎!】

2025年年初,“DeepSeek”的横空出世引爆了新一轮AI投资热情!AI竞争再度激烈,全球主要头部公司在模型性能上的竞争日趋白热化,AI大模型迭代频繁,技术发展加速。同时,AI也开始从“展示能力”转向“创造价值”,正在重塑各行各业的生产方式。

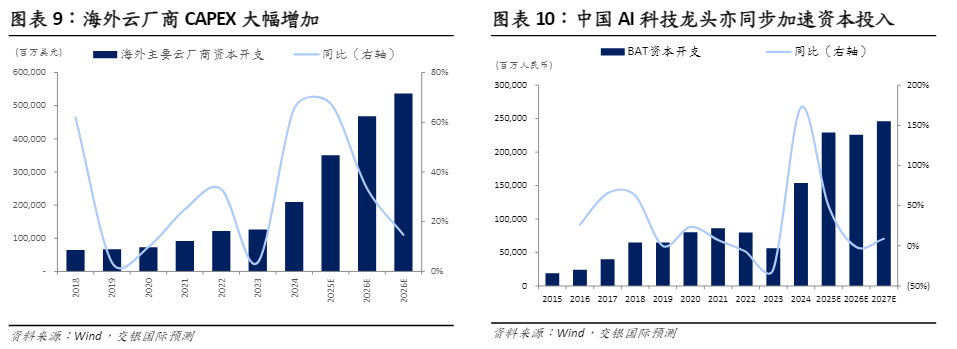

AI技术进步也驱动企业真金白银的基础设施投资,AI算力芯片需求强劲。科技巨头的资本开支在2025年达到了前所未有的规模,微软、谷歌、亚马逊等海外主要云厂商年度资本开支总额预计超过3000亿美元,其中绝大部分投向了数据中心建设和AI芯片采购。中国AI科技龙头亦同步加速资本投入!交银国际预测全球AI算力芯片市场规模或在2026年超3700亿美元,2027年超4600亿美元。

(来源于交银国际20251210《2026年展望:奋楫赴新程》)

(来源于交银国际20251210《2026年展望:奋楫赴新程》)

在AI驱动下,缺芯持续演绎,存储及光芯片供不应求!国盛证券指出,存储芯片方面,内存供需紧张,多家指引涨价延续。根据华邦电法说会口径,当前存储市场正经历一场结构性且重大的变革,从供需结构,DDR5、DDR4或DDR3缺货潮,有望延续至2027年。同样,闪迪法说会预计存储供应短缺将至少持续至2026年以后。从各家指引来看,本轮存储涨价周期强度及持续性均超过往多轮周期情况,存储板块仍需重视。光芯片规模,需求激增,缺芯情况加剧。Lumentum与Coherent相继发布FY26Q1业绩,两者业绩均充分受益于数据中心所带来的庞大需求,同时也均表示光芯片市场中的供需失衡正进一步加剧。Lumentum在电话会中指出,供需失衡趋势已在最近的3-4个月进一步加剧,上季度所指出的20%供需缺口在此季度在供给上升的情况下扩大至25-30%。(来源于国盛证券20251109《AI驱动缺芯持续演绎,存储及光芯片供不应求》)

【人工智能超级周期或继续,国产替代或加速】

随着AI的加速发展,AI芯片竞争激烈,成为大国科技博弈的焦点,芯片自主创新和国产替代趋势势不可挡! 当前我国国产AI芯片已形成“龙头引领 中小厂商突破”的产业格局,在硬件技术迭代、自主架构研发及主流软件生态适配性上均取得显著进展,而先进制程晶圆代工产能等或是供应链能力提高的关键环节。

国产AI算力芯片百花齐放,自主可控已取得长足进展。当前,我国国产AI算力芯片的发展呈现百花争艳的态势。国产AI算力芯片厂商按技术路线目前可以分为GPU技术路线的海光信息、摩尔线程、沐曦股份等;ASIC技术路线的寒武纪、百度昆仑芯、阿里云平头哥等。各家厂商积极升级迭代产品,已逐步取得规模化落地。

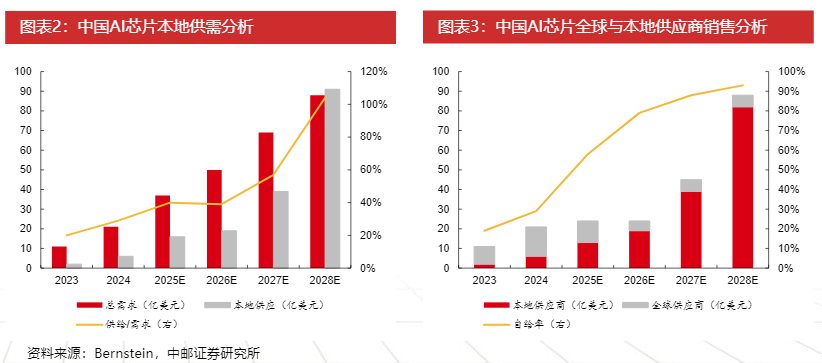

技术自主创新带动国产算力芯片自给率逐步提升。根据Bernstein预测,2025年我国本地芯片总需求与本地产能分别为370、160亿元,供给/需求为40%,而到2028年,本地芯片总需求与本地产能分别为880、910亿元,供给/需求为104%;2025年我国芯片自给率仅为58%,而2028年或达93%。

(来源于中邮证券20251215《2026AI年度策略:大厂链入口争夺战》)

布局AI需求 国产替代双主线催化下的科创芯片板块,可关注指数化投资方式,解决产业链环节复杂、投资分析难度高等难题!

市场上芯片相关指数众多,选取当下热门的科创芯片、半导体等指数进行比较,可以发现,虽然均聚焦为芯片板块,但在指数编制上却大有不同。一句话总结:科创芯片指数聚焦芯片核心环节,“含芯量”更高,弹性强,成长性高。

【科创芯片:“含芯量”更高】

从选样空间来看,相比其余指数在全市场范围取样,科创芯片50ETF(588750)标的指数选样空间为科创板,而科创板聚焦“硬科技”板块,是A股芯片公司大本营,近3年来芯片上市公司中,平均超九成数量的公司选择在科创板上市,平均市值占比达到96%。

从行业分布来看,科创芯片50ETF(588750)标的指数聚焦芯片“高精尖”的上游中游环节,核心环节占比高达96%,高于其他指数。

从调仓频率来看,科创芯片50ETF(588750)标的指数选取季度调仓,能更敏捷地反映芯片产业链发展趋势。

截至2025/11/28

【科创芯片指数:成长性更强】

由于科创芯片50ETF(588750)标的指数聚焦芯片“高精尖”的上游中游环节,在周期成长与国产替代加速下,展现出较强的成长性。

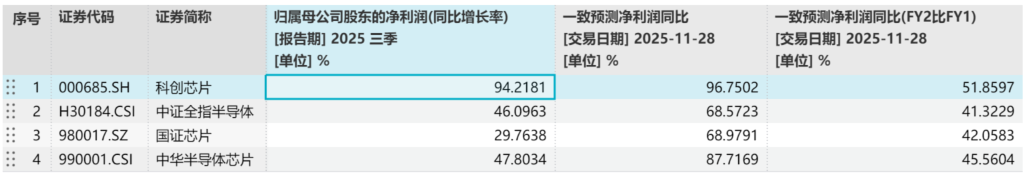

科创芯片50ETF(588750)标的指数2025年前三季度净利润增速高达94%,2025年全年预计归母净利润增速高达97%,大幅领先于同类,成长性更强!

截至2025/11/28

【科创芯片指数:向上弹性强】

科创芯片50ETF(588750)具备20cm大长腿,抢反弹更快,向上修复弹性在同行业指数中更强,924至今最大涨幅高达173%!从夏普比率和最大回撤来看,科创芯片指数不仅风险调整后的收益表现更优,而且走势相对稳健。

截至2025/11/28

看好芯片核心科技,可关注科创芯片50ETF(588750),跟踪复制科创芯片指数,涨跌幅弹性高达20%,覆盖芯片产业链核心环节,高纯度、高锐度、高弹性!低门槛布局科创芯片核心环节,高效把握“新质生产力”大行情,抢反弹快人一步!场外投资者可关注联接基金(A:020628;C:020629),可7*24申赎。

以上内容与数据,与有连云立场无关,不构成投资建议。据此操作,风险自担。