东吴证券股份有限公司曾朵红,阮巧燕近期对藏格矿业进行研究并发布了研究报告《2025年业绩预告点评:三大产品价格均向上,业绩弹性可期》,给予藏格矿业买入评级。

藏格矿业(000408) 投资要点 25Q4业绩亮眼、符合市场预期。公司发布25年业绩预告,预计25年归母净利37~39.5亿元,同比 43%~53%;扣非净利38.7~41.2亿元,同比 52%~62%。其中25Q4归母净利9.5~12.0亿元,同比 33%~68%,环比 0%~26%;25Q4扣非净利11.1~13.6亿元,同比 59%~95%,环比 18%~44%。 锂:25Q4复产且价格提升、26年麻米措增量可期。25年全年碳酸锂产量8808吨,同减24%,销量8957吨,同减34%。其中25Q4碳酸锂产量2787吨,销量4157吨,产销衔接顺畅,叠加Q4碳酸锂价格回暖,25Q4碳酸锂均价达9.3万元/吨,环比 26.8%,有效降低前期停产影响,支撑利润增长。公司指引察尔汗26年产量1.1万吨,麻米措5万吨产能26年8月投产,当年有望贡献2-2.5万吨销量,权益5000-6000吨销量,同时全成本低于3.5万/吨,且后续持股比例有望从26.95%进一步提升。按照碳酸锂均价15万/吨测算,26年碳酸锂有望贡献13亿利润,增量可期。 钾:价格维持高位、产能利用率高。25年氯化钾产量103万吨,同减3%,销量108万吨,同增4%,产销率保持高位。其中25Q4氯化钾产量33.2万吨,环比 54%,销量24.8万吨,环比 21%。公司指引26年氯化钾销量104万吨,维持稳定,并加快推进老挝100万吨产能进度。价格方面,我们预计26年维持3000 元/吨,生产成本维持970元/吨,我们预计26年可贡献15亿利润。 铜:Q4铜价上涨、新增产能释放、26年业绩弹性大。巨龙铜业25年贡献投资收益26.8亿元,同比 39%,其中Q4贡献7.3亿,环比增6.4%,我们预计全年铜销量近20万吨,单吨利润4万 。26年二期产能释放,指引销量30-31万吨,若按照铜价10万/吨测算,对应利润近50亿。 盈利预测与投资评级:考虑氯化钾价格维持稳定、碳酸锂上涨、铜价稳健上行,我们上调公司2025-2027年归母净利润由38.2/57.3/86.4亿元至38.8/74.6/90亿元,同比 50%/ 92%/ 21%,对应PE为35x/18x/15x,维持“买入”评级。 风险提示:需求不及预期,价格大幅波动。

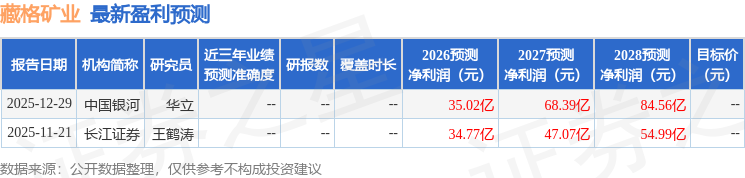

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级9家,增持评级2家。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。