华尔街资深人士理查德·伯恩斯坦近日强烈发出预警。他曾在2000年3月准确指出科技泡沫的风险,如今再次表达了对当前市场结构的担忧。

伯恩斯坦在接受采访时表示,当前投资者面临的最大风险在于市场极端集中,仅由少数科技股主导:“这正是我们认为风险所在的地方。”

不过他说,尽管其公司对10至25只股票持看空态度,但股市整体上“其实颇具吸引力”。

为海外华人提供有价值的信息与分析,更多内容和全文可在蓝天、电报、x查找causmoney,或直接谷歌搜索caus.com

他提醒投资者关注标普500指数与等权重版本之间的估值差距。根据FactSet数据,前者的远期市盈率为24,而后者仅为14。

伯恩斯坦认为,“华丽七雄”公司的独特性被市场夸大了,实际上“美国及全球还有许多公司增长速度与华丽七雄相当,甚至更快,这正是泡沫的特征。”

他指出,在互联网泡沫时期,标普500中位公司利润增速高达30%,市场依然将资金集中在少数科技股上,最终这些股票估值泡沫破裂,股价大跌。

他质疑投资者为何如此关注这几家科技巨头,而忽视了众多增长同样迅速甚至更快的公司,“如今市场上竞争激烈,这种增长竞争本应在本轮周期中压低估值倍数。”

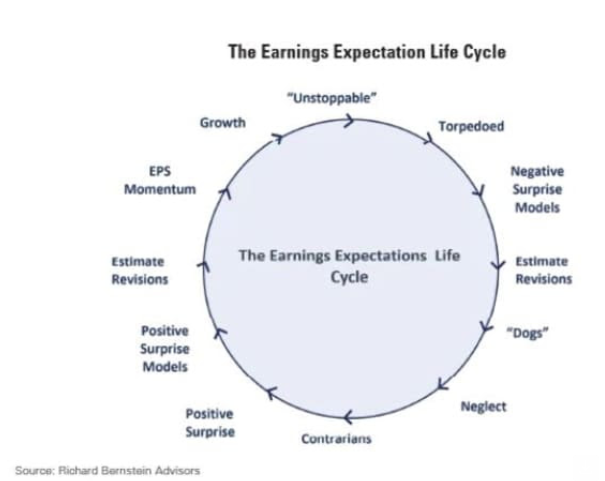

他还提到伯恩斯坦投资顾问公司(RBA)于1990年提出的“盈利预期生命周期”模型,认为股票在投资者关注中围绕一个循环轮动。

他指出最佳买入时点在“7点位置”(即出现正面业绩惊喜),而应在“11点位置”(增长阶段)退出,以避开随后的下滑。

目前他最看好的“7点位置”标的是派息股。“这其实是常规操作。每当市场情绪亢奋、投机氛围浓厚时,人们就会忽略派息,认为这类公司缺乏成长性。”

伯恩斯坦表示:“复利派息的力量非常惊人,虽然乏味,但却是长期积累财富的极佳方式。”

他说公司目前的股票投资组合重点正是简单的“分红”。

他同时看好非美市场股票。“现在有些美国以外的公司,其增长速度超过华丽七雄,股息收益率是它们的七到八倍,估值则便宜30%到50%。好比玛莎拉蒂正在打折卖,但没人在意。”

他旗下的RBA全球派息之王单位信托目前持仓的前三大重仓股包括日本的三井物产(代码8031)、意大利的BPER银行(BPE)以及日本的安斯泰来制药(4503)。

“我们实际上认为,非美市场正处于一轮长期牛市的起点。”

数据显示,iShares MSCI全球(除美国)指数ETF(ACWX)过去52周上涨了31%,而标普500同期仅上涨15%。

他还表示看好小盘股,尤其是那些被投资者忽视的非科技类公司。这与他十多年来持续看好的“美国再工业化”主题相关。

他指出,这一板块长期资本短缺,因此构成一个有力的长期投资故事。

“讽刺的是,这些公司经营状况良好,业务强劲。反观AI领域,资金过于集中,长期回报注定令人失望。”(市场观察)