华尔街日报的文章指出,投资组合中有33%配置在七家公司,风险并没有听上去那么大。

你是否担心,在当今以科技为主导的股市中投资会很危险?

想象有一台时间机器,就像电影《回到未来》中布朗博士的德洛林跑车,可以把我们带到历史上最适合投资的时点。

我不知道你怎么想,但我会把目的地设定为1932年6月1日。那一天,标准普尔500指数较1929年的峰值下跌了86.2%。

那样一来,我就能获得有记录以来最高的长期年化总回报之一:在接下来的10年、20年和25年里,年化回报率分别约为12.3%、15.1%和16.1%。

如果25年年化回报率达到16.1%,10万美元将增值至接近420万美元。

让我获得数百万美元的,不是《回到未来》里布朗博士的时间机器,而是许多理财顾问和资产管理人称为“危险地过度集中”的股市。

1932年6月1日,美国整个股市总市值的12.7%来自一家公司:美国电话电报公司。

这一比例远高于当今最大股票英伟达。英伟达占标准普尔500指数市值的7.8%,占美国股市总市值的6.9%。

这次时光旅行是虚构的,但数据真实存在。过去两周股市震荡,这些数据有助于反驳华尔街最新的神话:如今由大型科技公司主导的市场是怪物,会把你的指数基金踩得粉碎。

无数理财顾问和资产管理人表示,标准普尔500指数“过度集中”,“给投资者带来更高风险”,“已经失灵”,“不安全”。

因此,这些人说,你需要雇用他们,在市场中进行战术性进出,为你挑选股票或基金,或获取私募股权基金等非公开交易资产的投资机会,据称可以让你免受集中这个怪物的伤害。

我此前已经提醒过,投资者需要警惕那些表面谈市场、实则做营销的信息。

罗素投资前高级分析师、Parametric Portfolio Associates前投资策略主管蒂姆·阿特威尔表示,投资界一直在这些没有数据依据的部落式“真理”上达成共识。

为海外华人提供有价值的信息与分析,更多内容和全文可在蓝天、电报、x查找causmoney,或直接搜索caus.com

自指数基金问世以来,就不断遭到竞争对手攻击,对方抛出一个又一个站不住脚的理由。

在20世纪70年代和80年代,使用低成本指数基金跟踪市场,而不是雇用昂贵的选股人,被说成是“满足于平均水平”。后来指数基金的表现超过了平均主动型基金。

在20世纪90年代,经纪人称指数基金是“税收炸弹”,会让投资者面临巨额、意想不到的税单。结果并没有发生。

随后又有人警告,指数基金无法在市场崩盘时保护你。事实证明几乎没有主动型基金能做到这个。

最近,选股人宣传他们挑选社会责任公司的独特能力,这也无关紧要。

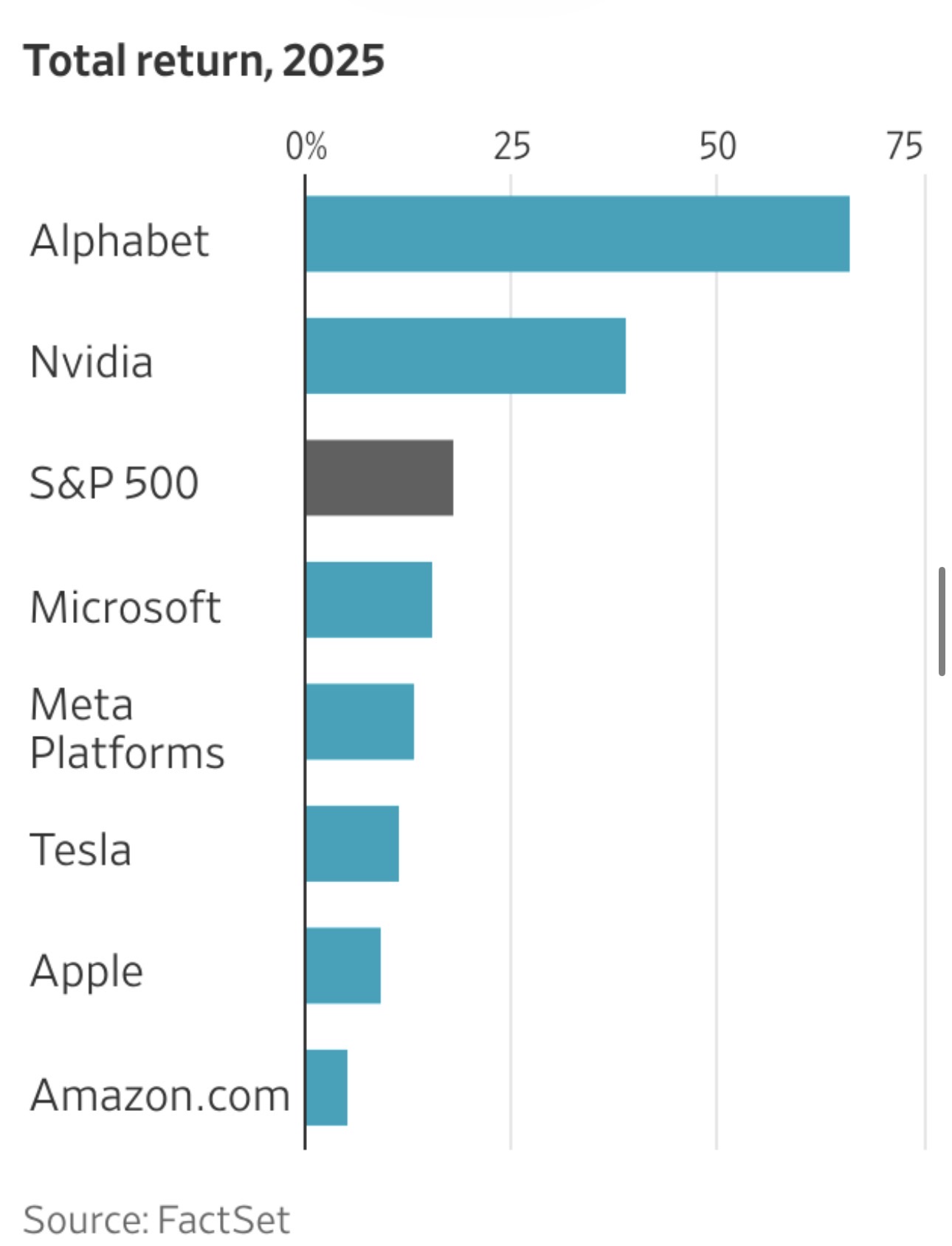

“集中风险”是这一系列营销攻势中的最新说法。所谓的华丽七雄——Alphabet、亚马逊、苹果、Meta Platforms、微软、英伟达和特斯拉,大多数在2025年甚至没有跑赢标准普尔500指数。今年这些公公司全部落后于该指数。但这并没有遏制关于这有多危险的可怕说法。

为什么?

因为这听上去像常识。每个人都知道不要把所有鸡蛋放在同一个篮子里。把33%的资金投入七家公司——按历史标准看,这个比例虽高但并非史无前例,听上去确实像是把太多鸡蛋放在太少篮子里。

如果你持有标准普尔500指数基金或整体股市指数基金,是否应该分散投资以降低所谓的集中风险?

绝对没有必要。这是温德姆资本管理首席执行官马克·克里茨曼和道富环球顾问公司负责人戴维·图金顿的最新研究得出的结论。两人都位于马萨诸塞州剑桥。

毕竟,按照定义,当表现优异的股票持续上涨时,集中度就会上升。

克里茨曼表示,每当市场变得更加集中就减少风险,从历史上看会带来很大伤害。或许这样可以避免部分下跌,但会因为错过上涨而付出巨大的机会成本。

过去90年里,如果每当市场集中度上升时就减少股票配置,而在集中度下降时增加股票配置,你的年化回报率将比简单买入并持有低0.9个百分点。

这并不是说股市没有风险或不会崩盘。但集中本身并不是你需要消除的风险来源。

分散投资不仅取决于你持有多少家公司,在每家公司投入多少资金。克里茨曼表示,更重要的是持仓的“经济敞口”,包括每家公司的供应商、技术、产品、市场、融资渠道和地理覆盖范围。

大型公司即使处于同一行业,经济敞口也比小公司更加多元。

因此,克里茨曼和图金顿发现,仅投资少数几家最大公司的风险程度,与持有标准普尔500指数中其余所有股票的风险“基本相同”。

克里茨曼表示,最大的股票更安全,因此在本质上已经实现了良好的分散。

阿特威尔表示,主动型管理人非常擅长讲故事。这个行业有大量时间打磨这些有效叙事,让人们相信管理人拥有某种魔力。

不要上当。