作者:陶金峰

风险控制和交易提示

央行将于8月17日对8月到期的两笔MLF一次性续做,具体操作金额将根据市场需求等情况确定。Wind数据显示,8月15日将有4000亿元MLF到期,8月26日将有1500亿元MLF到期,合计5500亿元MLF到期。预期本次续做的MLF价格仍然维持2.95%操作利率不变,预示着货币政策将更加常态化,对于商品期货价格、股指期货、国债期货价格影响基本中性,轻度偏空。

统计局:7月生产供给继续复苏,市场需求逐渐回暖,就业物价总体平稳,新动能成长壮大,市场信心趋于增强,国民经济运行保持稳定恢复态势;但全球新冠肺炎疫情仍在蔓延,国际经济环境严峻复杂;国内结构性、体制性、周期性矛盾并存,发展面临的困难和挑战较多。

统计局:7月各线城市新建商品住宅和二手住宅销售价格环比涨幅回落或与6月相同;一线城市新建商品住宅和二手住宅销售价格同比涨幅略有扩大,二三线城市涨幅持续回落。

央行发布2020年人民币国际化报告,未来将继续推动国内金融市场开放和基础设施互联互通。进一步便利境外投资者使用人民币投资境内债券和股票;引导离岸人民币市场健康发展。提升人民币可自由使用水平,促进离岸与在岸市场良性互动、深度整合。

2020年第16期《求是》杂志刊发央行党委书记、银保监会主席郭树清文章《坚定不移打好防范化解金融风险攻坚战》。文章指出,要切实增强机遇意识和风险意识,既要“稳定大局、统筹协调”,进一步提升金融服务质效,推动经济发展尽快步入正常轨道;又要“分类施策、精准拆弹”,有序处置重点领域突出风险,实现稳增长和防风险长期均衡。

树清表示,要加快金融供给侧结构性改革。不断完善资本市场基础制度,引导理财、信托、保险等为资本市场增加长期稳定资金。加快养老保险第二和第三支柱建设,推动养老基金在资本市场上的占比达到世界平均水平。

银保监会主席郭树清:网贷平台监管现在走到根本性的转折,从最多时的五六千家到6月底只有29家在运营,专项整治工作可能年底就会基本结束,转入常规监管;出借人的资金还有8000多亿没回收,会配合公安等部门追查清收,最大程度上偿还出资。

商务部:在京津冀、长三角、粤港澳大湾区及中西部具备条件的全面深化服务贸易创新发展试点地区开展数字人民币试点,央行制订政策保障措施;先由深圳、成都、苏州、雄安新区等地及未来冬奥场景相关部门协助推进,后续视情扩大到其他地区。

新华社从央行了解到,目前数字人民币已基本完成顶层设计、标准制定、功能研发、联调测试等工作,将先行在深圳、苏州、雄安新区、成都及未来冬奥场景进行内部封闭试点测试。如果顺利的话,北京2022年冬奥会上也许能“一睹芳容”。

统计局:中国已经连续5年粮食生产稳定在1.3万亿斤以上,目前粮食库存比较充足;秋粮占全年粮食产量的70%以上,60%秋粮在北方地区,受洪涝影响相对较小,整体看全年有条件、有基础保持粮食生产稳定。

统计局:8月上旬与7月下旬相比,50种重要生产资料市场价格中有31种产品价格上涨,11种下降,8种持平;农产品中,玉米涨幅居首为环比涨3.4%,生猪环比涨1.1%;农业生产资料中,尿素涨幅领先为环比涨4.5%。

深交所计划于8月24日组织创业板注册制首批企业上市。深交所表示,将持续抓好改革落地实施各项工作,与市场各方同心协力,推动创业板改革稳起步、开好局,增强对创新创业企业服务能力,更好服务国家创新发展战略,更好促进经济高质量发展。

美国7月零售销售为5360亿美元,前值5243亿美元;环比升1.2%,预期升1.9%,前值自升7.5%修正至升8.4%;核心零售销售为4266亿美元,前值4141亿美元;环比升1.9%,预期升1.3%,前值自升7.3%修正至升8.3%。

8月17日期货交易策略要点

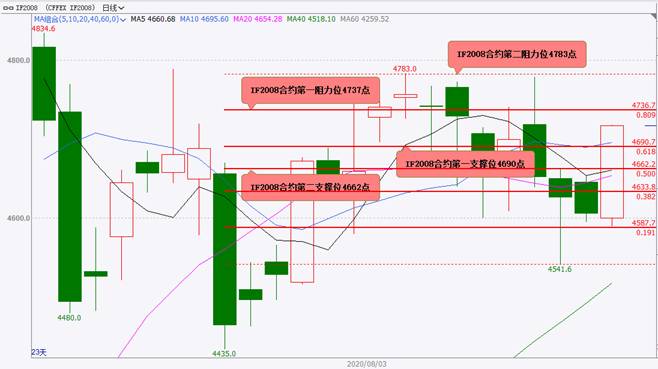

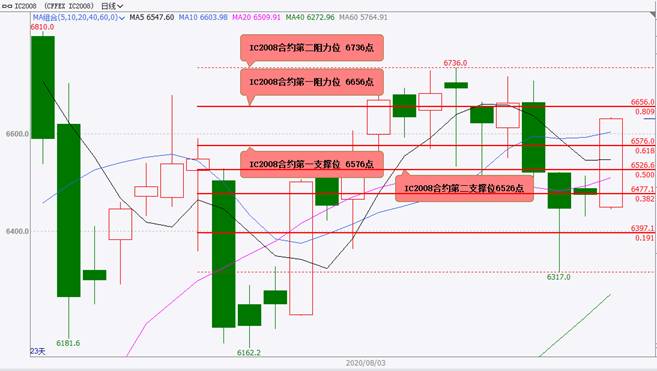

股指期货:大概率将偏强震荡;IF2008支撑位4690和4662点,阻力位4737和4783点;IH2008支撑位3280和3263点,阻力位3308和3335点;IC2008支撑位6576和6526点,阻力位6656和6736点。

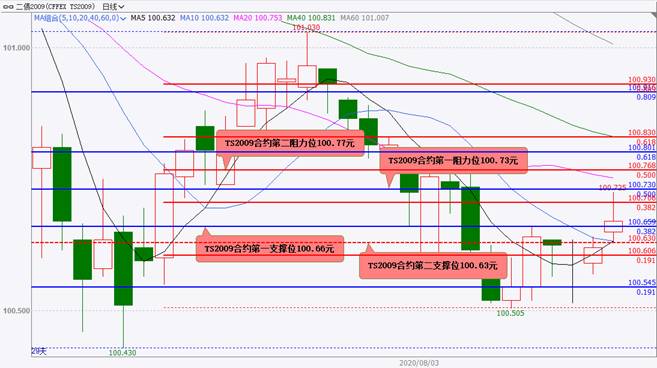

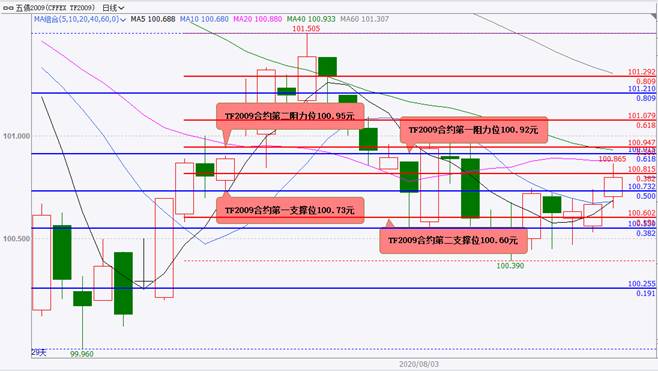

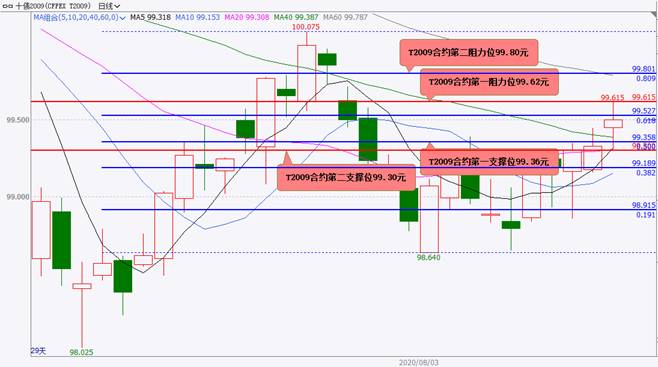

国债期货:大概率将震荡上涨,TS2009支撑位100.66和100.63元,阻力位100.73和100.77元;TF2009支撑位100.55和100.44元,阻力位100.73和100.82元;T2009支撑位99.30和99.19元,阻力位99.62和99.80元。

黄金期货:AU2012大概率将震荡下跌,阻力位427.0和430.0元/克,支撑位420.3和416.7元/克。

白银期货:AG2012大概率将震荡下跌,阻力位6165和6333元/千克,支撑位5997和5725元/千克。

铜期货:CU2009大概率将震荡上涨,支撑位50000和49400元/吨,阻力位50600和51000元/吨。

镍期货:NI2010大概率将偏弱震荡,支撑位113800和113000元/吨,阻力位114700和116000元/吨。

螺纹钢期货:RB2010大概率将震荡上涨,支撑位3789和3766元/吨,阻力位3841和3864元/吨。

铁矿石期货:I2101大概率将震荡下跌,支撑位824和820元/吨,阻力位843和852元/吨。

玻璃期货:FG101大概率将偏弱震荡,支撑位1816和1802/吨,阻力位1834和1854元/吨。

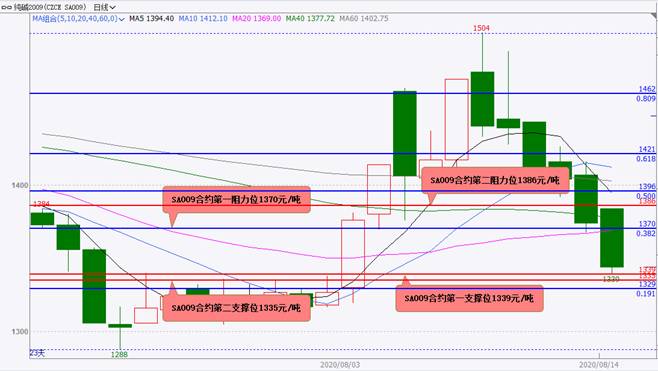

纯碱期货:SA009大概率将偏弱震荡下跌,支撑位1339和跌停板1335元/吨,盘中下探至跌停板13355元/吨概率较大,阻力位1370和1386元/吨。

原油期货:SC2009大概率将震荡下跌,支撑位277和274元/桶,阻力位285和287元/桶。

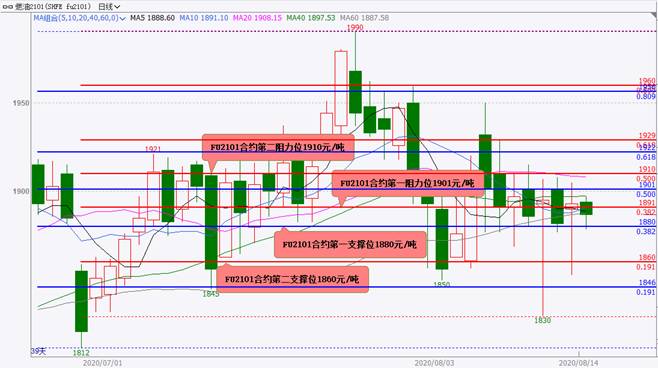

燃料油期货:FU2101大概率将震荡下跌,支撑位1880和1860元/吨,阻力位1901和1910元/吨。

沥青期货:BU2012大概率将偏弱震荡,支撑位2638和2620元/吨,阻力位2680和2694元/吨。

甲醇期货:MA009大概率将震荡下跌,支撑位1726和1716元/吨,阻力位1760和1767元/吨。

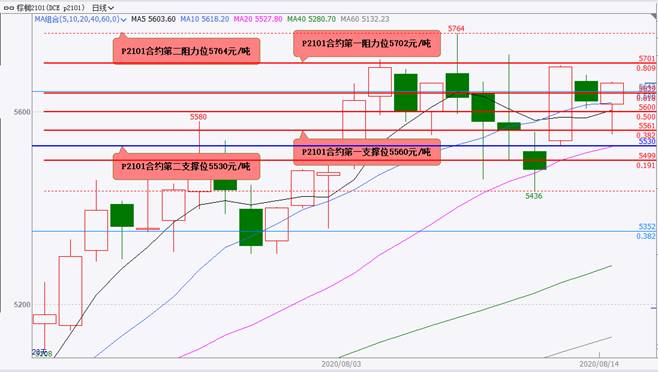

棕榈油期货:P2009大概率将震荡上涨,支撑位5560和5530元/吨,阻力位5702和5764元/吨,。

豆油期货:Y2101大概率将震荡上涨,支撑位6314和6272元/吨,阻力位6422和6452元/吨,。

菜籽油期货:OI101大概率将偏强震荡上涨,支撑位8910和8853元/吨,阻力位9131和9225元/吨,。

鸡蛋期货:JD2009大概率将震荡下跌,支撑位3560和3520元/500千克,阻力位3620和3640元/500千克。

玉米期货:C2101大概率将偏强震荡,支撑位2275和2264元/吨,阻力位2314和2320元/吨,。

8月14日期货行情回顾

股指期货:IF2008和IC2008小幅低开,IH2008平开;开盘后,偏强震荡上行,偏强小幅上涨;IF2008收盘在4717.4点,上涨2.25%,突破4691点阻力,无力上攻4737点阻力,4588点支撑明显;IH2008收盘在3295.0点,上涨1.84%(按照收盘价上涨2.10%),突破3280点阻力,无力上攻3308点阻力,3219点支撑明显;IC2008收盘在6630.4点,上涨2.49%,突破6576点阻力,无力上攻6656点阻力,8月13日低点6431.2点支撑明显。

国债期货:TS2009、TF2009和T2009小幅高开,小幅震荡上行,小幅上涨;TS2009收盘在100.670元,上涨0.04%;TF2009收盘在100.800元,上涨0.10%;T2009收盘在99.500元,上涨0.13%。

黄金期货:AU2012小幅高开,冲高遇阻回落,小幅震荡上行,收盘在420.30元/克,上涨0.66%(按照收盘价上涨0.85%),无力上攻430.0元/克阻力,416.7元/克支撑失而复得。

白银期货:AG2012跳空高开,大幅冲高回落,偏强震荡上行,收盘在6116元/千克,上涨1.71%(按照收盘价上涨1.53%),无力上攻涨停板6494元/千克阻力,未能有效突破6391元/千克阻力,6091元/千克支撑失而复得。

铜期货:CU2009小幅低开,小幅震荡下行,收盘在50100元/吨,下跌0.75%,无力上攻8月13日收盘价50410元/吨阻力,49400元/吨支撑明显。

镍期货:NI2010平开,小幅震荡上行,小幅上涨,收盘在114100元/吨,上涨1.30%,未能有效突破114700元/吨阻力,111800元支撑失而复得。

螺纹钢期货:RB2010小幅低开,小幅震荡上行,收盘在3799元/吨,上涨0.32%(按照收盘价上涨0.21%),无力上攻3810元/吨阻力,8月13日低点3766元/吨支撑明显。

铁矿石期货:I2101小幅高开,偏强震荡上行,收盘在839.0元/吨,上涨1.82%(按照收盘价上涨1.51%),无力上攻8月13日高点844.5元/吨阻力,8月13日低点811.5元/吨支撑明显。

玻璃期货:FG101小幅高开,小幅震荡下行,收盘在1834元/吨,下跌0.22%(按照收盘价下跌0.81%),未能有效突破1854元/吨阻力,1830元/吨支撑明显。

纯碱期货:SA009小幅高开,偏弱震荡下行,收盘在1374元/吨,下跌2.41%(按照收盘价下跌2.14%),无力上攻1421元/吨阻力,1370元/吨支撑失而复得。

原油期货:SC2009小幅高开,小幅震荡下行,收盘在282.3元/桶,下跌0.49%(按照收盘价下跌0.14%),无力上攻285元/桶阻力,280元/桶支撑明显。

燃料油期货:FU2101小幅高开,小幅震荡上行,收盘在1893元/吨,上涨0.21%(按照收盘价上涨0.58%),无力上攻1910元/吨阻力,1850元/吨支撑明显。

沥青期货:BU2012小幅高开,小幅震荡下行,收盘在2662元/吨,下跌0.37%(按照收盘价持平),无力上攻2694元/吨阻力,2638元/吨支撑明显。

甲醇期货:MA009小幅高开,小幅偏强震荡,收盘在1750元/吨,上涨0.11%,无力上攻8月13日高点1760元/吨阻力,1726元/吨支撑明显。

棕榈油期货:P2101小幅低开,震荡下行,收盘在5622元/吨,上涨0.18%(按照收盘价下跌1.26%),无力上攻8月13日高点5696元/吨阻力,5600元/吨支撑明显。

豆油期货:Y2101小幅低开,震荡下行,收盘在6362元/吨,上涨0.25%(按照收盘价下跌0.87%),未能有效突破8月13日高点6422元/吨阻力,6314元/吨支撑明显。

菜籽油期货:OI101小幅低开,小幅震荡上行,收盘在8910元/吨,上涨0.43%,无力上攻8月13日高点8977元/吨阻力,8月13日低点8770元/吨支撑明显。

鸡蛋期货:JD2009小幅低开,偏弱震荡下行,收盘在3603元/500千克,下跌2.52%(按照收盘价下跌1.88%),无力上攻8月13日高点3728元/500千克阻力,跌破8月12日低点3642元/500千克支撑,盘中创下2017年6月8日以来新低3602元/500千克。

玉米期货:C2101小幅低开,偏强震荡上行,收盘在2296元/吨,上涨3.10%,突破7月27日高点2289元/吨阻力和2011年2月22日以来中长线重要反弹阻力2191元/吨阻力,2224元/吨支撑明显,盘中创下2015年4月27日以来新高2301元/吨。

股指期货:

8月14日,股指期货主力合约IF2008和IC2008小幅低开,IH2008平开;开盘后,偏强震荡上行,偏强小幅上涨;IF2008收盘在4717.4点,上涨2.25%,突破4691点阻力,无力上攻4737点阻力,4588点支撑明显;IH2008收盘在3295.0点,上涨1.84%(按照收盘价上涨2.10%),突破3280点阻力,无力上攻3308点阻力,3219点支撑明显;IC2008收盘在6630.4点,上涨2.49%,突破6576点阻力,无力上攻6656点阻力,8月13日低点6431.2点支撑明显。

央行将于8月17日对8月到期的两笔MLF一次性续做,具体操作金额将根据市场需求等情况确定。Wind数据显示,8月15日将有4000亿元MLF到期,8月26日将有1500亿元MLF到期,合计5500亿元MLF到期。预期本次续做的MLF价格仍然维持2.95%操作利率不变,预示着货币政策将更加常态化,对于股指期货影响基本中性,轻度偏空。

央行发布2020年人民币国际化报告,未来将继续推动国内金融市场开放和基础设施互联互通。进一步便利境外投资者使用人民币投资境内债券和股票;引导离岸人民币市场健康发展。提升人民币可自由使用水平,促进离岸与在岸市场良性互动、深度整合。央行人民币国际化报告预示着将吸引更多境外投资者使用人民币投资境内债券和股票,客观上将有助于提振市场对于A股的信心,也有助于股指期货震荡上行。

深交所计划于8月24日组织创业板注册制首批企业上市。深交所表示,将持续抓好改革落地实施各项工作,与市场各方同心协力,推动创业板改革稳起步、开好局,增强对创新创业企业服务能力,更好服务国家创新发展战略,更好促进经济高质量发展。

证监会原主席肖钢表示,中国从来没有像今天这样需要资本市场,资本市场改革要努力实现七大转变,包括市场层次、组织、质量等;长远来看,在A股市场实施“T+0”是交易制度未来改革的一个方向,蓝筹股盘子大,估值稳定,波动较小,抗操纵性强,率先试点T+0交易风险可控。

沪深两市本周共有28家公司61.61亿股限售股解禁,解禁市值为440.01亿元,环比大幅减少。

根据沪深交易所定期报告预披露时间安排,本周将有750家公司披露中期业绩,其中298家公司已进行业绩预告,84家预增,30家略增,8家续盈,19家扭亏,53家预减,25家略减,38家首亏,23家续亏,18家不确定。

预期,8月15日,股指期货大概率将偏强震荡;IF2008支撑位4690和4662点,阻力位4737和4783点;IH2008支撑位3280和3263点,阻力位3308和3335点;IC2008支撑位6576和6526点,阻力位6656和6736点。

![]()

图12020-07-15-2020-08-14股指期货IF2008合约日K线走势图黄金分割线和水平线技术分析

图22020-07-15-2020-08-14股指期货IH2008合约日K线走势图黄金分割线和水平线技术分析

图32020-07-15-2020-08-14股指期货IC2008合约日K线走势图黄金分割线和水平线技术分析

国债期货:

8月14日,国债期货主力合约TS2009、TF2009和T2009小幅高开,小幅震荡上行,小幅上涨;TS2009收盘在100.670元,上涨0.04%;TF2009收盘在100.800元,上涨0.10%;T2009收盘在99.500元,上涨0.13%。

央行将于8月17日对8月到期的两笔MLF一次性续做,具体操作金额将根据市场需求等情况确定。Wind数据显示,8月15日将有4000亿元MLF到期,8月26日将有1500亿元MLF到期,合计5500亿元MLF到期。预期本次续做的MLF价格仍然维持2.95%操作利率不变,预示着货币政策将更加常态化,对于国债期货价格影响基本中性,轻度偏空。

预期,8月15日,国债期货大概率将震荡上涨,TS2009支撑位100.66和100.63元,阻力位100.73和100.77元;TF2009支撑位100.55和100.44元,阻力位100.73和100.82元;T2009支撑位99.30和99.19元,阻力位99.62和99.80元。

图42020-07-07-2020-08-142年期国债期货TS209合约日K线走势图黄金分割线和水平线技术分析

图52020-07-07-2020-08-145年期国债期货TF2009合约日K线走势图黄金分割线和水平线技术分析

图62020-07-15-2020-08-1410年期国债期货T2009合约日K线走势图黄金分割线和水平线技术分析

黄金期货:

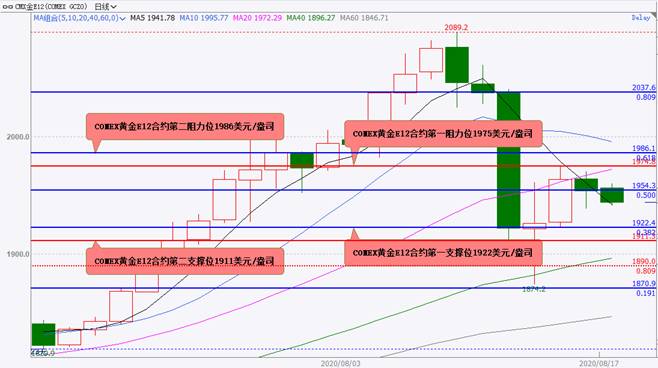

8月14日,黄金期货主力合约AU2012小幅高开,冲高遇阻回落,小幅震荡上行,收盘在420.30元/克,上涨0.66%(按照收盘价上涨0.85%),无力上攻430.0元/克阻力,416.7元/克支撑失而复得。

上周五,COMEX黄金期货E12合约跌0.85%报1953.7美元/盎司,当周COMEX黄金期货跌3.66%,结束9周连涨。

截至8月14日,全球最大黄金ETF--SPDRGoldTrust持仓较上日减少3.8吨或0.3%,当前持仓量为1248.29吨。

预期,8月17日,COMEX黄金期货E12合约大概率将震荡上涨,阻力位1975和1986美元/盎司,支撑位1922和1911美元/盎司。

预期,8月17日,黄金期货主力合约AU2012大概率将震荡下跌,阻力位427.0和430.0元/克,支撑位420.3和416.7元/克。

图72010-01-04-2020-08-17COMEX黄金期货主力合约日K线走势图黄金分割线和水平线技术分析

图82020-07-16-2020-08-17COMEX黄金期货E12合约日K线走势图黄金分割线和水平线技术分析

图92008-07-15-2020-08-14黄金期货主力合约日K线走势图黄金分割线和水平线技术分析

![]()

图102020-07-16-2020-08-14黄金期货AU2012合约日K线走势图黄金分割线和水平线技术分析

白银期货[陶金峰1]:

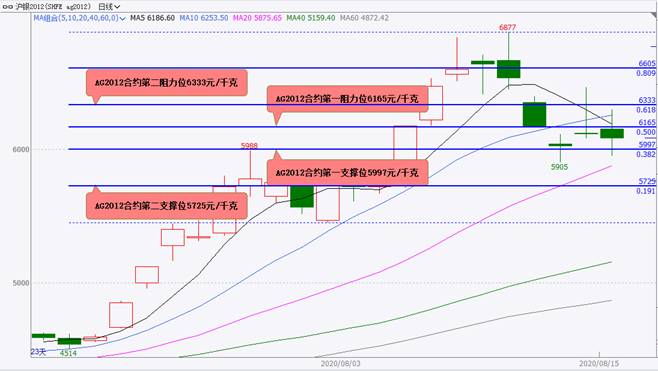

8月14日,白银期货主力合约AG2012跳空高开,大幅冲高回落,偏强震荡上行,收盘在6116元/千克,上涨1.71%(按照收盘价上涨1.53%),无力上攻涨停板6494元/千克阻力,未能有效突破6391元/千克阻力,6091元/千克支撑失而复得。

上周五,COMEX白银期货E09合约跌4.23%报26.545美元/盎司。当周COMEX白银期货跌3.61%,结束9周连涨。

全球最大白银ETF--iSharesSilverTrust持仓较上日减少217.22吨,当前持仓量为17855.07吨。

预期,8月17日,COMEX白银E09合约大概率将震荡下跌,阻力位27.49和27.96美元/盎司,支撑位25.99和24.78美元/盎司。

预期,8月17日,白银期货主力合约AG2012大概率将震荡下跌,阻力位6165和6333元/千克,支撑位5997和5725元/千克。

图101990-01-02-2020-08-17COMEX白银期货主力合约日K线走势图黄金分割线和水平线技术分析

图112020-07-16-2020-08-17COMEX白银期货E09合约日K线走势图黄金分割线和水平线技术分析

图122012-05-10-2020-08-14白银期货主力合约日K线走势图黄金分割线和水平线技术分析

图132020-07-16-2020-08-14白银期货AG2012合约日K线走势图黄金分割线和水平线技术分析

铜期货:

8月14日,铜期货主力合约CU2009小幅低开,小幅震荡下行,收盘在50100元/吨,下跌0.75%,无力上攻8月13日收盘价50410元/吨阻力,49400元/吨支撑明显。

预期,8月17日,铜期货主力合约CU2009大概率将震荡上涨,支撑位50000和49400元/吨,阻力位50600和51000元/吨。

图142020-07-01-2020-08-14铜期货CU2009合约日K线走势图黄金分割线和水平线技术分析

镍期货:

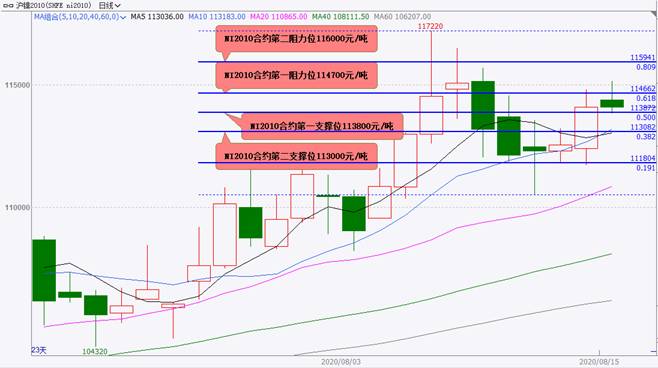

8月14日,镍期货主力合约NI2010平开,小幅震荡上行,小幅上涨,收盘在114100元/吨,上涨1.30%,未能有效突破114700元/吨阻力,111800元支撑失而复得。

预期,8月17日,镍期货主力合约NI2010大概率将偏弱震荡,支撑位113800和113000元/吨,阻力位114700和116000元/吨。

图152020-07-16-2020-08-14镍期货NI2010合约日K线走势图黄金分割线和水平线技术分析

螺纹钢期货:

8月14日,螺纹钢期货主力合约RB2010小幅低开,小幅震荡上行,收盘在3799元/吨,上涨0.32%(按照收盘价上涨0.21%),无力上攻3810元/吨阻力,8月13日低点3766元/吨支撑明显。

预期,8月17日,螺纹钢期货主力合约RB2010大概率将震荡上涨,支撑位3789和3766元/吨,阻力位3841和3864元/吨。

![]()

图162020-07-16-2020-08-14螺纹钢期货RB2010合约日K线走势图黄金分割线和水平线技术分析

铁矿石期货:

8月14日,铁矿石期货主力合约I2101小幅高开,偏强震荡上行,收盘在839.0元/吨,上涨1.82%(按照收盘价上涨1.51%),无力上攻8月13日高点844.5元/吨阻力,8月13日低点811.5元/吨支撑明显。

第一财经报道,近期铁矿石价格再次开启一轮上涨走势,铁矿石期货主力合约多头行情延续。业内普遍认为,二季度以来钢材市场供需两旺,成本上升,钢铁企业利润下降较明显,当前铁矿石供应结构性问题待解决。日前,中钢协和大商所组织部分钢铁企业召开铁矿石期货交割便利化专题会,就进一步扩大交割资源进行交流。据大商所相关部门负责人介绍,近期将在现有品牌交割制度的基础上,计划分批增加符合交割标准、市场普遍接受的部分矿种作为可交割品牌。

预期,8月17日,铁矿石期货主力合约I2101大概率将震荡下跌,支撑位824和820元/吨,阻力位843和852元/吨。

图172020-07-16-2020-08-14铁矿石期货I2101合约日K线走势图黄金分割线和水平线技术分析

玻璃期货:

8月14日,玻璃期货主力合约FG101小幅高开,小幅震荡下行,收盘在1834元/吨,下跌0.22%(按照收盘价下跌0.81%),未能有效突破1854元/吨阻力,1830元/吨支撑明显。

郑商所:经研究决定,自8月18日结算时起,玻璃期货合约交易保证金标准调整为6%,涨跌停板幅度调整为5%;玻璃期货2009合约交易保证金标准仍为20%,涨跌停板幅度仍为7%。

预期,8月17日,玻璃期货主力合约FG101大概率将偏弱震荡,支撑位1816和1802/吨,阻力位1834和1854元/吨。

图182020-07-16-2020-08-14玻璃期货FG101合约日K线走势图黄金分割线和水平线技术分析

纯碱期货:

8月14日,纯碱期货主力合约SA009小幅高开,偏弱震荡下行,收盘在1374元/吨,下跌2.41%(按照收盘价下跌2.14%),无力上攻1421元/吨阻力,1370元/吨支撑失而复得。

预期,8月17日,纯碱期货主力合约SA009大概率将偏弱震荡下跌,支撑位1339和跌停板1335元/吨,盘中下探至跌停板13355元/吨概率较大,阻力位1370和1386元/吨。

图192020-07-16-2020-08-14纯碱期货主力合约SA009合约日K线走势图黄金分割线和水平线技术分析

原油期货:

8月14日,国内原油期货主力合约SC2009小幅高开,小幅震荡下行,收盘在282.3元/桶,下跌0.49%(按照收盘价下跌0.14%),无力上攻285元/桶阻力,280元/桶支撑明显。

上周五,国际油价涨跌不一,NYMEX原油期货跌0.02%报42.23美元/桶,本周涨2.45%,连涨两周。布油基本平收,本周涨1.24%。

芝商所(CME)公告称,将把期权定价模型恢复到负油价之前的模式,8月31日星期一开始生效。

美国商品期货交易委员会(CFTC):截至8月11日当周,WTI原油投机性净多头持仓减少12798手至355847手。

预期,8月17日,原油期货主力合约SC2009大概率将震荡下跌,支撑位277和274元/桶,阻力位285和287元/桶。

图202020-01-02-2020-08-17NYMEXWTI原油期货09合约日K线走势图黄金分割线和水平线技术分析

图212020-01-02-2020-08-17ICE布伦特原油期货10合约日K线走势图黄金分割线和水平线技术分析

图222020-03-11-2020-08-14原油期货SC2009合约日K线走势图黄金分割线和水平线技术分析

燃料油期货:

8月14日,燃料油期货主力合约FU2101小幅高开,小幅震荡上行,收盘在1893元/吨,上涨0.21%(按照收盘价上涨0.58%),无力上攻1910元/吨阻力,1850元/吨支撑明显。

预期,8月17日,燃料油期货主力合约FU2101大概率将震荡下跌,支撑位1880和1860元/吨,阻力位1901和1910元/吨。

图232020-07-10-2020-08-14燃料油期货FU2009合约日K线走势图黄金分割线和水平线技术分析

沥青期货:

8月14日,沥青期货主力合约BU2012小幅高开,小幅震荡下行,收盘在2662元/吨,下跌0.37%(按照收盘价持平),无力上攻2694元/吨阻力,2638元/吨支撑明显。

预期,8月17日,沥青期货主力合约BU2012大概率将偏弱震荡,支撑位2638和2620元/吨,阻力位2680和2694元/吨。

图242020-06-05-2020-08-14沥青期货BU2012合约日K线走势图黄金分割线和水平线技术分析

甲醇期货:

8月14日,甲醇期货主力合约MA009小幅高开,小幅偏强震荡,收盘在1750元/吨,上涨0.11%,无力上攻8月13日高点1760元/吨阻力,1726元/吨支撑明显。

预期,8月17日,甲醇期货主力合约MA009大概率将震荡下跌,支撑位1726和1716元/吨,阻力位1760和1767元/吨。

![]()

图252020-07-13-2020-08-14甲醇期货MA009合约日K线走势图黄金分割线和水平线技术分析

棕榈油期货:

8月14日,棕榈油期货主力合约P2101小幅低开,震荡下行,收盘在5622元/吨,上涨0.18%(按照收盘价下跌1.26%),无力上攻8月13日高点5696元/吨阻力,5600元/吨支撑明显。

预期,8月17日,棕榈油期货主力合约P2009大概率将震荡上涨,支撑位5560和5530元/吨,阻力位5702和5764元/吨,。

图262020-07-20-2020-08-14棕榈油期货P2009合约日K线走势图黄金分割线和水平线技术分析

豆油期货:

8月14日,豆油期货主力合约Y2101小幅低开,震荡下行,收盘在6362元/吨,上涨0.25%(按照收盘价下跌0.87%),未能有效突破8月13日高点6422元/吨阻力,6314元/吨支撑明显。

预期,8月17日,豆油期货主力合约Y2101大概率将震荡上涨,支撑位6314和6272元/吨,阻力位6422和6452元/吨,。

图272020-07-16-2020-08-14豆油期货Y2101合约日K线走势图黄金分割线和水平线技术分析

菜籽油期货:

8月14日,菜籽油期货主力合约OI101小幅低开,小幅震荡上行,收盘在8910元/吨,上涨0.43%,无力上攻8月13日高点8977元/吨阻力,8月13日低点8770元/吨支撑明显。

预期,8月17日,菜籽油期货主力合约OI101大概率将偏强震荡上涨,支撑位8910和8853元/吨,阻力位9131和9225元/吨,。

图282020-07-16-2020-08-14菜籽油期货主力合约OI101合约日K线走势图黄金分割线和水平线技术分析

鸡蛋期货:

8月14日,鸡蛋期货主力合约JD2009小幅低开,偏弱震荡下行,收盘在3603元/500千克,下跌2.52%(按照收盘价下跌1.88%),无力上攻8月13日高点3728元/500千克阻力,跌破8月12日低点3642元/500千克支撑,盘中创下2017年6月8日以来新低3602元/500千克。

预期,8月17日,鸡蛋期货主力合约JD2009大概率将震荡下跌,支撑位3560和3520元/500千克,阻力位3620和3640元/500千克。

图292016-08-01-2020-08-14鸡蛋期货JD2009合约日K线走势图黄金分割线和水平线技术分析

玉米期货:

8月14日,玉米期货主力合约C2101小幅低开,偏强震荡上行,收盘在2296元/吨,上涨3.10%,突破7月27日高点2289元/吨阻力和2011年2月22日以来中长线重要反弹阻力2191元/吨阻力,2224元/吨支撑明显,盘中创下2015年4月27日以来新高2301元/吨。

8月14日夜盘交易时间,玉米期货主力合约C2101冲高回落,盘中创下2015年4月21日以来新高2314元/吨,2011年2月22日以来中长线重要支撑2191元/吨得而复失。

目前,玉米期货主力合约C2101的5日、10日、20日、40日、60日、120日均线呈现明显的多头排列,中长线、中线、中短线和短线上涨趋势明显,多空双方围绕中长线重要阻力2191元/吨仍有一番争夺;如果本周后市玉米期货主力合约C2101能够有效突破2191元/吨阻力,则8月后市及9月大概率将继续上攻2014年8月15日创下的阶段性高点2421元/吨和2012年8月15日创下的阶段性高点2442元/吨阻力。

乐观预期,如果8月后市及9月玉米期货主力合约C2101能够突破上述2421和2442元/吨重要中长线阻力,则有望在9月底前后继续上攻2011年2月22日的历史高点2506元/吨重要长线阻力。

预期,8月17日,玉米期货主力合约C2101大概率将偏强震荡,支撑位2275和2264元/吨,阻力位2314和2320元/吨,。

图302020-07-16-2020-08-14玉米期货C2101合约日K线走势图黄金分割线和水平线技术分析

声明

本内容的观点和信息仅供风险承受能力合适的投资者参考。本内容难以设置访问权限,若给您造成不便,敬请谅解。若您并非风险承受能力合适的投资者,请勿阅读、订阅或接收任何相关信息。本内容不构成具体业务或产品的推介,亦不应被视为相应金融衍生品的投资建议。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险,不应凭借本内容进行具体操作。

本公司具有中国证监会核准的期货投资咨询业务资格

分析师声明

作者具有中国期货业协会授予的期货投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。

免责声明

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。本报告的观点和信息仅供国泰君安期货的专业投资者参考。若您并非国泰君安期货客户中的专业投资者,请勿阅读、订阅或接收任何相关信息。本报告不构成具体业务或产品的推介,亦不应被视为相应金融衍生品的投资建议。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险,不应凭借本报告进行具体操作。

本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货标的的价格可升可跌,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本报告中所指的研究服务可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。

市场有风险,投资需谨慎。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为“国泰君安期货金融衍生品研究所”,且不得对本报告进行有悖原意的引用、删节和修改。

[陶金峰1]

2020-08-17