作者:陶金峰

宏观资讯和交易提示

国家领导人强调,要继续用足用好改革这个关键一招,保持勇往直前、风雨无阻的战略定力,围绕坚持和完善中国特色社会主义制度、推进国家治理体系和治理能力现代化,推动更深层次改革,实行更高水平开放,为构建新发展格局提供强大动力。

中央深改委会议审议通过《关于推进对外贸易创新发展的实施意见》、《关于新时代振兴中西部高等教育的若干意见》、《关于规范民办义务教育发展的实施意见》、《关于进一步规范医疗行为促进合理医疗检查的指导意见》、《关于进一步推进生活垃圾分类工作的若干意见》。

中央深改委强调,要坚决守住土地公有制性质不改变、耕地红线不突破、农民利益不受损这三条底线;要把保障粮食安全放在突出位置,健全粮食安全制度体系;要完善农村产权制度和要素市场化配置,大力实施乡村振兴战略,健全城乡融合发展体制机制和政策体系。

中国8月财新制造业PMI升至53.1,创2011年2月以来最高,且为连续六个月处于扩张区间,预期为52.6,前值52.8。财新智库高级经济学家王喆表示,疫情后经济复苏仍在持续,供给、需求两侧同步向好,海外需求亦走强。

住建部印发政务公开工作要点,强调坚持房子是用来住的、不是用来炒的定位,落实城市主体责任,稳地价、稳房价、稳预期。严格规范房地产开发和中介市场秩序,防止虚假宣传、恶意炒作等加剧市场波动。

中指研究院:8月全国100个城市新建住宅平均价格环比上涨0.5%,涨幅较7月扩大0.07个百分点;从涨跌城市个数看,89个城市环比上涨,10城市环比下跌,1个城市与上月持平。

美国贸易代表办公室周二发布文件,对于智能手表和某些医用口罩在内的部分中国商品,关税豁免期限会再延长4个月至2020年底,此前一年的豁免期已于9月1日到期。

这些被暂时豁免关税的商品包括许多蓝牙和可穿戴数据传输设备,涉及到苹果、FitBit、Sonos和其他科技公司从中国进口的产品。

延长清单中还包括口罩、呼吸器、听诊器套、纱布海绵、血压袖套等医疗设备。立式钢琴、液晶显示器模块、不锈钢表壳等产品也被延期。

美国8月ISM制造业PMI为56,创2019年1月以来新高,预期为54.5,前值为54.2。

德国政府将2020年GDP预测从萎缩6.3%上调至萎缩5.8%。德国经济部长称,德国GDP正处于意料之外的快速的V字型复苏,将在2022年初达到新冠肺炎大流行前的水平。

9月2日期货交易策略要点

股指期货:大概率将偏强震荡,蓄势震荡上行;IF2009支撑位4796和4764点,阻力位4847和4898点;IH2009支撑位3326和3295点,阻力位3380和3417点;IC2009支撑位6595和6556点,阻力位6721和6770点。

国债期货:大概率将震荡下跌,TS2012支撑位100.17和100.09元,阻力位100.22和100.25元;TF2012支撑位99.67和99.48元,阻力位99.86和99.98元;T2012支撑位97.84和97.57元,阻力位98.11和98.27元。

黄金期货:AU2012大概率将偏强震荡,蓄势震荡上行,阻力位428.2和433.1元/克,支撑位424.6和421.7元/克。

白银期货:AG2012大概率将偏强震荡,蓄势震荡上行,阻力位6405和6449元/千克,支撑位6252和6185元/千克。

铜期货:CU2010大概率将偏弱震荡,支撑位52000和51800元/吨,阻力位52700和53000元/吨。

锌期货:ZN2010大概率将偏强震荡,蓄势震荡上行,支撑位20200和20000元/吨,阻力位20670和20870元/吨。

镍期货:NI2011大概率将偏强震荡,蓄势震荡上行,支撑位122000和121000元/吨,阻力位125000和126800元/吨。

螺纹钢期货:RB2101大概率将偏强震荡,支撑位3758和3745元/吨,阻力位3788和3803元/吨。

铁矿石期货:I2101大概率将震荡上涨,支撑位840和832元/吨,阻力位861和873元/吨。

玻璃期货:FG101大概率将偏强震荡,蓄势震荡上行,支撑位1809和1786元/吨,阻力位1847和1884元/吨。

纯碱期货:SA101大概率将震荡上涨,支撑位1760和1742元/吨,阻力位1783和1800元/吨。

原油期货:SC2010大概率将震荡下跌,支撑位293和291元/桶,阻力位297和300元/桶。

燃料油期货:FU2101大概率将震荡上涨,支撑位1990和1970元/吨,阻力位2036和2056元/吨。

甲醇期货:MA101大概率将震荡上涨,支撑位2020和2012元/吨,阻力位2051和2091元/吨。

棕榈油期货:P2101大概率将偏强震荡,蓄势震荡上行,支撑位5816和5782元/吨,阻力位5894和5902元/吨,。

纸浆期货:SP2012大概率将偏强震荡,蓄势震荡上行,支撑位4898和4826元/吨,阻力位5020和5050元/吨,。

9月1日期货行情回顾

股指期货:IF2009、IH2009小幅低开,IC2009小幅高开;开盘后,震荡上行,小幅上涨;IF2009收盘在4826.0点,上涨0.31%(按照收盘价上涨0.84%),突破4823点阻力,但是无力上攻4847点阻力,8月31日低点4778点支撑失而复得;IH2009收盘在3353.0点,上涨0.16%(按照收盘价上涨0.75%),无力上攻3356点阻力,8月31日低点3322.6点支撑失而复得;IC2009收盘在6655.2点,上涨0.53%(按照收盘价上涨0.99%),未能有效突破6659点阻力,8月31日低点6590点支撑失而复得。

国债期货:TS2012和TF2012小幅低开,T2012平开;开盘后,小幅震荡下行,小幅下跌;TS2012收盘在100.185元,下跌0.01%;TF2012收盘在99.770元,下跌0.05%;T2009收盘在97.970元,下跌0.07%。

黄金期货:AU2012小幅高开,震荡上行,收盘在426.98元/克,上涨0.96%,未能有效突破427.6元/克阻力,421.7元/克支撑明显。

白银期货:AG2012小幅高开,偏强震荡上行,收盘在6375元/千克,上涨3.32%(按照收盘价上涨2.57%),未能有效突破6405元/千克阻力,8月31日收盘价6215元/千克支撑明显。

铜期货:CU2010小幅高开,偏强震荡上行,收盘在52990元/吨,上涨1.92%,突破7月26日高点52760元/吨阻力,但是无力上攻7月13日创下的阶段性高点53310元/吨阻力,8月31日收盘价51980元/吨支撑明显。

锌期货:ZN2010小幅高开,偏强震荡上行,收盘在20450元/吨,上涨2.35%,突破8月20日高点20375元/吨阻力,8月31日收盘价19905元/吨支撑明显,盘中创下2019年5月21日以来新高20460元/吨。

镍期货:NI2011小幅高开,震荡上行,收盘在123080元/吨,上涨1.84%(按照收盘价上涨1.52%),突破8月31日高点121550元/吨阻力,120000元支撑明显,盘中创下2019年11月18日以来新高123370元/吨。

螺纹钢期货:RB2101小幅低开,小幅震荡下行,收盘在3774元/吨,上涨0.32%(按照收盘价下跌0.13%),无力上攻8月31日高点3788元/吨阻力,3758元/吨支撑明显。

铁矿石期货:I2101小幅高开,偏强震荡回调,收盘在846.5元/吨,上涨0.24%(按照收盘价上涨0.30%),无力上攻861元/吨阻力,840元/吨支撑明显。

玻璃期货:FG101小幅高开,冲高遇阻回落,偏弱震荡下行,收盘在1820元/吨,下跌1.62%(按照收盘价下跌1.99%),无力上攻8月31日高点1871元/吨阻力,跌破8月31日低点1819元/吨支撑。

纯碱期货:SA101平开,强势震荡上行,收盘在1758元/吨,上涨2.03%(按照收盘价上涨0.92%),8月31日收盘价1742元/吨支撑失而复得,盘中创下该合约上市以来新高1783元/吨。

原油期货:SC2010小幅低开,小幅震荡下行,收盘在294.8元/桶,下跌0.47%(按照收盘价下跌1.07%),无力上攻299元/桶阻力,292元/桶支撑明显。

燃料油期货:FU2101平开,围绕8月31日收盘价2011元/吨附近宽幅震荡整理,收盘在2011元/吨,下跌0.05%(按照收盘价持平),无力上攻8月31日高点2037元/吨阻力,1970元/吨支撑明显。

甲醇期货:MA101小幅高开,偏强震荡上行,收盘在2030元/吨,上涨2.94%(按照收盘价上涨2.53%),突破7月15日创下的阶段性高点2012元/吨阻力,8月31日收盘价1980元/吨支撑明显,盘中创下今年3月17日以来新高2043元/吨。

棕榈油期货:P2101小幅高开,先抑后扬,小幅震荡上行,收盘在5884元/吨,上涨1.00%(按照收盘价上涨0.48%),突破8月31日高点5888元/吨阻力,8月31日低点5736元/吨支撑明显,盘中创下今年1月17日以来新高5894元/吨。

纸浆期货:SP2012小幅高开,冲高遇阻回落,小幅震荡下行,收盘在4936元/吨,上涨0.49%(按照收盘价下跌0.84%),盘中突破8月31日高点4998元/吨阻力,但是未能有效突破,跌破4940元/吨支撑,盘中创下2019年5月24日以来新高5020元/吨。

股指期货:

9月1日,股指期货主力合约IF2009、IH2009小幅低开,IC2009小幅高开;开盘后,震荡上行,小幅上涨;IF2009收盘在4826.0点,上涨0.31%(按照收盘价上涨0.84%),突破4823点阻力,但是无力上攻4847点阻力,8月31日低点4778点支撑失而复得;IH2009收盘在3353.0点,上涨0.16%(按照收盘价上涨0.75%),无力上攻3356点阻力,8月31日低点3322.6点支撑失而复得;IC2009收盘在6655.2点,上涨0.53%(按照收盘价上涨0.99%),未能有效突破6659点阻力,8月31日低点6590点支撑失而复得。

预期,9月2日,股指期货大概率将偏强震荡,蓄势震荡上行;IF2009支撑位4796和4764点,阻力位4847和4898点;IH2009支撑位3326和3295点,阻力位3380和3417点;IC2009支撑位6595和6556点,阻力位6721和6770点。

![]()

图12020-07-22-2020-09-01股指期货IF2009合约日K线走势图黄金分割线和水平线技术分析

图22020-07-06-2020-09-01股指期货IH2009合约日K线走势图黄金分割线和水平线技术分析

图32020-07-07-2020-09-01股指期货IC2009合约日K线走势图黄金分割线和水平线技术分析

国债期货:

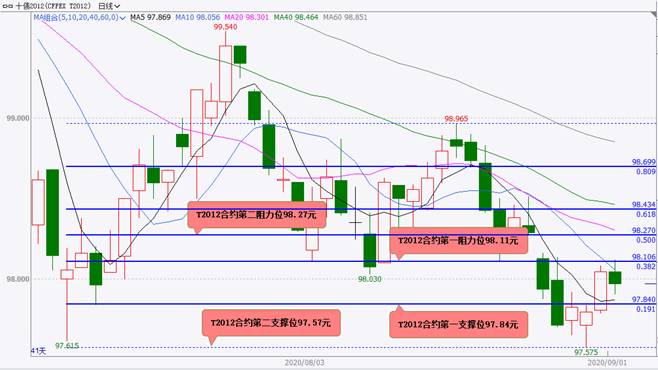

9月1日,国债期货主力合约TS2012和TF2012小幅低开,T2012平开;开盘后,小幅震荡下行,小幅下跌;TS2012收盘在100.185元,下跌0.01%;TF2012收盘在99.770元,下跌0.05%;T2009收盘在97.970元,下跌0.07%。

9月1日,国债期货窄幅震荡小幅收跌,10年期主力合约跌0.07%。银行间主要利率债收益率15:00之前窄幅波动,尾盘收益率上行幅度扩大至3-5bp;央行大额净回笼,隔夜利率反弹逾30bp至2.1%附近。

预期,9月2日,国债期货大概率将震荡下跌,TS2012支撑位100.17和100.09元,阻力位100.22和100.25元;TF2012支撑位99.67和99.48元,阻力位99.86和99.98元;T2012支撑位97.84和97.57元,阻力位98.11和98.27元。

图42020-07-07-2020-09-012年期国债期货TS2012合约日K线走势图黄金分割线和水平线技术分析

图52020-07-07-2020-09-015年期国债期货TF2012合约日K线走势图黄金分割线和水平线技术分析

图62020-07-07-2020-09-0110年期国债期货T2012合约日K线走势图黄金分割线和水平线技术分析

黄金期货:

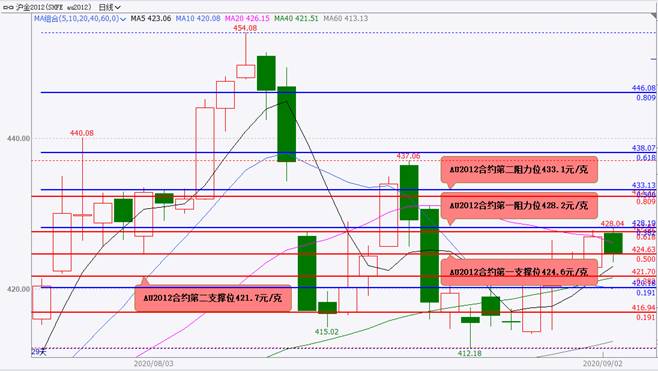

9月1日,黄金期货主力合约AU2012小幅高开,震荡上行,收盘在426.98元/克,上涨0.96%,未能有效突破427.6元/克阻力,421.7元/克支撑明显。

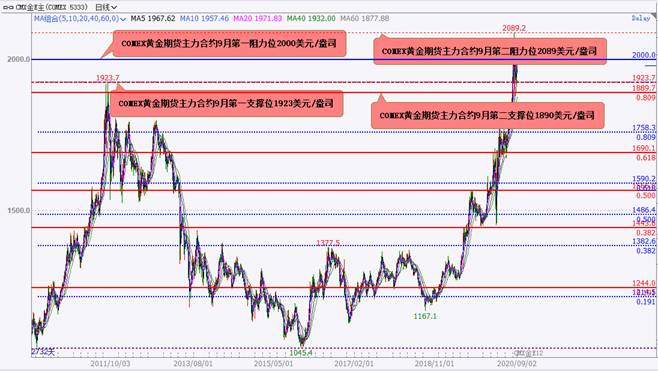

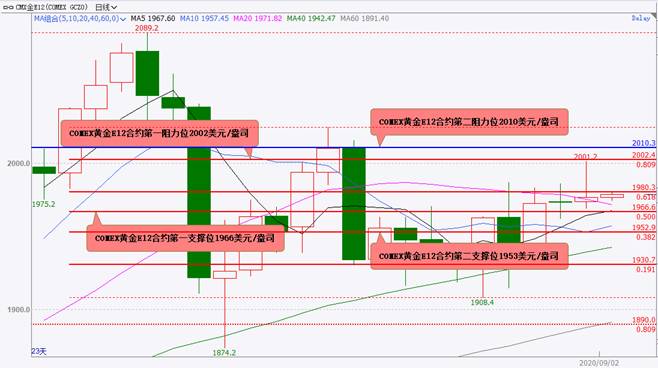

周二,COMEX黄金期货E12合约收跌0.1%报1976.6美元/盎司。

截至周二(9月1日),全球最大黄金上市交易基金(ETF)SPDRGoldTrust黄金持仓量为1250.63吨,较前一交易日减少0.87吨,降幅为0.07%。

伦敦金银市场协会称,其追踪的黄金持有量在7月达到8790吨,总价值突破5550亿美元,均创下历史新高。

预期,9月2日,COMEX黄金期货E12合约大概率将偏强震荡,蓄势震荡上行,阻力位2002和2010美元/盎司,支撑位1953和1966美元/盎司。

预期,9月2日,黄金期货主力合约AU2012大概率将偏强震荡,蓄势震荡上行,阻力位428.2和433.1元/克,支撑位424.6和421.7元/克。

图72010-01-04-2020-09-02COMEX黄金期货主力合约日K线走势图黄金分割线和水平线技术分析

图82020-07-31-2020-09-02COMEX黄金期货E12合约日K线走势图黄金分割线和水平线技术分析

图92008-07-15-2020-09-02黄金期货主力合约日K线走势图黄金分割线和水平线技术分析

![]()

图102020-07-24-2020-09-02黄金期货AU2012合约日K线走势图黄金分割线和水平线技术分析

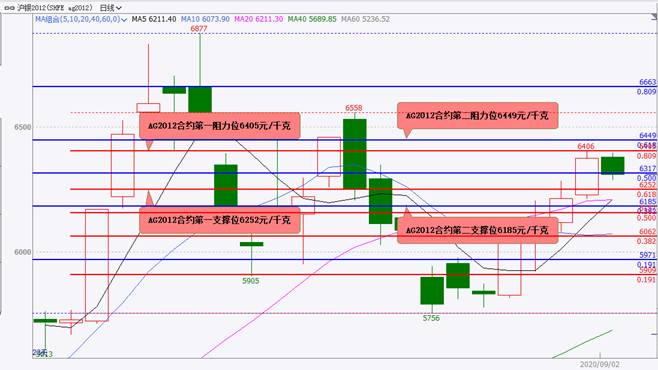

白银期货[陶金峰1]:

9月1日,白银期货主力合约AG2012小幅高开,偏强震荡上行,收盘在6375元/千克,上涨3.32%(按照收盘价上涨2.57%),未能有效突破6405元/千克阻力,8月31日收盘价6215元/千克支撑明显。

周二,COMEX白银期货E12合约收跌0.8%报28.365美元/盎司。

预期,9月2日,COMEX白银E12合约大概率将偏强震荡,蓄势震荡上行,阻力位28.97和29.46美元/盎司,支撑位28.43和27.75美元/盎司。

预期,9月2日,白银期货主力合约AG2012大概率将偏强震荡,蓄势震荡上行,阻力位6405和6449元/千克,支撑位6252和6185元/千克。

图112007-09-05-2020-09-02COMEX白银期货主力合约日K线走势图黄金分割线和水平线技术分析

图122020-07-23-2020-09-02COMEX白银期货E12合约日K线走势图黄金分割线和水平线技术分析

图132012-05-10-2020-09-02白银期货主力合约日K线走势图黄金分割线和水平线技术分析

图142020-08-03-2020-09-02白银期货AG2012合约日K线走势图黄金分割线和水平线技术分析

铜期货:

9月1日,铜期货主力合约CU2010小幅高开,偏强震荡上行,收盘在52990元/吨,上涨1.92%,突破7月26日高点52760元/吨阻力,但是无力上攻7月13日创下的阶段性高点53310元/吨阻力,8月31日收盘价51980元/吨支撑明显。

预期,9月2日,铜期货主力合约CU2010大概率将偏弱震荡,支撑位52000和51800元/吨,阻力位52700和53000元/吨。

图152020-07-09-2020-09-01铜期货CU2010合约日K线走势图黄金分割线和水平线技术分析

锌期货:

9月1日,锌期货主力合约ZN2010小幅高开,偏强震荡上行,收盘在20450元/吨,上涨2.35%,突破8月20日高点20375元/吨阻力,8月31日收盘价19905元/吨支撑明显,盘中创下2019年5月21日以来新高20460元/吨。

预期,9月2日,锌期货主力合约ZN2010大概率将偏强震荡,蓄势震荡上行,支撑位20200和20000元/吨,阻力位20670和20870元/吨。

图162016-08-01-2020-09-01锌期货主力合约ZN2010合约日K线走势图黄金分割线和水平线技术分析

镍期货:

9月1日,镍期货主力合约NI2011小幅高开,震荡上行,收盘在123080元/吨,上涨1.84%(按照收盘价上涨1.52%),突破8月31日高点121550元/吨阻力,120000元支撑明显,盘中创下2019年11月18日以来新高123370元/吨。

截至9月1日,镍期货主力合约NI2011的5日、10日、20日、40日、60日均线呈现多头排列,且突破中线重要阻力位120000元/吨,9月1日夜盘交易时间再次确认突破120000元/吨中线阻力,短线、中短线、中线上涨趋势明显。

预期,9月2日,镍期货主力合约NI2011大概率将偏强震荡,蓄势震荡上行,支撑位122000和121000元/吨,阻力位125000和126800元/吨。

图172020-06-03-2020-09-01镍期货NI2011合约日K线走势图黄金分割线和水平线技术分析

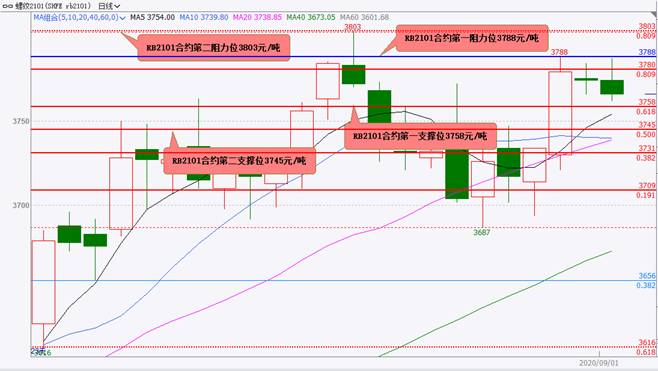

螺纹钢期货:

9月1日,螺纹钢期货主力合约RB2101小幅低开,小幅震荡下行,收盘在3774元/吨,上涨0.32%(按照收盘价下跌0.13%),无力上攻8月31日高点3788元/吨阻力,3758元/吨支撑明显。

预期,9月2日,螺纹钢期货主力合约RB2101大概率将偏强震荡,支撑位3758和3745元/吨,阻力位3788和3803元/吨。

![]()

图182020-08-03-2020-09-01螺纹钢期货RB2101合约日K线走势图黄金分割线和水平线技术分析

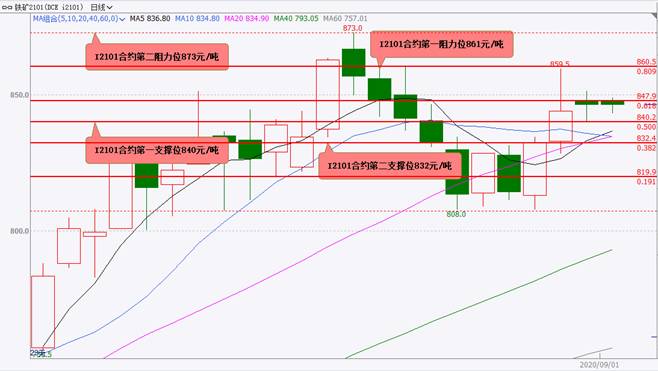

铁矿石期货:

9月1日,铁矿石期货主力合约I2101小幅高开,偏强震荡回调,收盘在846.5元/吨,上涨0.24%(按照收盘价上涨0.30%),无力上攻861元/吨阻力,840元/吨支撑明显。

预期,9月2日,铁矿石期货主力合约I2101大概率将震荡上涨,支撑位840和832元/吨,阻力位861和873元/吨。

图192020-08-03-2020-09-01铁矿石期货I2101合约日K线走势图黄金分割线和水平线技术分析

玻璃期货:

9月1日,玻璃期货主力合约FG101小幅高开,冲高遇阻回落,偏弱震荡下行,收盘在1820元/吨,下跌1.62%(按照收盘价下跌1.99%),无力上攻8月31日高点1871元/吨阻力,跌破8月31日低点1819元/吨支撑。

据新浪报道,截至8月31日,全国主要城市浮法玻璃现货报价为1869.87元/吨,8月累计涨幅达18.71%,创2010年12月下旬以来新高。玻璃行业有“金九银十”的说法,即每年的9月和10月是玻璃的销售旺季。今年,玻璃的销售旺季提前到7月和8月。需求方面,房地产市场是玻璃行业的主要需求来源,下游集中开工令玻璃需求提前升温。

预期,9月2日,玻璃期货主力合约FG101大概率将偏强震荡,蓄势震荡上行,支撑位1809和1786元/吨,阻力位1847和1884元/吨。

图202020-08-03-2020-09-01玻璃期货FG101合约日K线走势图黄金分割线和水平线技术分析

纯碱期货:

9月1日,纯碱期货主力合约SA101平开,强势震荡上行,收盘在1758元/吨,上涨2.03%(按照收盘价上涨0.92%),8月31日收盘价1742元/吨支撑失而复得,盘中创下该合约上市以来新高1783元/吨。

截至9月1日,纯碱期货主力合约SA101的5日、10日、20日、40日和60日均线呈现多头排列,短线、中短线和中线上涨趋势明显,且短线有加速上涨趋势明显。

预期,9月2日,纯碱期货主力合约SA101大概率将震荡上涨,支撑位1760和1742元/吨,阻力位1783和1800元/吨。

图212020-02-03-2020-09-01纯碱期货SA101合约日K线走势图黄金分割线和水平线技术分析

原油期货:

9月1日,国内原油期货主力合约SC2010小幅低开,小幅震荡下行,收盘在294.8元/桶,下跌0.47%(按照收盘价下跌1.07%),无力上攻299元/桶阻力,292元/桶支撑明显。

周二,国际油价集体走高,NYMEX原油期货收涨0.92%报43美元/桶,徘徊在半年高位附近;布油收涨1.08%报45.77美元/桶。

阿联酋能源部长:8月阿联酋石油产量增至269.3万桶/日;已采取措施弥补8月的产量增幅,10月所有等级的原油产量都将下降。

美国至8月28日当周API原油库存-636万桶,预期-200万桶,前值-452.4万桶。

媒体最新调查结果显示:因欧佩克+放松减产措施,欧佩克8月石油产量较上月增加95万桶/日至2427万桶/日。

预期,9月2日,原油期货主力合约SC2010大概率将震荡下跌,支撑位293和291元/桶,阻力位297和300元/桶。

图222020-01-02-2020-09-02NYMEXWTI原油期货10合约日K线走势图黄金分割线和水平线技术分析

图232020-01-02-2020-09-02ICE布伦特原油期货11合约日K线走势图黄金分割线和水平线技术分析

图242020-08-04-2020-09-01原油期货SC2010合约日K线走势图黄金分割线和水平线技术分析

燃料油期货:

9月1日,燃料油期货主力合约FU2101平开,围绕8月31日收盘价2011元/吨附近宽幅震荡整理,收盘在2011元/吨,下跌0.05%(按照收盘价持平),无力上攻8月31日高点2037元/吨阻力,1970元/吨支撑明显。

预期,9月2日,燃料油期货主力合约FU2101大概率将震荡上涨,支撑位1990和1970元/吨,阻力位2036和2056元/吨。

图252020-07-23-2020-09-01燃料油期货FU2101合约日K线走势图黄金分割线和水平线技术分析

甲醇期货:

9月1日,甲醇期货主力合约MA101小幅高开,偏强震荡上行,收盘在2030元/吨,上涨2.94%(按照收盘价上涨2.53%),突破7月15日创下的阶段性高点2012元/吨阻力,8月31日收盘价1980元/吨支撑明显,盘中创下今年3月17日以来新高2043元/吨。

预期,9月2日,甲醇期货主力合约MA101大概率将震荡上涨,支撑位2020和2012元/吨,阻力位2051和2091元/吨。

![]()

图262020-01-02-2020-09-01甲醇期货MA101合约日K线走势图黄金分割线和水平线技术分析

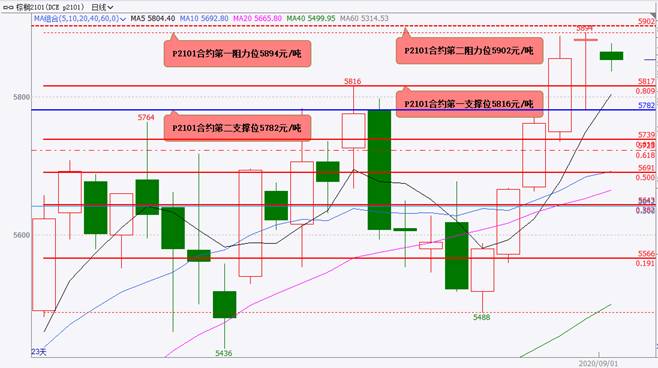

棕榈油期货:

9月1日,棕榈油期货主力合约P2101小幅高开,先抑后扬,小幅震荡上行,收盘在5884元/吨,上涨1.00%(按照收盘价上涨0.48%),突破8月31日高点5888元/吨阻力,8月31日低点5736元/吨支撑明显,盘中创下今年1月17日以来新高5894元/吨。

预期,9月2日,棕榈油期货主力合约P2101大概率将偏强震荡,蓄势震荡上行,支撑位5816和5782元/吨,阻力位5894和5902元/吨,。

图272020-08-03-2020-09-01棕榈油期货P2009合约日K线走势图黄金分割线和水平线技术分析

纸浆期货:

9月1日,纸浆期货主力合约SP2012小幅高开,冲高遇阻回落,小幅震荡下行,收盘在4936元/吨,上涨0.49%(按照收盘价下跌0.84%),盘中突破8月31日高点4998元/吨阻力,但是未能有效突破,跌破4940元/吨支撑,盘中创下2019年5月24日以来新高5020元/吨。

截至9月1日,纸浆期货主力合约SP2012的5日、10日、20日、40日均线呈现多头排列,短线、中短线上涨趋势明显,中线也有望转强。

预期,9月2日,纸浆期货主力合约SP2012大概率将偏强震荡,蓄势震荡上行,支撑位4898和4826元/吨,阻力位5020和5050元/吨,。

图282019-01-09-2020-09-01纸浆期货主力合约SP2012合约日K线走势图黄金分割线和水平线技术分析

声明

本内容的观点和信息仅供风险承受能力合适的投资者参考。本内容难以设置访问权限,若给您造成不便,敬请谅解。若您并非风险承受能力合适的投资者,请勿阅读、订阅或接收任何相关信息。本内容不构成具体业务或产品的推介,亦不应被视为相应金融衍生品的投资建议。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险,不应凭借本内容进行具体操作。

本公司具有中国证监会核准的期货投资咨询业务资格

分析师声明

作者具有中国期货业协会授予的期货投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。

免责声明

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。本报告的观点和信息仅供国泰君安期货的专业投资者参考。若您并非国泰君安期货客户中的专业投资者,请勿阅读、订阅或接收任何相关信息。本报告不构成具体业务或产品的推介,亦不应被视为相应金融衍生品的投资建议。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险,不应凭借本报告进行具体操作。

本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货标的的价格可升可跌,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本报告中所指的研究服务可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。

市场有风险,投资需谨慎。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为“国泰君安期货金融衍生品研究所”,且不得对本报告进行有悖原意的引用、删节和修改。

[陶金峰1]

2020-09-02