作者:陶金峰

宏观资讯和交易提示

国务院总理李克强主持召开国务院“十四五”规划《纲要草案》编制工作领导小组会议时强调,规划编制要谋划确定“十四五”发展的支撑举措,围绕强化创新驱动发展、发展现代产业体系、扩大国内需求、促进国内国际双循环等,再推出一批发展工程、创新工程、民生工程。要研究提出有针对性的重大政策,保障规划确定的重点任务落地。实行高水平对外开放,拿出更多更有力度的开放举措,促进国际合作,实现互利共赢。

国务院金融委召开专题会议强调,扎实做好金融改革开放各项工作。建设现代中央银行制度,完善货币供应调控机制,健全市场化利率形成和传导机制。构建金融有效支持实体经济的体制机制,提升金融科技水平,增强金融普惠性。增强资本市场枢纽功能,全面实行股票发行注册制,建立常态化退市机制,提高直接融资比重。推进金融双向开放。坚决整治各种金融乱象,对各类违法违规行为“零容忍”。

《新能源汽车产业发展规划(2021-2035年)》计划于11月2日公布。工信部副部长辛国斌带队赴广东深圳、福建宁德开展新能源汽车产业发展情况调研时表示,将贯彻落实即将发布的《规划》,加快推进公交、出租、物流等公共领域车辆电动化,积极推动“车电分离”商业模式创新发展,加大推广应用力度。

《求是》发表宁吉喆署名文章称,前三季度,我国经济增长由降转升,供需关系逐步改善,市场活力不断增强,就业民生保障有力,社会大局保持稳定,创造了全球瞩目的发展成绩,为全面建成小康社会奠定了坚实基础;下阶段,要坚持以供给侧结构性改革为主线,牢牢把握扩大内需战略基点,坚持疫情常态化防控不放松,力促经济持续稳定恢复,加大改革开放力度,加快创新转型步伐,确保全面建成小康社会圆满收官。

中央财经委员会办公室常务副主任韩文秀:我国外贸依存度,即外贸进出口总额与GDP之比由60%以上下降到30%多,国内供给和国内需求对于经济循环起到主要支撑作用。

商务部:要坚持扩大内需这个战略基点,完善现代商贸流通体系,提升城市消费,扩大乡村消费,发展服务消费,畅通国内大循环;要实行高水平对外开放,坚决稳住外贸外资基本盘,推进贸易创新发展,提高双向投资水平,推动共建“一带一路”高质量发展,积极参与全球经济治理,开拓合作共赢新局面,促进国内国际双循环。

资本市场“十四五”重点工作浮出水面,证监会明确六方面重点任务,包括:加快完善多层次资本市场体系,进一步畅通直接投融资入口;把支持科技创新放在更加突出位置,加快建成优质创新资本中心;以注册制和退市制度改革为抓手,全面加强资本市场基础制度建设;着力健全市场风险的预防、预警和防范处置机制;推动构建以科技手段为支撑的监管执法新模式;把坚持和加强党对资本市场领导落实到资本市场改革发展稳定各项工作中。

央行数据显示,境外机构个人9月末持有境内股票2.75万亿元人民币,持有境内债券2.98万亿元人民币;人民币房地产贷款余额48.83万亿元,同比增长12.8%;金融机构人民币各项贷款余额169.37万亿元,增长13%。截至9月末,全国共有小额贷款公司7227家,贷款余额9020亿元,前三季度减少70亿元。

据约翰斯?霍普金斯大学最新数据显示,截至当地时间10月30日15时30分,美国新冠肺炎确诊病例总计超过900万例,为9007298例,累计死亡人数为229141例。另据华盛顿大学医学院的健康指标与评估研究所表示,到1月中旬,美国很有可能每天有超过2000例新冠死亡病例,死亡率为目前的三倍。

美国9月核心PCE物价指数同比升1.5%,预期升1.7%,前值升1.6%;环比升0.2%,预期升0.2%,前值升0.3%。9月个人支出环比增1.4%,预期增1%,前值增1%。

欧元区第三季度GDP初值同比降4.3%,预期降7%,前值降14.7%;9月失业率为8.3%,为2018年7月31以来新高,预期为8.2%,前值为8.1%。10月CPI初值同比降0.3%,预期降0.3%,前值降0.3%;环比升0.2%,预期及前值均为升0.1%。

国家统计局10月31日公布数据显示,10月份,中国制造业采购经理指数(PMI)为51.4%,虽比上月微落0.1个百分点,但自3月份以来连续位于临界点以上,表明制造业总体持续回暖。10月份,非制造业商务活动指数为56.2%,比上月上升0.3个百分点,连续8个月高于临界点,非制造业复苏步伐有所加快。10月份,综合PMI产出指数为55.3%,比上月上升0.2个百分点,表明我国企业生产经营活动继续加快恢复。

11月2日期货交易策略要点

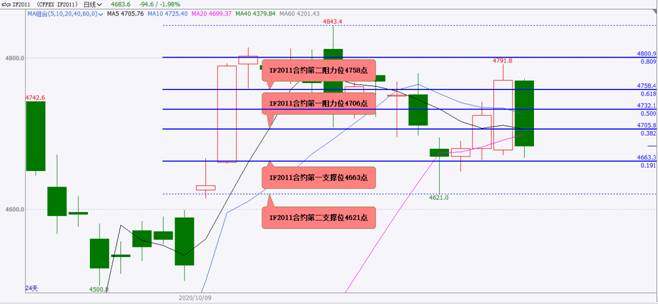

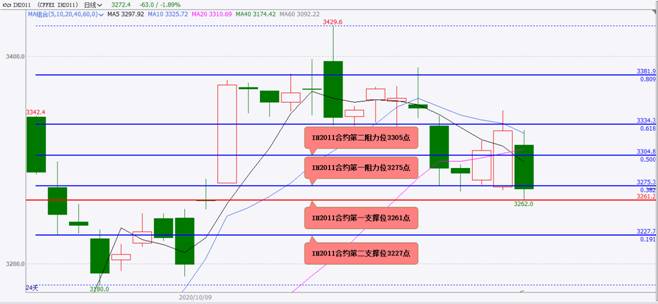

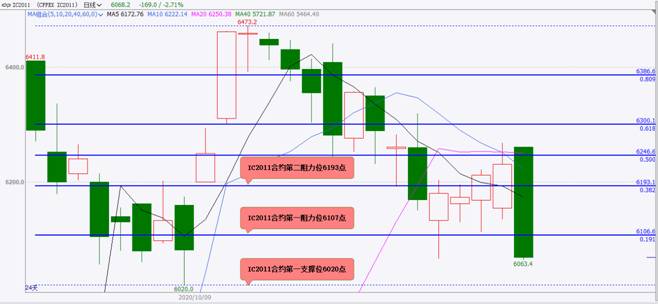

股指期货:大概率将偏强震荡;IF2011支撑位4663和4621点,阻力位4706和4758点;IH2011支撑位3261和3227点,阻力位3275和3305点;IC2011支撑位6020和5935点,阻力位6107和6193点。

国债期货:大概率将震荡下跌;TS2012支撑位100.23和100.19元,阻力位100.30和100.33元;TF2012支撑位99.74和99.65元,阻力位99.90和100.00元;T2012支撑位97.94和97.81元,阻力位98.15和98.29元。

黄金期货:AU2012大概率将震荡上涨,阻力位401.3和403.3元/克,支撑位398.1和397.1元/克。

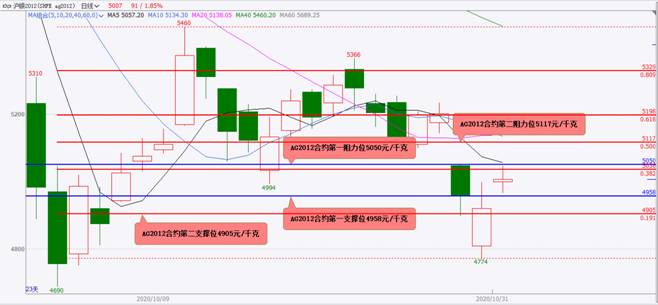

白银期货:AG2012大概率将震荡上涨,阻力位5050和5117元/千克,支撑位4958和4905元/千克。

铜期货:CU2012大概率将偏强震荡,支撑位50830和50570元/吨,阻力位51440和51600元/吨。

镍期货:NI2012大概率将震荡下跌,支撑位115000和113500元/吨,阻力位117000和118100元/吨。

螺纹钢期货:RB2101大概率将偏强震荡,支撑位3696和3680元/吨,阻力位3719和3757元/吨。

铁矿石期货:I2101大概率将偏强震荡,支撑位785和780元/吨,阻力位803和806/吨。

焦炭期货:J2101大概率将偏强震荡上涨,支撑位2189和2184元/吨,阻力位2233和2240/吨。

玻璃期货:FG101大概率将震荡上涨,支撑位1736和1722元/吨,阻力位1760和1772元/吨。

原油期货:SC2012大概率将震荡下跌,支撑位223和220元/桶,阻力位230和235元/桶。

燃料油期货:FU2101大概率将震荡下跌,支撑位1670和1638元/吨,阻力位1705和1740元/吨。

沥青期货:BU2012大概率将偏弱震荡,支撑位2200和2160元/吨,阻力位2258和2296元/吨。

天然橡胶期货:RU2101大概率将偏强震荡,支撑位15500和15300元/吨,阻力位16100和16635元/吨。

甲醇期货:MA101大概率将偏弱震荡,支撑位2003和1980元/吨,阻力位2031和2066元/吨。

短纤期货:PF105大概率将震荡上涨,支撑位6008和5990元/吨,阻力位6180和6230元/吨。

PTA期货:TA101大概率将震荡上涨,支撑位3350和3320元/吨,阻力位3404和3432元/吨。

苯乙烯期货:EB2101大概率将震荡上涨,支撑位6706和6678元/吨,阻力位6900和7000元/吨。

棕榈油期货:P2101大概率将偏弱震荡,支撑位6168和6078元/吨,阻力位6314和6458元/吨,。

菜籽油期货:OI101大概率将震荡上涨,支撑位9550和9451元/吨,阻力位9700和9791元/吨。菜籽油期货主力合约OI101大概率将震荡上涨,支撑位9550和9451元/吨,阻力位9700和9791元/吨。

豆粕期货:M2101大概率将震荡上涨,支撑位3192和3177元/吨,阻力位3220和3232元/吨,。

玉米期货:C2101大概率将偏强震荡,蓄势震荡上涨,支撑位2607和2585元/吨,阻力位2629和2650元/吨,。

棉花期货:CF101大概率将偏强震荡,蓄势震荡上行,支撑位14330和14120元/吨,阻力位14630和14720元/吨。

黄大豆1号期货:A2101大概率将震荡下跌,支撑位4981和4923元/吨,阻力位5074和5168元/吨。

10月30日期货行情回顾

股指期货:IF2011平开,IH2011小幅低开,IC2011小幅高开;开盘后,偏弱震荡下行,偏弱小幅下跌;IF2011收盘在4683.6点,下跌1.98%,未能有效突破10月29日收盘价4770.4点阻力,4663点支撑明显;IH2011收盘在3272.4点,下跌1.89%,未能有效突破10月29日收盘价3328.2点阻力,3261点支撑明显;IC2011收盘在6068.2点,下跌2.71%,无力上攻10月29日高点6267.8点阻力,10月26日低点6066点支撑失而复得。

国债期货:TS2012平开,TF2012和T2012小幅低开;开盘后,小幅震荡上行,小幅上涨;TS2012收盘在100.255元,上涨0.01%,未能有效突破100.300元阻力,10月29日低点100.225元支撑明显;TF2012收盘在99.835元,上涨0.03%,无力上攻10月29日开盘价99.935元阻力,99.740元支撑明显;T2009收盘在98.085元,上涨0.07%,无力上攻10月29日开盘价98.210元阻力,97.940元支撑失而复得。

黄金期货:AU2012小幅低开,偏弱震荡,收盘在397.10元/克,下跌0.65%,无力上攻10月29日收盘价399.78元/克阻力,9月22日低点393.26元/克支撑明显。

白银期货:AG2012小幅低开,低开高走,偏弱宽幅震荡,收盘在4921元/千克,下跌0.81%,未能有效突破4984元/千克阻力,4757元/千克支撑明显。

铜期货:CU2012小幅低开,小幅震荡下行,收盘在50940元/吨,下跌0.84%,未能有效突破10月29日收盘价51470元/吨阻力,50800元/吨支撑明显。

镍期货:NI2012跳空低开,偏弱震荡下行,收盘在116980元/吨,下跌3.65%,无力上攻10月29日收盘价121620元/吨阻力,跌破117400元/吨支撑,但在116300元/吨支撑明显。

螺纹钢期货:RB2101小幅低开,震荡上行,收盘在3702元/吨,上涨1.09%,突破3696元/吨阻力,3652元/吨支撑明显。

铁矿石期货:I2101小幅低开,偏强震荡上行,收盘在794.5元/吨,上涨2.12%,无力上攻806元/吨阻力,767元/吨支撑明显。

焦炭期货:J2101小幅低开,震荡上行,收盘在2189.0元/吨,上涨1.18%,突破2184元/吨阻力,10月29日低点2146.5元/吨支撑明显。

玻璃期货:FG101小幅低开,震荡上行,收盘在1743元/吨,上涨1.22%(按照收盘价上涨2.05%),未能有效突破1744元/吨阻力,1694元/吨支撑明显。

原油期货:SC2012跳空低开,大幅震荡下行,盘中一度触及跌停板221.9元/桶,收盘在223.7元/桶,下跌7.29%(按照收盘价下跌5.89%),无力上攻10月29日低点235.6元/桶阻力,盘中创下该合约上市以来新低221.9元/桶。

燃料油期货:FU2101跳空低开,偏弱震荡下行,收盘在1677元/吨,下跌5.31%,无力上攻10月29日低点1754元/吨阻力,跌破1705元/吨支撑,盘中创下今年4月23日以来新低1638元/吨。

沥青期货:BU2012跳空低开,偏弱震荡下行,收盘在2220元/吨,下跌4.97%(按照收盘价下跌3.73%),未能有效突破2296元/吨阻力,2200元/吨支撑明显,盘中创下今年4月29日以来新低2200元/吨。

天然橡胶期货:RU2101小幅低开,冲高遇阻回落,宽幅震荡下行,收盘在15680元/吨,下跌2.88%(按照收盘价下跌0.57%),未能突破10月29日高点16635元/吨阻力,跌破15700元/吨中线支撑,15500元/吨中长线和中短线支撑失而复得。

甲醇期货:MA101小幅低开,偏弱震荡,收盘在2013元/吨,下跌1.28%(按照收盘价下跌1.03%),未能有效突破10月29日高点2063元/吨阻力,1980元/吨支撑明显。

短纤期货:PF105小幅低开,偏弱震荡,收盘在6016元/吨,下跌1.64%(按照收盘价下跌0.69%),无力上攻10月29日开盘价6130元/吨阻力,5979元/吨支撑明显。

PTA期货:TA101小幅低开,偏弱震荡下行,收盘在3360元/吨,下跌2.15%,未能突破10月29日收盘价3432元/吨阻力,3350元/吨支撑明显。

苯乙烯期货:EB2101小幅低开,冲高遇阻回落,小幅震荡下行,收盘在6746元/吨,上涨0.60%(按照收盘价下跌1.26%),无力上攻7000元/吨阻力,10月21日高点6676元/吨支撑明显,盘中创下今年3月6日以来新高6946元/吨。

棕榈油期货:P2101小幅低开,冲高遇阻回落,偏弱宽幅震荡,收盘在6234元/吨,下跌0.10%(按照收盘价下跌0.80%),无力上攻9月21日创下的近期阶段性收盘价高点6480元/吨阻力,10月29日低点6146元/吨支撑明显。

菜籽油期货:OI101小幅低开,冲高遇阻回落,偏弱宽幅震荡,收盘在9545元/吨,上涨1.70%(按照收盘价下跌0.15%),未能有效突破9750元/吨阻力,9451元/吨支撑失而复得,盘中创下2013年2月25日以来新高9791元/吨。

豆粕期货:M2101小幅低开,冲高遇阻回落,偏弱震荡,收盘在3192元/吨,下跌0.31%,无力上攻3218元/吨阻力,3187元/吨支撑失而得。

玉米期货:C2101小幅低开,小幅震荡上行,收盘在2621元/吨,上涨0.85%,无力上攻10月19日创下的历史高点2629元/吨阻力,2585元/吨支撑明显,收盘价创下玉米期货上市以来玉米期货主力合约收盘价新高2621元/吨。

棉花期货:CF101小幅低开,小幅震荡上行,收盘在14505元/吨,上涨0.28%(按照收盘价上涨0.48%),无力上攻14720元/吨阻力,14120元/吨支撑明显。

黄大豆1号期货:A2101小幅低开,偏强震荡上行,收盘在5061元/吨,上涨1.73%(按照收盘价上涨1.22%),突破5040元/吨阻力,4974元/吨支撑明显,盘中创下该合约上市以来新高5168元/吨。

股指期货:

10月30日,股指期货主力合约IF2011平开,IH2011小幅低开,IC2011小幅高开;开盘后,偏弱震荡下行,偏弱小幅下跌;IF2011收盘在4683.6点,下跌1.98%,未能有效突破10月29日收盘价4770.4点阻力,4663点支撑明显;IH2011收盘在3272.4点,下跌1.89%,未能有效突破10月29日收盘价3328.2点阻力,3261点支撑明显;IC2011收盘在6068.2点,下跌2.71%,无力上攻10月29日高点6267.8点阻力,10月26日低点6066点支撑失而复得。

沪深交易所修订发布QFII、RQFII实施细则,扩大投资范围。新增允许合格境外投资者投资存托凭证、股票期权、政府支持债券等,允许参与债券回购、融资融券、转融通证券出借交易。将外资持股比例披露指标由26%调整至24%;优化外资合计持股超过30%时减持安排。与此同时,中国结算修订细则,扩大QFII、RQFII可选择的结算参与人类型;证金公司明确QFII和RQFII参与转融通证券出借事项;股转公司重点明确信息报备、持股比例限制等要求,标志着QFII和RQFII投资新三板挂牌股票步入实际操作阶段。

10月30日,中国金融期货交易所发布《关于合格境外机构投资者和人民币合格境外机构投资者参与股指期货交易有关事项的通知》。

根据《合格境外机构投资者和人民币合格境外机构投资者境内证券期货投资管理办法》(证监会令【第176号】)《关于实施〈合格境外机构投资者和人民币合格境外机构投资者境内证券期货投资管理办法〉有关问题的规定》(证监会公告〔2020〕63号),以及《境外机构投资者境内证券期货投资资金管理规定》(中国人民银行国家外汇管理局公告〔2020〕第2号),经中国证监会同意,现就合格境外机构投资者和人民币合格境外机构投资者(以下简称合格境外投资者)参与中国金融期货交易所(以下简称中金所)金融期货交易的有关事项通知如下:

一、合格境外投资者可以参与中金所股指期货交易。

二、合格境外投资者应当遵守法律、行政法规、规章、交易所业务规则及通知的有关规定,参与股指期货交易应当符合中金所套期保值管理的有关规定。

三、接受合格境外投资者委托的会员,应当勤勉尽责,加强对合格境外投资者交易行为的合规性管理。

本通知自2020年11月1日起实施。

深交所完善可转换公司债券盘中临时停牌制度,盘中成交价较前收盘价首次上涨或下跌达到或超过20%的,临时停牌时间为30分钟;达到或超过30%的,临时停牌至14:57。深交所可以视可转债盘中交易情况调整相关指标阈值,或采取进一步的盘中风险控制措施。

Wind数据统计显示,本周(11月2日-11月6日)共有49家公司限售股陆续解禁,合计解禁量125.48亿股,按10月30日收盘价计算,解禁市值为1533.22亿元,较上周增长48%。

预期,11月2日,股指期货大概率将偏强震荡;IF2011支撑位4663和4621点,阻力位4706和4758点;IH2011支撑位3261和3227点,阻力位3275和3305点;IC2011支撑位6020和5935点,阻力位6107和6193点。

图12020-09-21-2020-10-30股指期货IF2011合约日K线走势图黄金分割线和水平线技术分析

图22020-09-21-2020-10-30股指期货IH2011合约日K线走势图黄金分割线和水平线技术分析

图32020-09-21-2020-10-30股指期货IC2011合约日K线走势图黄金分割线和水平线技术分析

图42014-07-01-2020-10-30股指期货IF当月合约日K线走势图黄金分割线和水平线技术分析

图52015-04-16-2020-10-30股指期货IH当月合约日K线走势图黄金分割线和水平线技术分析

图62018-05-02-2020-10-30股指期货IC当月合约日K线走势图黄金分割线和水平线技术分析

国债期货:

10月30日,国债期货主力合约TS2012平开,TF2012和T2012小幅低开;开盘后,小幅震荡上行,小幅上涨;TS2012收盘在100.255元,上涨0.01%,未能有效突破100.300元阻力,10月29日低点100.225元支撑明显;TF2012收盘在99.835元,上涨0.03%,无力上攻10月29日开盘价99.935元阻力,99.740元支撑明显;T2009收盘在98.085元,上涨0.07%,无力上攻10月29日开盘价98.210元阻力,97.940元支撑失而复得。

10月30日,美债收益率多数收涨,3月期美债收益率持平报0.091%,2年期美债收益率涨0.8个基点报0.168%,3年期美债收益率涨0.8个基点报0.205%,5年期美债收益率涨1.3个基点报0.389%,10年期美债收益率涨5.2个基点报0.877%,30年期美债收益率涨5.8个基点报1.663%。

10月30日,现券期货震荡偏暖,国债期货小幅收涨,10年期主力合约涨0.07%;银行间主要利率债收益率下行1bp左右;资金面偏紧主要回购利率多数上行。紫光集团存续债连续两日大跌。可转债行情明显降温,成交额跌破千亿元,逾八成转债下跌。

预期,11月2日,国债期货大概率将震荡下跌;TS2012支撑位100.23和100.19元,阻力位100.30和100.33元;TF2012支撑位99.74和99.65元,阻力位99.90和100.00元;T2012支撑位97.94和97.81元,阻力位98.15和98.29元。

图72020-09-15-2020-10-302年期国债期货TS2012合约日K线走势图黄金分割线和水平线技术分析

图82020-09-15-2020-10-305年期国债期货TF2012合约日K线走势图黄金分割线和水平线技术分析

图92020-09-15-2020-10-3010年期国债期货T2012合约日K线走势图黄金分割线和水平线技术分析

黄金期货:

10月30日,黄金期货主力合约AU2012小幅低开,偏弱震荡,收盘在397.10元/克,下跌0.65%,无力上攻10月29日收盘价399.78元/克阻力,9月22日低点393.26元/克支撑明显。

上周五,COMEX黄金期货E12合约

截至10月30日,沪金期货主力合约的5日、10日、20日、40日和60日均线初步呈现明显的空头排列,短线、中短线、中线下跌趋势明显,短线、中短线下行压力增大。今年9月22日、9月24日以及10月30日,2008年1月9日上市以来的中长线重要支撑395.79元/克先后三次失而复得,10月12日和10月13日,先后两次上攻2015年7月24日以来的中线重要阻力位408.75元/克,但是未能有效突破,408.75元/克也将是11月后市重要的中线反弹阻力。

预期,今年11月后市沪金期货主力合约如果不能有效突破408.75元/克中线阻力,则再次下探中长线支撑395.79元/克将是大概率事件。

预期,11月2日,COMEX黄金期货E12合约大概率将震荡上涨,阻力位1885和1895美元/盎司,支撑位1868和1859美元/盎司。

预期,11月2日,黄金期货主力合约AU2012大概率将震荡上涨,阻力位401.3和403.3元/克,支撑位398.1和397.1元/克。

图102010-01-04-2020-10-30COMEX黄金期货主力合约日K线走势图黄金分割线和水平线技术分析

图112020-09-09-2020-10-30COMEX黄金期货E12合约日K线走势图黄金分割线和水平线技术分析

图122008-07-15-2020-10-30黄金期货主力合约日K线走势图黄金分割线和水平线技术分析

图132020-09-23-2020-10-30黄金期货AU2012合约日K线走势图黄金分割线和水平线技术分析

白银期货[陶金峰1]:

10月30日,白银期货主力合约AG2012小幅低开,低开高走,偏弱宽幅震荡,收盘在4921元/千克,下跌0.81%,未能有效突破4984元/千克阻力,4757元/千克支撑明显。

上周五,COMEX白银期货E12合约

截至10月29日,全球最大白银ETF—iSharesSilverTrust持仓量较上日减少28.93吨,当前持仓量为17411.69吨。

截至10月30日,沪银期货主力合约的5日、10日、20日、40日和60日均线初步呈现明显的空头排列,短线、中短线、中线下跌趋势明显,且2012年5月10日上市以来的中长线重要支撑5182元/千克已经跌破,下一个中长线支撑4633元/千克支撑力度有限,9月24日和10月30日先后两次下探4633元/千克支撑,短线、中短线下行压力增大。

预期,今年11月后市沪银期货主力合约如果不能有效突破5182元/千克中长线阻力,则再次下探中长线支撑4633元/千克将是大概率事件。中短线来看,沪银期货主力合约在9月24日至28日跌破今年3月19日以来的中短线支撑4868元/千克,但在中长线支撑4633元/千克上方附近暂时获得支撑,随后止跌企稳反弹,但是在10月12日至13日以及10月22日未能有效突破今年3月19日以来的中短线阻力5342元/千克,10月30日中短线支撑4868元/千克失而复得,中长线支撑4633元/千克也暂时再次初步经受住了考验,5342元/千克仍将是11月后市较重要的中短线反弹阻力,有效突破难度较大。

预期,11月2日,COMEX白银E12合约大概率将震荡上涨,阻力位23.80和24.17美元/盎司,支撑位23.21和22.62美元/盎司。

预期,11月2日,白银期货主力合约AG2012大概率将震荡上涨,阻力位5050和5117元/千克,支撑位4958和4905元/千克。

图142010-01-02-2020-10-30COMEX白银期货主力合约日K线走势图黄金分割线和水平线技术分析

图152020-09-22-2020-10-30COMEX白银期货E12合约日K线走势图黄金分割线和水平线技术分析

图162012-05-10-2020-10-30白银期货主力合约日K线走势图黄金分割线和水平线技术分析

图172020-09-23-2020-10-30白银期货AG2012合约日K线走势图黄金分割线和水平线技术分析

铜期货:

10月30日,铜期货主力合约CU2012小幅低开,小幅震荡下行,收盘在50940元/吨,下跌0.84%,未能有效突破10月29日收盘价51470元/吨阻力,50800元/吨支撑明显。

预期,11月2日,铜期货主力合约CU2012大概率将偏强震荡,支撑位50830和50570元/吨,阻力位51440和51600元/吨。

图182020-09-22-2020-10-30铜期货CU2012合约日K线走势图黄金分割线和水平线技术分析

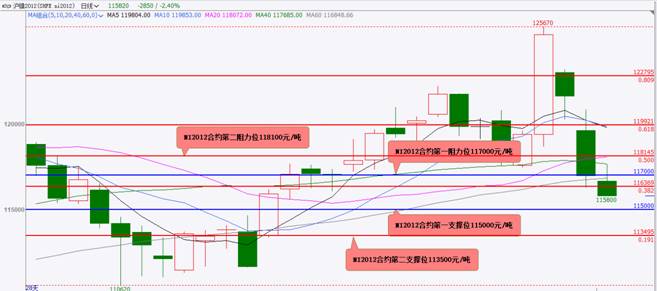

镍期货:

10月30日,镍期货主力合约NI2012跳空低开,偏弱震荡下行,收盘在116980元/吨,下跌3.65%,无力上攻10月29日收盘价121620元/吨阻力,跌破117400元/吨支撑,但在116300元/吨支撑明显。

预期,11月2日,镍期货主力合约NI2012大概率将震荡下跌,支撑位115000和113500元/吨,阻力位117000和118100元/吨。

图192020-09-16-2020-10-30镍期货NI2012合约日K线走势图黄金分割线和水平线技术分析

螺纹钢期货:

10月30日,螺纹钢期货主力合约RB2101小幅低开,震荡上行,收盘在3702元/吨,上涨1.09%,突破3696元/吨阻力,3652元/吨支撑明显。

工信部:9月份,全国生铁、粗钢、钢材产量分别为7578万吨、9256万吨和11806万吨,同比分别增长6.9%、10.9%和12.3%;1-9月份,全国生铁、粗钢、钢材产量分别为66548万吨、78159万吨和96424万吨,同比分别增长3.8%、4.5%和5.6%。

预期,11月2日,螺纹钢期货主力合约RB2101大概率将偏强震荡,支撑位3696和3680元/吨,阻力位3719和3757元/吨。

![]()

图202020-08-26-2020-10-30螺纹钢期货RB2101合约日K线走势图黄金分割线和水平线技术分析

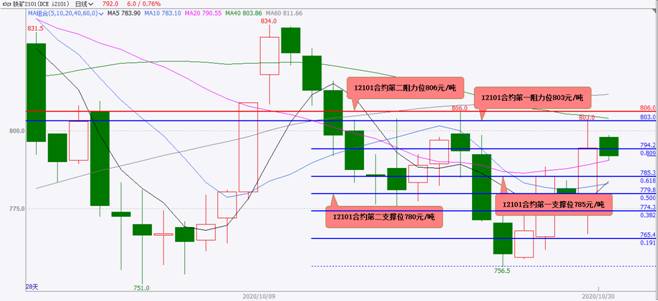

铁矿石期货:

10月30日,铁矿石期货主力合约I2101小幅低开,偏强震荡上行,收盘在794.5元/吨,上涨2.12%,无力上攻806元/吨阻力,767元/吨支撑明显。

预期,11月2日,铁矿石期货主力合约I2101大概率将偏强震荡,支撑位785和780元/吨,阻力位803和806/吨。

图212020-09-16-2020-10-30铁矿石期货I2101合约日K线走势图黄金分割线和水平线技术分析

焦炭期货:

10月30日,焦炭期货主力合约J2101小幅低开,震荡上行,收盘在2189.0元/吨,上涨1.18%,突破2184元/吨阻力,10月29日低点2146.5元/吨支撑明显。

截至10月30日,焦炭期货主力合约J2101的5日、10日、20日、40日、60日和120日均线呈现明显多头排列,短线、中短线、中线上涨趋势明显,但是在2018年8月17日以来的中线阻力位2270元/吨附近仍有较明显的中线反弹阻力,在2019年5月27日创下的阶段性高点2278元/吨附近也有较明显的偏中线反弹阻力。预期,11月后市,焦炭期货主力合约J2101将蓄势上攻2270元/吨中线反弹阻力和2278元/吨偏中线反弹阻力。

预期,11月2日,焦炭期货主力合约J2101大概率将偏强震荡上涨,支撑位2189和2184元/吨,阻力位2233和2240/吨。

图222018-07-01-2020-10-30焦炭期货J2101合约日K线走势图黄金分割线和水平线技术分析

玻璃期货:

10月30日,玻璃期货主力合约FG101小幅低开,震荡上行,收盘在1743元/吨,上涨1.22%(按照收盘价上涨2.05%),未能有效突破1744元/吨阻力,1694元/吨支撑明显。

预期,11月2日,玻璃期货主力合约FG101大概率将震荡上涨,支撑位1736和1722元/吨,阻力位1760和1772元/吨。

图232020-09-16-2020-10-30玻璃期货FG101合约日K线走势图黄金分割线和水平线技术分析

原油期货:

10月29日,国内原油期货主力合约SC2012跳空低开,大幅震荡下行,盘中一度触及跌停板221.9元/桶,收盘在223.7元/桶,下跌7.29%(按照收盘价下跌5.89%),无力上攻10月29日低点235.6元/桶阻力,盘中创下该合约上市以来新低221.9元/桶。

上周五(10月30日),国际油价全线下跌,NYMEX原油期货收跌1.24%报35.72美元/桶,创五月底以来新低,周跌10.36%,月跌11.19%,创3月以来最大月跌幅;布油收跌1.05%报37.86美元/桶,周跌9.36%,月跌10.5%。

预期,11月2日,原油期货主力合约SC2012大概率将震荡下跌,支撑位223和220元/桶,阻力位230和235元/桶。

图242020-03-09-2020-10-30NYMEXWTI原油期货12合约日K线走势图黄金分割线和水平线技术分析

图252020-03-31-2020-10-30ICE布伦特原油期货1合约日K线走势图黄金分割线和水平线技术分析

图262020-09-11-2020-10-30原油期货SC2012合约日K线走势图黄金分割线和水平线技术分析

燃料油期货:

10月30日,燃料油期货主力合约FU2101跳空低开,偏弱震荡下行,收盘在1677元/吨,下跌5.31%,无力上攻10月29日低点1754元/吨阻力,跌破1705元/吨支撑,盘中创下今年4月23日以来新低1638元/吨。

预期,11月2日,燃料油期货主力合约FU2101大概率将震荡下跌,支撑位1670和1638元/吨,阻力位1705和1740元/吨。

图262020-03-09-2020-10-30燃料油期货FU2101合约日K线走势图黄金分割线和水平线技术分析

沥青期货:

10月30日,沥青期货主力合约BU2012跳空低开,偏弱震荡下行,收盘在2220元/吨,下跌4.97%(按照收盘价下跌3.73%),未能有效突破2296元/吨阻力,2200元/吨支撑明显,盘中创下今年4月29日以来新低2200元/吨。

预期,11月2日,沥青期货主力合约BU2012大概率将偏弱震荡,支撑位2200和2160元/吨,阻力位2258和2296元/吨。

图272020-03-09-2020-10-30沥青期货BU2012合约日K线走势图黄金分割线和水平线技术分析

天然橡胶期货:

10月30日,天然橡胶期货主力合约RU2101小幅低开,冲高遇阻回落,宽幅震荡下行,收盘在15680元/吨,下跌2.88%(按照收盘价下跌0.57%),未能突破10月29日高点16635元/吨阻力,跌破15700元/吨中线支撑,15500元/吨中长线和中短线支撑失而复得。

10月30日夜盘交易时间,天然橡胶期货主力合约RU2101小幅高开,最低下探至15545元/吨,15500元/吨中长线支撑和中短线支撑再次经受住了考验,随后震荡回升,15700元/吨中线支撑也失而复得,报收于15765元/吨,下跌1.53%(按照收盘价上涨0.54%)。

上海期货交易所、上海国际能源交易中心发布通知:自10月30日收盘结算时起,天然橡胶期货、20号胶期货合约的交易保证金比例调整为10%,涨跌停板幅度调整为8%。

截至10月30日,天然橡胶期货主力合约RU2101的5日、10日、20日、40日、60日均线呈现明显多头排列,短线、中短线、中线上涨趋势仍较明显,但是短线跌破5日均线,10日均线附近仍有一定支撑,显示短线上涨态势放缓,短线仍有一定回调压力,11月上旬继续上攻17300元/吨中线重要阻力动能稍显不足,突破难度较大。

预期,今年11月底前,RU2101合约大概率将蓄势上攻17300元/吨中线重要阻力,且突破概率偏大;11月上旬有可能再度下探考验15700元/吨中线支撑和15500元/吨中长线支撑和中短线支撑,但在14300元/吨附近有较强的中长线支撑,14300元/吨也将是11月后市重要的中长线支撑。

预期,11月2日,天然橡胶期货主力合约RU2101大概率将偏强震荡,支撑位15500和15300元/吨,阻力位16100和16635元/吨。

图282016-07-01-2020-10-30天然橡胶期货RU2101合约日K线走势图黄金分割线和水平线技术分析

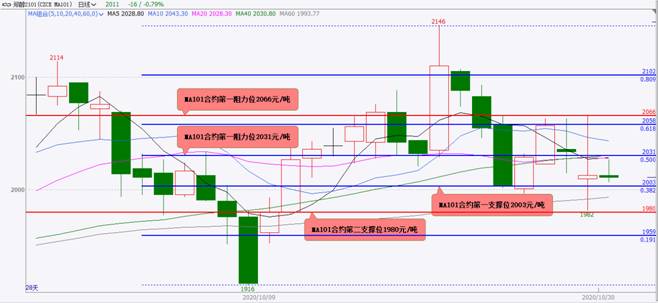

甲醇期货:

10月30日,甲醇期货主力合约MA101小幅低开,偏弱震荡,收盘在2013元/吨,下跌1.28%(按照收盘价下跌1.03%),未能有效突破10月29日高点2063元/吨阻力,1980元/吨支撑明显。

预期,11月2日,甲醇期货主力合约MA101大概率将偏弱震荡,支撑位2003和1980元/吨,阻力位2031和2066元/吨。

![]()

图292020-09-16-2020-10-30甲醇期货MA101合约日K线走势图黄金分割线和水平线技术分析

短纤期货:

10月30日,短纤期货主力合约PF105小幅低开,偏弱震荡,收盘在6016元/吨,下跌1.64%(按照收盘价下跌0.69%),无力上攻10月29日开盘价6130元/吨阻力,5979元/吨支撑明显。

预期,11月2日,短纤期货主力合约PF105大概率将震荡上涨,支撑位6008和5990元/吨,阻力位6180和6230元/吨。

![]()

图302020-10--12-20120-10-30短纤期货PF105合约日K线走势图黄金分割线和水平线技术分析

PTA:

10月30日,PTA期货主力合约TA101小幅低开,偏弱震荡下行,收盘在3360元/吨,下跌2.15%,未能突破10月29日收盘价3432元/吨阻力,3350元/吨支撑明显。

预期,11月2日,PTA期货主力合约TA101大概率将震荡上涨,支撑位3350和3320元/吨,阻力位3404和3432元/吨。

![]()

图312020-03-30-2020-10-30PTA期货TA101合约日K线走势图黄金分割线和水平线技术分析

苯乙烯期货:

10月30日,苯乙烯期货主力合约EB2101小幅低开,冲高遇阻回落,小幅震荡下行,收盘在6746元/吨,上涨0.60%(按照收盘价下跌1.26%),无力上攻7000元/吨阻力,10月21日高点6676元/吨支撑明显,盘中创下今年3月6日以来新高6946元/吨。

预期,11月2日,苯乙烯期货主力合约EB2101大概率将震荡上涨,支撑位6706和6678元/吨,阻力位6900和7000元/吨。

![]()

图322020-02-05-2020-10-30苯乙烯期货EB2101合约日K线走势图黄金分割线和水平线技术分析

棕榈油期货:

10月30日,棕榈油期货主力合约P2101小幅低开,冲高遇阻回落,偏弱宽幅震荡,收盘在6234元/吨,下跌0.10%(按照收盘价下跌0.80%),无力上攻9月21日创下的近期阶段性收盘价高点6480元/吨阻力,10月29日低点6146元/吨支撑明显。

预期,11月2日,棕榈油期货主力合约P2101大概率将偏弱震荡,支撑位6168和6078元/吨,阻力位6314和6458元/吨,。

图332020-09-16-2020-10-30棕榈油期货P2101合约日K线走势图黄金分割线和水平线技术分析

菜籽油期货:

10月30日,菜籽油期货主力合约OI101小幅低开,冲高遇阻回落,偏弱宽幅震荡,收盘在9545元/吨,上涨1.70%(按照收盘价下跌0.15%),未能有效突破9750元/吨阻力,9451元/吨支撑失而复得,盘中创下2013年2月25日以来新高9791元/吨。

预期,11月2日,菜籽油期货主力合约OI101大概率将震荡上涨,支撑位9550和9451元/吨,阻力位9700和9791元/吨。

图342009-07-01-2020-10-30菜籽油期货OI101合约日K线走势图黄金分割线和水平线技术分析

豆粕期货:

10月30日,豆粕期货主力合约M2101小幅低开,冲高遇阻回落,偏弱震荡,收盘在3192元/吨,下跌0.31%,无力上攻3218元/吨阻力,3187元/吨支撑失而得。

预期,11月2日,豆粕期货主力合约M2101大概率将震荡上涨,支撑位3192和3177元/吨,阻力位3220和3232元/吨,。

图352020-09-16-2020-10-30豆粕期货M2101合约日K线走势图黄金分割线和水平线技术分析

玉米期货:

10月30日,玉米期货主力合约C2101小幅低开,小幅震荡上行,收盘在2621元/吨,上涨0.85%,无力上攻10月19日创下的历史高点2629元/吨阻力,2585元/吨支撑明显,收盘价创下玉米期货上市以来玉米期货主力合约收盘价新高2621元/吨。

预期,11月2日,玉米期货主力合约C2101大概率将偏强震荡,蓄势震荡上涨,支撑位2607和2585元/吨,阻力位2629和2650元/吨,。

图362020-09-16-2020-10-30玉米期货C2101合约日K线走势图黄金分割线和水平线技术分析

棉花期货:

10月30日,棉花期货主力合约CF101小幅低开,小幅震荡上行,收盘在14505元/吨,上涨0.28%(按照收盘价上涨0.48%),无力上攻14720元/吨阻力,14120元/吨支撑明显。

发改委:受新棉收购价格支撑和下游纺织市场需求恢复等因素影响,10月上旬国内棉花价格快速上涨;10月下旬,上涨势头得到抑制,价格有所回落。

预期,11月2日,棉花期货主力合约CF101大概率将偏强震荡,蓄势震荡上行,支撑位14330和14120元/吨,阻力位14630和14720元/吨。

图372020-09-04-2020-10-30棉花期货CF101合约日K线走势图黄金分割线和水平线技术分析

黄大豆1号期货:

10月29日,黄大豆1号期货主力合约A2101小幅低开,偏强震荡上行,收盘在5061元/吨,上涨1.73%(按照收盘价上涨1.22%),突破5040元/吨阻力,4974元/吨支撑明显,盘中创下该合约上市以来新高5168元/吨。

10月29日夜盘交易时间,黄大豆1号期货主力合约A2101继续偏强震荡上行,突破5040元/吨重要阻力,再创该合约上市以来新高5100元/吨。

截至10月30日,黄大豆1号期货主力合约A2101的5日、10日、20日、40日、60日和120日均线呈现明显多头排列,短线、中短线、中线、中长线上涨趋势明显。

乐观预期,今年11月底前,A2101合约大概率将上攻5246元/吨中长线重要阻力,突破概率较大,最快将在11月上旬上攻乃至突破5246元/吨中长线重要阻力。

预期,11月2日,黄大豆1号期货主力合约A2101大概率将震荡下跌,支撑位4981和4923元/吨,阻力位5074和5168元/吨。

图382020-09-15-2020-10-30黄大豆1号期货A2101合约日K线走势图黄金分割线和水平线技术分析

图392002-03-15-2020-10-30黄大豆1号期货主力连续合约日K线走势图黄金分割线和水平线技术分析

声明

本内容的观点和信息仅供风险承受能力合适的投资者参考。本内容难以设置访问权限,若给您造成不便,敬请谅解。若您并非风险承受能力合适的投资者,请勿阅读、订阅或接收任何相关信息。本内容不构成具体业务或产品的推介,亦不应被视为相应金融衍生品的投资建议。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险,不应凭借本内容进行具体操作。

本公司具有中国证监会核准的期货投资咨询业务资格

分析师声明

作者具有中国期货业协会授予的期货投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。

免责声明

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。本报告的观点和信息仅供国泰君安期货的专业投资者参考。若您并非国泰君安期货客户中的专业投资者,请勿阅读、订阅或接收任何相关信息。本报告不构成具体业务或产品的推介,亦不应被视为相应金融衍生品的投资建议。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险,不应凭借本报告进行具体操作。

本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货标的的价格可升可跌,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本报告中所指的研究服务可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。

市场有风险,投资需谨慎。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为“国泰君安期货金融衍生品研究所”,且不得对本报告进行有悖原意的引用、删节和修改。

[陶金峰1]

2020-11-02