作者:陶金峰

宏观资讯和交易提示

国家领导人宣布中国全面扩大开放新举措,包括出台跨境服务贸易负面清单,在数字经济、互联网等领域持续扩大开放,深入开展贸易和投资自由化便利化改革创新;推动跨境电商等新业态新模式加快发展,压缩《中国禁止进口限制进口技术目录》等。他强调,预计未来10年中国累计商品进口额有望超过22万亿美元。

国务院领导人强调,要把握好政策的有效性和可持续性,努力实现全年正增长,并为今后发展打下坚实基础。

商务部联合国家发展改革委、财政部等9部门日前下发关于培育进口贸易促进创新示范区的相关政策文件,决定在全国10个地区设立示范区。

证监会新闻发言人就蚂蚁集团暂缓上市表示,蚂蚁集团暂缓科创板上市是上交所依法依规做出的决定。避免蚂蚁集团在监管政策环境发生重大变化的情况下仓促上市,是对投资者和市场负责任的做法,体现了敬畏市场、敬畏法治的精神。相信这一决定将有利于资本市场长远发展,有利于增强境内外投资者的信任和信心。

美国10月ADP就业人数为36.5万人,远不及预期的65万人,但仍创有记录以来第五大增幅,前值为74.9万人。

上期所监事长陆文山:将深化境内外期货市场互联互通,扩大高水平双向开放;稳步推动期货市场制度型开放,稳步推进QFII和RQFII参与相关商品期货交易,研究推出更多外资参与境内期货的渠道和方式。

11月7日(周六)是24节气的立冬,11月5日、11月6日、11月9日、11月10日均处于该24节气的时间窗口,期货波动幅度较大的概率较大,请投资者注意防范和控制期货投资风险,再及时、适当把握期货投资机会。

11月5日期货交易策略要点

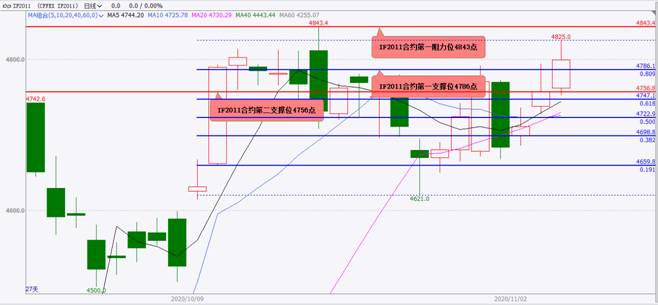

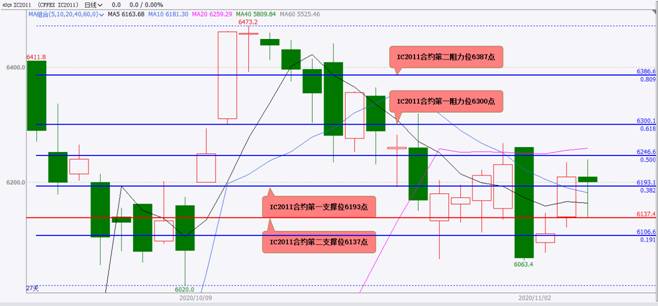

股指期货:大概率将震荡上涨;IF2011支撑位4786和4756点,阻力位4843和4882点;IH2011支撑位3317和3300点,阻力位3360和3395点;IC2011支撑位6193和6137点,阻力位6300和6387点。

国债期货:大概率将震荡上涨;TS2012支撑位100.23和100.19元,阻力位100.30和100.37元;TF2012支撑位99.95和99.81元,阻力位100.07和100.16元;T2012支撑位98.34和98.19元,阻力位98.55和98.60元。

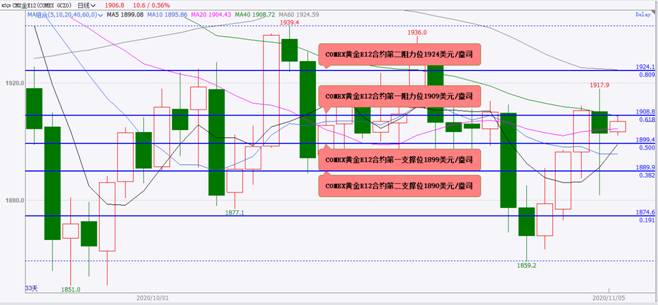

黄金期货:AU2012大概率将震荡下跌,阻力位403.3和405.3元/克,支撑位398.1和394.9元/克。

白银期货:AG2012大概率将震荡下跌,阻力位5140和5253元/千克,支撑位5000和4887元/千克。

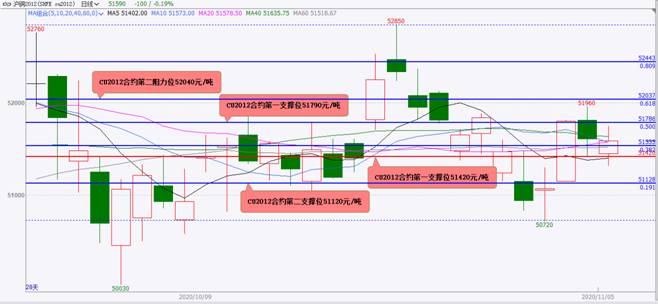

铜期货:CU2012大概率将偏弱震荡,支撑位51420和51120元/吨,阻力位51790和52040元/吨。

镍期货新:NI2102大概率将偏弱震荡,支撑位116100和114700元/吨,阻力位117800和119500元/吨。

螺纹钢期货:RB2101大概率将震荡上涨,支撑位3753和3741元/吨,阻力位3778和3790元/吨。

铁矿石期货:I2101大概率将偏强震荡,蓄势震荡上行,支撑位786和780元/吨,阻力位795和805/吨。

焦炭期货:J2101大概率将震荡上涨,支撑位2320和2300元/吨,阻力位2360和2388/吨。

动力煤期货:ZC101大概率将震荡下跌,支撑位595和591元/吨,阻力位605和609元/吨。

玻璃期货:FG101大概率将偏弱震荡,支撑位1722和1708元/吨,阻力位1736和1750元/吨。

原油期货:SC2012大概率将偏强震荡,蓄势震荡上涨,支撑位235和230元/桶,阻力位240和244元/桶。

燃料油期货:FU2101大概率将偏弱震荡,支撑位1699和1685元/吨,阻力位1740和1754元/吨。

天然橡胶期货:RU2101大概率将震荡上涨,支撑位14800和14600元/吨,阻力位15200和15500元/吨。

甲醇期货:MA101大概率将震荡下跌,支撑位2044和2022元/吨,阻力位2083和2088元/吨。

PTA期货:TA101大概率将震荡下跌,支撑位3350和3318元/吨,阻力位3383和3404元/吨。

苯乙烯期货:EB2101大概率将偏强震荡,蓄势震荡上涨,支撑位7160和7083元/吨,阻力位7303和7400元/吨。

聚氯乙烯期货:V2101大概率将震荡下跌,支撑位7030和7006元/吨,阻力位7150和7230元/吨。

聚丙烯期货:PP2101大概率将震荡下跌,支撑位7872和7858元/吨,阻力位8072和8092元/吨。

棕榈油期货:P2101大概率将震荡下跌,支撑位6294和6250元/吨,阻力位6474和6518元/吨,。

菜籽油期货:OI101大概率将偏弱震荡,支撑位9800和9739元/吨,阻力位9960和10000元/吨。

豆油期货:Y2101大概率将震荡下跌,支撑位7256和7186元/吨,阻力位7434和7472元/吨,。

玉米期货:C2101大概率将震荡上涨,支撑位2536和2514元/吨,阻力位2558和2572元/吨,。

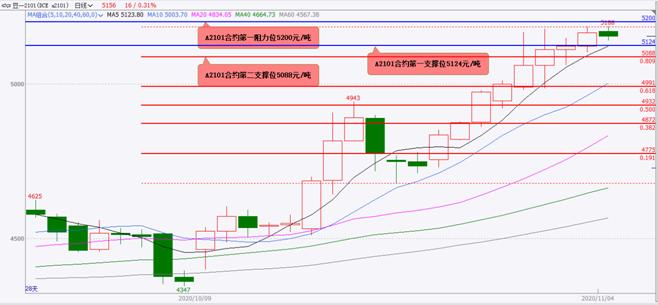

黄大豆1号期货:A2101大概率将偏强震荡,蓄势震荡上涨,支撑位5124和5088元/吨,阻力位5200和5246元/吨。

11月4日期货行情回顾

股指期货:IF2011、IH2011小幅高开,开盘后,震荡上行,小幅上涨;IC2011小幅低开,小幅震荡下行,小幅下跌;IF2011收盘在4799.2点,上涨0.81%,无力上攻10月19日创下的阶段性高点4843.4点阻力,4801点阻力未能有效突破,4758点支撑失而复得;IH2011收盘在3324.4点,上涨0.70%,未能有效突破3339点阻力,11月3日收盘价3300点支撑失而复得;IC2011收盘在6200.2点,下跌0.15%,无力上攻6247点阻力,11月3日低点6121.2支撑明显。

国债期货:TS2012、T2012和TF2012小幅低开;开盘后,TS2012小幅震荡上行,收盘持平;TF2012小幅震荡下行,小幅下跌;T2012震荡上行,小幅上涨;TS2012收盘在100.290元,收盘价和结算价均持平,无力上攻100.330元阻力,100.230元支撑明显;TF2012收盘在99.965元,上涨0.00%(按照收盘价下跌0.03%),未能突破11月3日收盘价99.995元阻力,99.810元支撑明显;T2009收盘在98.440元,上涨0.15%(按照收盘价上涨0.10%),无力上攻98.480元阻力,98.210元支撑失而复得。

黄金期货:AU2012小幅高开,小幅震荡上行,收盘在404.28元/克,上涨0.62%,未能有效突破405.20元/克阻力,11月3日高点402.96元/克支撑明显。

白银期货:AG2012小幅高开,冲高遇阻回落,震荡下行,收盘在5062元/千克,下跌1.11%(按照收盘价下跌1.44%),无力上攻5253元/千克阻力,5000元/千克支撑失而复得。

铜期货:CU2012小幅高开,小幅震荡下行,收盘在51610元/吨,上涨0.16%(按照收盘价下跌0.37%),无力上攻52040元/吨阻力,51530元/吨支撑失而复得。

镍期货:NI2102小幅高开,冲高遇阻回落,偏强震荡,收盘在116320元/吨,上涨0.09%,无力上攻117800元/吨阻力,11月2日低点115500元/吨支撑失而复得。

螺纹钢期货:RB2101小幅高开,震荡上行,收盘在3753元/吨,上涨1.00%(按照收盘价上涨1.21%),未能有效突破3757元/吨阻力,11月3日收盘价3708元/吨支撑明显。

铁矿石期货:I2101小幅高开,冲高遇阻回落,小幅震荡下行,收盘在786.5元/吨,下跌0.63%(按照收盘价下跌0.06%),无力上攻11月3日高点804.5元/吨阻力,781元/吨支撑明显。

焦炭期货:J2101小幅高开,偏强震荡上行,收盘在2339.5元/吨,上涨3.95%,无力上攻2400元/吨阻力,2258元/吨支撑明显,盘中创下2019年1月2日以来新高2288.0元/吨,中线上涨空间打开。

动力煤期货:ZC101小幅高开,小幅偏强震荡,收盘在602.4元/吨,下跌0.07%(按照收盘价上涨0.27%),无力上攻11月3日高点609.2元/吨阻力,11月3日低点598.8元/吨支撑明显。

玻璃期货:FG101小幅高开,冲高遇阻回落,小幅偏强震荡,收盘在1729元/吨,下跌0.86%(按照收盘价上涨0.23%),未能有效突破1750元/吨阻力,11月3日收盘价1725元/吨支撑明显。

原油期货:SC2012跳空高开,偏强震荡上行,收盘在238.2元/桶,上涨3.75%,突破238元/桶阻力,11月3日收盘价229.3元/桶支撑明显。

燃料油期货:FU2101小幅高开,偏强震荡,收盘在1718元/吨,上涨1.42%(按照收盘价上涨1.12%),无力上攻1740元/吨阻力,11月3日收盘价1699元/吨支撑明显。

天然橡胶期货:RU2101小幅高开,冲高遇阻回落,震荡下行,收盘在14845元/吨,下跌2.78%(按照收盘价下跌1.66%),无力上攻15200元/吨阻力,14600元/吨支撑明显,中短线和短线下行压力加大。

甲醇期货:MA101小幅高开,震荡上行,收盘在2065元/吨,上涨0.93%(按照收盘价上涨1.23%),未能有效突破2088元/吨阻力,11月3日收盘价2040元/吨支撑明显。

PTA期货:TA101小幅高开,小幅震荡下行,收盘在3368元/吨,下跌0.36%,未能突破3404元/吨阻力,3352元/吨支撑明显。

苯乙烯期货:EB2101跳空高开,偏强震荡上行,收盘在7276元/吨,上涨4.38%,未能有效突破7300元/吨阻力,7021元/吨支撑明显,盘中创下该合约今年2月5日以来新高7303元/吨,中线上涨空间打开。

聚氯乙烯期货:V2101小幅高开,冲高遇阻回落,小幅震荡下行,收盘在7090元/吨,下跌0.49%(按照收盘价下跌0.28%),无力上攻7300元/吨阻力,7085元/吨支撑失而复得,盘中创下2018年8月24日以来新高7230元/吨。

聚丙烯期货:PP2101小幅高开,冲高遇阻回落,小幅震荡下行,收盘在8024元/吨,下跌0.90%,无力上攻2019年12月3日创下的阶段性高点8199元/吨阻力,也未能有效突破2018年10月10日以来中线反弹阻力8178元/吨,跌破11月3日低点8036元/吨支撑,盘中创下2019年12月4日以来新高8196元/吨。

棕榈油期货:P2101小幅高开,震荡上行,收盘在6406元/吨,上涨2.27%(按照收盘价上涨0.75%),无力上攻9月21日创下的阶段性高点6518元/吨阻力,6314元/吨支撑明显,盘中创下今年9月22日以来反弹新高6474元/吨。

菜籽油期货:OI101小幅高开,偏强震荡上行,收盘在9913元/吨,上涨2.17%(按照收盘价上涨1.79%),突破9900元/吨阻力,11月3日收盘价9739元/吨支撑失而复得,盘中创下2013年2月5日以来新高9923元/吨,中线和中长线上涨空间打开。

豆油期货:Y2101小幅高开,震荡上行,收盘在7400元/吨,上涨1.93%(按照收盘价上涨0.74%),无力上攻9月21日收盘价7446元/吨阻力,7328元/吨支撑明显。

玉米期货:C2101小幅高开,小幅震荡上行,收盘在2547元/吨,下跌0.04%(按照收盘价上涨0.28%),无力上攻2558元/吨阻力,2536元/吨支撑明显。

黄大豆1号期货:A2101平开,小幅震荡上行,收盘在5166元/吨,上涨1.21%(按照收盘价上涨0.82%),未能有效突破11月2日高点5179元/吨阻力,5084元/吨支撑明显,盘中创下该合约上市以来新高5185元/吨,中线和中长线上涨空间打开。

股指期货:

11月4日,股指期货主力合约IF2011、IH2011小幅高开,开盘后,震荡上行,小幅上涨;IC2011小幅低开,小幅震荡下行,小幅下跌;IF2011收盘在4799.2点,上涨0.81%,无力上攻10月19日创下的阶段性高点4843.4点阻力,4801点阻力未能有效突破,4758点支撑失而复得;IH2011收盘在3324.4点,上涨0.70%,未能有效突破3339点阻力,11月3日收盘价3300点支撑失而复得;IC2011收盘在6200.2点,下跌0.15%,无力上攻6247点阻力,11月3日低点6121.2支撑明显。

证监会新闻发言人就蚂蚁集团暂缓上市表示,蚂蚁集团暂缓科创板上市是上交所依法依规做出的决定。避免蚂蚁集团在监管政策环境发生重大变化的情况下仓促上市,是对投资者和市场负责任的做法,体现了敬畏市场、敬畏法治的精神。相信这一决定将有利于资本市场长远发展,有利于增强境内外投资者的信任和信心。

预期,11月5日,股指期货大概率将震荡上涨;IF2011支撑位4786和4756点,阻力位4843和4882点;IH2011支撑位3317和3300点,阻力位3360和3395点;IC2011支撑位6193和6137点,阻力位6300和6387点。

图12020-09-21-2020-11-04股指期货IF2011合约日K线走势图黄金分割线和水平线技术分析

图22020-09-21-2020-11-04股指期货IH2011合约日K线走势图黄金分割线和水平线技术分析

图32020-09-21-2020-11-04股指期货IC2011合约日K线走势图黄金分割线和水平线技术分析

图42014-07-01-2020-11-04股指期货IF当月合约日K线走势图黄金分割线和水平线技术分析

图52015-04-16-2020-11-04股指期货IH当月合约日K线走势图黄金分割线和水平线技术分析

图62018-04-25-2020-11-04股指期货IC当月合约日K线走势图黄金分割线和水平线技术分析

国债期货:

11月4日,国债期货主力合约TS2012、T2012和TF2012小幅低开;开盘后,TS2012小幅震荡上行,收盘持平;TF2012小幅震荡下行,小幅下跌;T2012震荡上行,小幅上涨;TS2012收盘在100.290元,收盘价和结算价均持平,无力上攻100.330元阻力,100.230元支撑明显;TF2012收盘在99.965元,上涨0.00%(按照收盘价下跌0.03%),未能突破11月3日收盘价99.995元阻力,99.810元支撑明显;T2009收盘在98.440元,上涨0.15%(按照收盘价上涨0.10%),无力上攻98.480元阻力,98.210元支撑失而复得。

国债期货震荡攀升多数收涨,10年期主力合约涨0.15%;银行间主要利率债收益率下行约1bp,中短端政金债仍受捧;资金续松隔夜利率再度下行逾40bp跌破1.4%,供给充裕关注今日MLF到期扰动;

财政部:截至10月底,今年累计发行地方债61218亿元,其中,新增债券44945亿元,再融资债券16273亿元。

据外汇交易中心数据,10月境外机构投资者净买入中国债券1202亿元。截至10月末,境外机构持有银行间市场债券3万亿元,较9月末增加544.81亿元。

中国外汇交易中心副总裁崔嵬:今年我国债券收益率比全球债券市场高很多,且人民币在持续升值过程中,从投资的角度看很合算;中国债市的“魅力”体现的是国家的经济实力,未来,境外投资者进入中国金融市场的步伐会越来越快。

预期,11月5日,国债期货大概率将震荡上涨;TS2012支撑位100.23和100.19元,阻力位100.30和100.37元;TF2012支撑位99.95和99.81元,阻力位100.07和100.16元;T2012支撑位98.34和98.19元,阻力位98.55和98.60元。

图72020-09-18-2020-11-042年期国债期货TS2012合约日K线走势图黄金分割线和水平线技术分析

图82020-09-18-2020-11-045年期国债期货TF2012合约日K线走势图黄金分割线和水平线技术分析

图92020-09-18-2020-11-0410年期国债期货T2012合约日K线走势图黄金分割线和水平线技术分析

黄金期货:

11月4日,黄金期货主力合约AU2012小幅高开,小幅震荡上行,收盘在404.28元/克,上涨0.62%,未能有效突破405.20元/克阻力,11月3日高点402.96元/克支撑明显。

周三,COMEX黄金期货E12合约收跌0.4%报1902.8美元/盎司,四个交易日以来首次收跌。美元反弹,施压金价。

纽约尾盘,美元指数涨0.04%报93.442,欧元兑美元涨0.06%报1.1727,英镑兑美元跌0.66%报1.2978,澳元兑美元涨0.19%报0.7178,美元兑日元涨0.02%报104.525,美元兑瑞郎跌0.07%报0.9114,离岸人民币兑美元涨590个基点报6.6214。

预期,11月5日,COMEX黄金期货E12合约大概率将震荡下跌,阻力位1909和1924美元/盎司,支撑位1899和1890美元/盎司。

预期,11月5日,黄金期货主力合约AU2012大概率将震荡下跌,阻力位403.3和405.3元/克,支撑位398.1和394.9元/克。

图102010-01-04-2020-11-05COMEX黄金期货主力合约日K线走势图黄金分割线和水平线技术分析

图112020-09-22-2020-11-05COMEX黄金期货E12合约日K线走势图黄金分割线和水平线技术分析

图122008-07-15-2020-11-05黄金期货主力合约日K线走势图黄金分割线和水平线技术分析

图132020-09-23-2020-11-05黄金期货AU2012合约日K线走势图黄金分割线和水平线技术分析

白银期货[陶金峰1]:

11月4日,白银期货主力合约AG2012小幅高开,冲高遇阻回落,震荡下行,收盘在5062元/千克,下跌1.11%(按照收盘价下跌1.44%),无力上攻5253元/千克阻力,5000元/千克支撑失而复得。

周三,COMEX白银期货E12合约收跌1.5%报23.97美元/盎司。

预期,11月5日,COMEX白银E12合约大概率将震荡下跌,阻力位24.17和24.53美元/盎司,支撑位23.80和23.20美元/盎司。

预期,11月5日,白银期货主力合约AG2012大概率将震荡下跌,阻力位5140和5253元/千克,支撑位5000和4887元/千克。

图142010-01-02-2020-11-05COMEX白银期货主力合约日K线走势图黄金分割线和水平线技术分析

图152020-09-22-2020-11-05COMEX白银期货E12合约日K线走势图黄金分割线和水平线技术分析

图162012-05-10-2020-11-04白银期货主力合约日K线走势图黄金分割线和水平线技术分析

图172020-09-23-2020-11-04白银期货AG2012合约日K线走势图黄金分割线和水平线技术分析

铜期货:

11月4日,铜期货主力合约CU2012小幅高开,小幅震荡下行,收盘在51610元/吨,上涨0.16%(按照收盘价下跌0.37%),无力上攻52040元/吨阻力,51530元/吨支撑失而复得。

预期,11月5日,铜期货主力合约CU2012大概率将偏弱震荡,支撑位51420和51120元/吨,阻力位51790和52040元/吨。

图182020-09-21-2020-11-04铜期货CU2012合约日K线走势图黄金分割线和水平线技术分析

镍期货:

11月4日,镍期货新主力合约NI2102小幅高开,冲高遇阻回落,偏强震荡,收盘在116320元/吨,上涨0.09%,无力上攻117800元/吨阻力,11月2日低点115500元/吨支撑失而复得。

中国有色金属工业协会镍分会常务副秘书长徐爱东:今年以来,虽然有疫情影响,镍依旧是较为热门的品种,供需端的变动令镍行情活跃;未来几年,镍的基本面有供需两旺特点。

预期,11月5日,镍期货新主力合约NI2102大概率将偏弱震荡,支撑位116100和114700元/吨,阻力位117800和119500元/吨。

图192020-09-21-2020-11-04镍期货NI2102合约日K线走势图黄金分割线和水平线技术分析

螺纹钢期货:

11月4日,螺纹钢期货主力合约RB2101小幅高开,震荡上行,收盘在3753元/吨,上涨1.00%(按照收盘价上涨1.21%),未能有效突破3757元/吨阻力,11月3日收盘价3708元/吨支撑明显。

预期,11月5日,螺纹钢期货主力合约RB2101大概率将震荡上涨,支撑位3753和3741元/吨,阻力位3778和3790元/吨。

![]()

图202020-08-28-2020-11-04螺纹钢期货RB2101合约日K线走势图黄金分割线和水平线技术分析

铁矿石期货:

11月4日,铁矿石期货主力合约I2101小幅高开,冲高遇阻回落,小幅震荡下行,收盘在786.5元/吨,下跌0.63%(按照收盘价下跌0.06%),无力上攻11月3日高点804.5元/吨阻力,781元/吨支撑明显。

预期,11月5日,铁矿石期货主力合约I2101大概率将偏强震荡,蓄势震荡上行,支撑位786和780元/吨,阻力位795和805/吨。

图212020-09-21-2020-11-04铁矿石期货I2101合约日K线走势图黄金分割线和水平线技术分析

焦炭期货:

11月4日,焦炭期货主力合约J2101小幅高开,偏强震荡上行,收盘在2339.5元/吨,上涨3.95%,无力上攻2400元/吨阻力,2258元/吨支撑明显,盘中创下2019年1月2日以来新高2288.0元/吨,中线上涨空间打开。

截至11月4日,焦炭期货主力合约J2101的5日、10日、20日、40日、60日和120日均线呈现明显多头排列,短线、中短线、中线上涨趋势明显。

预期,11月5日,焦炭期货主力合约J2101大概率将震荡上涨,支撑位2320和2300元/吨,阻力位2360和2388/吨。

图222018-05-02-2020-11-04焦炭期货J2101合约日K线走势图黄金分割线和水平线技术分析

动力煤期货:

11月4日,动力煤期货主力合约ZC101小幅高开,小幅偏强震荡,收盘在602.4元/吨,下跌0.07%(按照收盘价上涨0.27%),无力上攻11月3日高点609.2元/吨阻力,11月3日低点598.8元/吨支撑明显。

预期,11月5日,动力煤期货主力合约ZC101大概率将震荡下跌,支撑位595和591元/吨,阻力位605和609元/吨。

图232020-09-21-2020-11-04动力煤期货ZC101合约日K线走势图黄金分割线和水平线技术分析

玻璃期货:

11月4日,玻璃期货主力合约FG101小幅高开,冲高遇阻回落,小幅偏强震荡,收盘在1729元/吨,下跌0.86%(按照收盘价上涨0.23%),未能有效突破1750元/吨阻力,11月3日收盘价1725元/吨支撑明显。

预期,11月5日,玻璃期货主力合约FG101大概率将偏弱震荡,支撑位1722和1708元/吨,阻力位1736和1750元/吨。

图242020-09-21-2020-11-04玻璃期货FG101合约日K线走势图黄金分割线和水平线技术分析

原油期货:

11月4日,国内原油期货主力合约SC2012跳空高开,偏强震荡上行,收盘在238.2元/桶,上涨3.75%,突破238元/桶阻力,11月3日收盘价229.3元/桶支撑明显。

周三(11月4日),国际油价集体上涨,NYMEX原油期货涨3.93%报39.14美元/桶,连涨三日,创两周新高;布油涨3.75%报41.2美元/桶。美国上周原油库存减少800万桶,令油价得到支撑。

美国至10月30日当周EIA原油库存-799.8万桶,预期+89万桶,前值+432万桶。

EIA报告:上周美国国内原油产量减少60万桶至1050万桶/日;美国上周原油出口减少119.5万桶/日至226.5万桶/日。

预期,11月5日,原油期货主力合约SC2012大概率将偏强震荡,蓄势震荡上涨,支撑位235和230元/桶,阻力位240和244元/桶。

图252020-03-09-2020-11-05NYMEXWTI原油期货12合约日K线走势图黄金分割线和水平线技术分析

图262020-03-10-2020-11-04ICE布伦特原油期货1合约日K线走势图黄金分割线和水平线技术分析

图272020-09-16-2020-11-05原油期货SC2012合约日K线走势图黄金分割线和水平线技术分析

燃料油期货:

11月4日,燃料油期货主力合约FU2101小幅高开,偏强震荡,收盘在1718元/吨,上涨1.42%(按照收盘价上涨1.12%),无力上攻1740元/吨阻力,11月3日收盘价1699元/吨支撑明显。

预期,11月5日,燃料油期货主力合约FU2101大概率将偏弱震荡,支撑位1699和1685元/吨,阻力位1740和1754元/吨。

图282020-03-09-2020-11-04燃料油期货FU2101合约日K线走势图黄金分割线和水平线技术分析

天然橡胶期货:

11月4日,天然橡胶期货主力合约RU2101小幅高开,冲高遇阻回落,震荡下行,收盘在14845元/吨,下跌2.78%(按照收盘价下跌1.66%),无力上攻15200元/吨阻力,14600元/吨支撑明显,中短线和短线下行压力加大。

乘联会:10月一至五周的乘用车日均零售是5.7万辆,同比增长10%。

预期,11月5日,天然橡胶期货主力合约RU2101大概率将震荡上涨,支撑位14800和14600元/吨,阻力位15200和15500元/吨。

图292020-09-25-2020-11-04天然橡胶期货RU2101合约日K线走势图黄金分割线和水平线技术分析

甲醇期货:

11月4日,甲醇期货主力合约MA101小幅高开,震荡上行,收盘在2065元/吨,上涨0.93%(按照收盘价上涨1.23%),未能有效突破2088元/吨阻力,11月3日收盘价2040元/吨支撑明显。

预期,11月5日,甲醇期货主力合约MA101大概率将震荡下跌,支撑位2044和2022元/吨,阻力位2083和2088元/吨。

![]()

图302020-09-21-2020-11-04甲醇期货MA101合约日K线走势图黄金分割线和水平线技术分析

PTA期货:

11月4日,PTA期货主力合约TA101小幅高开,小幅震荡下行,收盘在3368元/吨,下跌0.36%,未能突破3404元/吨阻力,3352元/吨支撑明显。

预期,11月5日,PTA期货主力合约TA101大概率将震荡下跌,支撑位3350和3318元/吨,阻力位3383和3404元/吨。

![]()

图312020-09-21-2020-11-04PTA期货TA101合约日K线走势图黄金分割线和水平线技术分析

苯乙烯期货:

11月4日,苯乙烯期货主力合约EB2101跳空高开,偏强震荡上行,收盘在7276元/吨,上涨4.38%,未能有效突破7300元/吨阻力,7021元/吨支撑明显,盘中创下该合约今年2月5日以来新高7303元/吨,中线上涨空间打开。

截至11月4日,苯乙烯期货主力合约EB2101的5日、10日、20日、40日、60日均线呈现多头排列,短线、中短线和中线上涨趋势明显。

预期,11月5日,苯乙烯期货主力合约EB2101大概率将偏强震荡,蓄势震荡上涨,支撑位7160和7083元/吨,阻力位7303和7400元/吨。

![]()

图322020-02-05-2020-11-04苯乙烯期货EB2101合约日K线走势图黄金分割线和水平线技术分析

图332019-09-26-2020-11-04苯乙烯期货主力连续合约日K线走势图黄金分割线和水平线技术分析

聚氯乙烯期货:

11月4日,聚氯乙烯期货主力合约V2101小幅高开,冲高遇阻回落,小幅震荡下行,收盘在7090元/吨,下跌0.49%(按照收盘价下跌0.28%),无力上攻7300元/吨阻力,7085元/吨支撑失而复得,盘中创下2018年8月24日以来新高7230元/吨。

截至11月4日,聚氯乙烯期货主力合约V2101的5日、10日、20日、40日、60日、120日均线呈现多头排列,短线、中短线和中线上涨趋势明显。

预期,11月5日,聚氯乙烯期货主力合约V2101大概率将震荡下跌,支撑位7030和7006元/吨,阻力位7150和7230元/吨。

![]()

图342018-05-02-2020-11-04聚氯乙烯期货V2101合约日K线走势图黄金分割线和水平线技术分析

聚丙烯期货:

11月4日,聚丙烯期货主力合约PP2101小幅高开,冲高遇阻回落,小幅震荡下行,收盘在8024元/吨,下跌0.90%,无力上攻2019年12月3日创下的阶段性高点8199元/吨阻力,也未能有效突破2018年10月10日以来中线反弹阻力8178元/吨,跌破11月3日低点8036元/吨支撑,盘中创下2019年12月4日以来新高8196元/吨;PP2101短线冲高回落,8199元/吨关键阻力未能有效突破,短线回调压力有所增大。

预期,11月5日,聚丙烯期货主力合约PP2101大概率将震荡下跌,支撑位7872和7858元/吨,阻力位8072和8092元/吨。

![]()

图352020-08-25-2020-11-04聚丙烯期货PP2101合约日K线走势图黄金分割线和水平线技术分析

棕榈油期货:

11月4日,棕榈油期货主力合约P2101小幅高开,震荡上行,收盘在6406元/吨,上涨2.27%(按照收盘价上涨0.75%),无力上攻9月21日创下的阶段性高点6518元/吨阻力,6314元/吨支撑明显,盘中创下今年9月22日以来反弹新高6474元/吨。

预期,11月5日,棕榈油期货主力合约P2101大概率将震荡下跌,支撑位6294和6250元/吨,阻力位6474和6518元/吨,。

图362020-09-18-2020-11-04棕榈油期货P2101合约日K线走势图黄金分割线和水平线技术分析

菜籽油期货:

11月4日,菜籽油期货主力合约OI101小幅高开,偏强震荡上行,收盘在9913元/吨,上涨2.17%(按照收盘价上涨1.79%),突破9900元/吨阻力,11月3日收盘价9739元/吨支撑失而复得,盘中创下2013年2月5日以来新高9923元/吨,中线和中长线上涨空间打开。

截至11月4日,菜籽油期货主力合约OI101日、10日、20日、40日、60日、120日均线呈现多头排列,短线、中短线和中线上涨趋势明显。

预期,11月5日,菜籽油期货主力合约OI101大概率将偏弱震荡,支撑位9800和9739元/吨,阻力位9960和10000元/吨。

图372009-10-09-2020-11-04菜籽油期货OI101合约日K线走势图黄金分割线和水平线技术分析

豆油期货:

11月4日,豆油期货主力合约Y2101小幅高开,震荡上行,收盘在7400元/吨,上涨1.93%(按照收盘价上涨0.74%),无力上攻9月21日收盘价7446元/吨阻力,7328元/吨支撑明显。

截至11月4日,豆油期货主力合约Y21015日、10日、20日、40日、60日均线呈现多头排列,短线、中短线和中线上涨趋势明显。

预期,11月5日,豆油期货主力合约Y2101大概率将震荡下跌,支撑位7256和7186元/吨,阻力位7434和7472元/吨,。

图382020-09-16-2020-11-04豆油期货Y2101合约日K线走势图黄金分割线和水平线技术分析

玉米期货:

11月4日,玉米期货主力合约C2101小幅高开,小幅震荡上行,收盘在2547元/吨,下跌0.04%(按照收盘价上涨0.28%),无力上攻2558元/吨阻力,2536元/吨支撑明显。

预期,11月5日,玉米期货主力合约C2101大概率将震荡上涨,支撑位2536和2514元/吨,阻力位2558和2572元/吨,。

图392020-09-21-2020-11-04玉米期货C2101合约日K线走势图黄金分割线和水平线技术分析

黄大豆1号期货:

11月4日,黄大豆1号期货主力合约A2101平开,小幅震荡上行,收盘在5166元/吨,上涨1.21%(按照收盘价上涨0.82%),未能有效突破11月2日高点5179元/吨阻力,5084元/吨支撑明显,盘中创下该合约上市以来新高5185元/吨,中线和中长线上涨空间打开。

截至11月4日,黄大豆1号期货主力合约A2101的5日、10日、20日、40日、60日和120日均线呈现明显多头排列,短线、中短线、中线、中长线上涨趋势明显。

乐观预期,今年11月底前,A2101合约大概率将上攻5246元/吨中长线重要阻力,突破概率较大,最快将在11月上旬上攻乃至突破5246元/吨中长线重要阻力。

预期,11月5日,黄大豆1号期货主力合约A2101大概率将偏强震荡,蓄势震荡上涨,支撑位5124和5088元/吨,阻力位5200和5246元/吨。

图402020-09-18-2020-11-04黄大豆1号期货A2101合约日K线走势图黄金分割线和水平线技术分析

图412002-03-15-2020-11-04黄大豆1号期货主力连续合约日K线走势图黄金分割线和水平线技术分析

声明

本内容的观点和信息仅供风险承受能力合适的投资者参考。本内容难以设置访问权限,若给您造成不便,敬请谅解。若您并非风险承受能力合适的投资者,请勿阅读、订阅或接收任何相关信息。本内容不构成具体业务或产品的推介,亦不应被视为相应金融衍生品的投资建议。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险,不应凭借本内容进行具体操作。

本公司具有中国证监会核准的期货投资咨询业务资格

分析师声明

作者具有中国期货业协会授予的期货投资咨询执业资格或相当的专业胜任能力,保证报告所采用的数据均来自合规渠道,分析逻辑基于作者的职业理解,本报告清晰准确地反映了作者的研究观点,力求独立、客观和公正,结论不受任何第三方的授意或影响,特此声明。

免责声明

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。本报告的观点和信息仅供国泰君安期货的专业投资者参考。若您并非国泰君安期货客户中的专业投资者,请勿阅读、订阅或接收任何相关信息。本报告不构成具体业务或产品的推介,亦不应被视为相应金融衍生品的投资建议。请您根据自身的风险承受能力自行作出投资决定并自主承担投资风险,不应凭借本报告进行具体操作。

本报告的信息来源于已公开的资料,本公司对该等信息的准确性、完整性或可靠性不作任何保证。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的期货标的的价格可升可跌,过往表现不应作为日后的表现依据。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

本报告中所指的研究服务可能不适合个别客户,不构成客户私人咨询建议。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司、本公司员工或者关联机构不承诺投资者一定获利,不与投资者分享投资收益,也不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。

市场有风险,投资需谨慎。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为“国泰君安期货金融衍生品研究所”,且不得对本报告进行有悖原意的引用、删节和修改。

[陶金峰1]

2020-11-05