卫光生物3月5日晚间披露了沪深两市血液制品行业首份年报。数据显示,卫光生物2019年实现营业收入8.21亿元,同比增长19.41%;实现归母净利润1.71亿元,同比增长9.39%。从四季度单季来看,公司实现营收、归母净利润2.87亿元和0.62亿元,同比分别增长30.99%以及27.54%,增速相较前三季度有所加快。

营业成本上升拉低毛利率水平

卫光生物于2017年登陆A股资本市场。上市以来,卫光生物的营收从2017年6.23亿元上升至2019年8.21亿元,复合增速为14.80%。同期,公司的归母净利润从1.55亿元上升至1.71亿元,年均复合增速为5.03%。

由此可见,卫光生物2017-2019年期间利润增速明显慢于营收增速。

图1:2017-2019年卫光生物营收、归母净利润及其增速

新华财经和面包财经研究员梳理公司历年财报信息发现,营业成本上升是拖累卫光生物利润增长的主要原因之一。

营业成本主要由直接材料、直接人工以及制造费用这三项构成。2019年,这三项成本同比分别增长22.65%、21.25%以及22.04%,均明显快于同期的营收增速。

历史数据显示,卫光生物2017-2019年的营收增速分别为10.11%、10.36%以及19.41%,但同期的营业成本增速分别达到了16.56%、19.34%以及22.16%。这就使得卫光生物的毛利率持续下降,由2017年44.31%降至2019年38.39%,并进一步拖累公司的净利率水平。

对比2019年前三季度沪深两市其他主要血液制品公司的毛利率,卫光生物明显较低。

图2:2019年前三季度沪深两市主要血液制品公司毛利率

行业集中度高 国内前四企业采浆量超过五成

由于血液制品涉及公众安全,因此在企业的准入、扩产等方面受到较为严格的监管。基于此,行业内龙头企业经常选择兼并收购的方式扩大市场份额,这也使得血液制品行业呈现集中度相对较高的特征。

卫光生物年报信息显示,目前全球血液制品企业数量不足20家(不含中国),前五家的市场份额占据约85%,年采浆能力均超过5000吨。

中国市场上,国家自2001年起未再批准设立新的血液制品生产企业,目前拥有生产资质的血液制品企业约28家。其中,天坛生物、上海莱士、华兰生物以及泰邦生物的市场份额较为领先。

根据国信证券研报整理的数据,天坛生物、上海莱士、泰邦生物以及华兰生物2018年的采浆量分别约为1568吨、1180吨、1400吨以及1000吨。即使不考虑这四家企业2019年采浆量的增长,其2018年合计采浆量已经超过2019年全国采浆量约9200吨的五成。

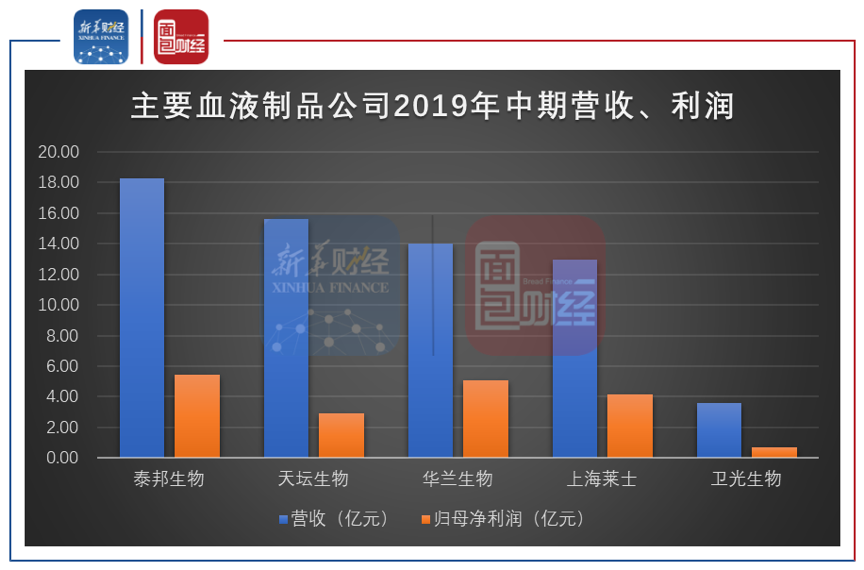

此外,从上述四家龙头血液制品公司披露的2019年中期业绩来看,其各自的半年度营收均超过10亿元,归母净利润也接近或者超过3亿元。

图3:主要血液制品公司2019年中期营收、利润

相对行业内龙头企业,卫光生物的营收、利润规模均相对偏小。

血液制品公司业绩前瞻

除了卫光生物,2020年截至3月6日,沪深两市主要血液制品上市公司中还有包括华兰生物、上海莱士、博雅生物在内的三家企业已披露2019年业绩快报。

图4:部分血液制品公司2019年业绩快报数据

数据显示,华兰生物在2019实现的营业收入最多,达到37亿元,同比增长15.02%;实现归母净利润12.83亿元,同比增长12.63%。

博雅生物在2019年实现营收29.07亿元,同比增长18.61%,但同期只实现归母净利润4.25亿元,同比下滑9.45%。如果单看血液制品业务,博雅生物2019年分别实现营收、归母净利润10.33亿元和2.82亿元,分别为增长14.32%以及下降13.96%。公司表示,利润下滑主要与研发费用、销售费用等期间费用同比增幅较大有关。

另一家血液制品企业上海莱士虽然2019年录得较快的营收增长,但这与其2018年基数较低有关。

除了披露业绩快报的上述企业,天坛生物、双林生物也披露了2019年业绩预告。其中,天坛生物预计2019年将实现归母净利润6.14亿元,同比增长约21%。双林生物则预计2019年实现归母净利润约1.52亿元至1.76亿元,同比增长90%-120%。

可以看到,多数血液制品上市公司的营收和利润均维持增长态势,行业整体趋势继续向好。

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。新华财经是新华社承建的国家金融信息平台。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。