值得买(300785.SZ)日前公布了上市以来首份年报。

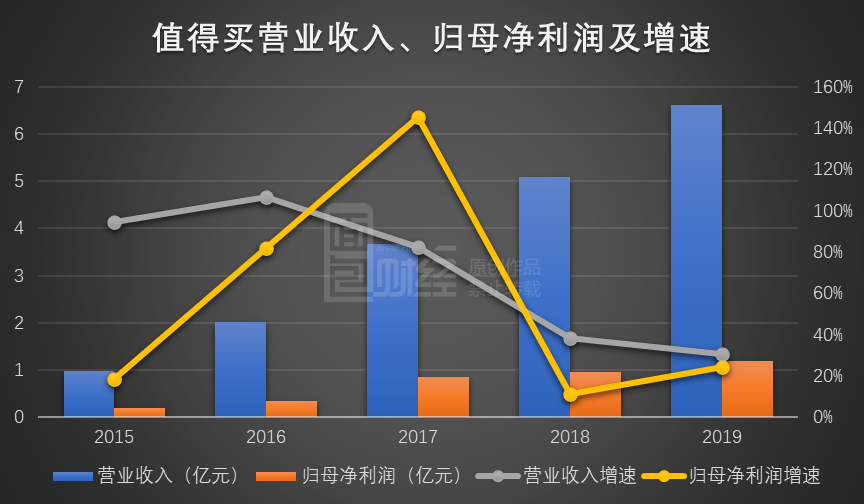

2019年年报显示,值得买实现营业收入6.62亿元,同比增长30.43%;归母净利润1.19亿元,同比增长24.35%。

报告期内,公司营业收入增速再度放缓,其主要原因在于信息推广服务收入的增长速度减慢。近几年来,随着基数的不断扩大,值得买用户层面以及GMV似乎也将面临增长瓶颈,增长速度趋缓。

另一方面,在营收增速放缓,毛利率下滑以及研发投入加大的情况下,公司归母净利润增长提速超过13个百分点,主要原因在于销售费用的控制。

营业收入同比增长30.43%,增速放缓

值得买成立于2011年,主营业务是运营消费内容平台什么值得买网站及相应的移动端。

财报显示,2019年,值得买实现营业收入6.62亿元,同比增长30.43%;归母净利润1.19亿元,同比增长24.35%。相较于2018年,公司营业收入增速降低了7.88个百分点,归母净利润增速提高了13.36个百分点。

回顾往年数据发现,值得买的营收增速在持续放缓。2016年至2019年,公司营业收入增速分别是106.74%、82.44%、38.31%和30.43%。

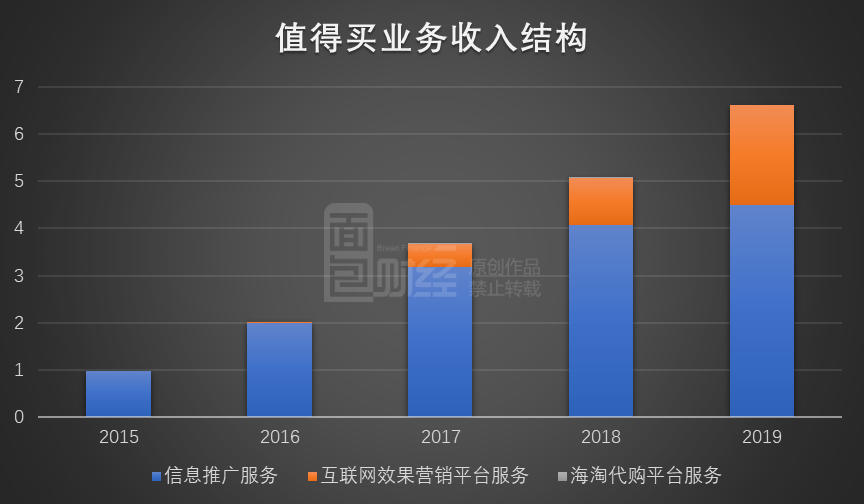

根据资料,值得买的业务模式主要分为信息推广服务和互联网效果营销平台服务。

2019年,公司信息推广服务实现收入4.49亿元,同比增长10.21%,占营业收入的比例为67.79%;互联网效果营销平台服务实现收入2.13亿元,同比增长113.22%,占营业收入的比例为32.11%。

从值得买历年的主营业务结构来看,公司营业收入增速放缓与信息推广服务有关。

自2016年星罗广告联盟LinkStars上线后,公司互联网效果营销平台服务收入快速增长,比重不断提高。相较之下,信息推广服务虽然目前仍是公司主要营收来源,但增长速度近年来逐步减缓,收入占比持续降低。

值得买的信息推广服务收入分为电商导购佣金收入和广告展示收入两部分,其中电商导购佣金收入是指通过展示电商、品牌商等相关信息内容,将用户导流至电商、品牌商官网,根据用户交易金额抽取一定比例的佣金。

信息推广服务收入增长放缓或许与当前电商行业普遍面临流量瓶颈有一定关系。

月活用户增至2950万,传统电商增长趋缓

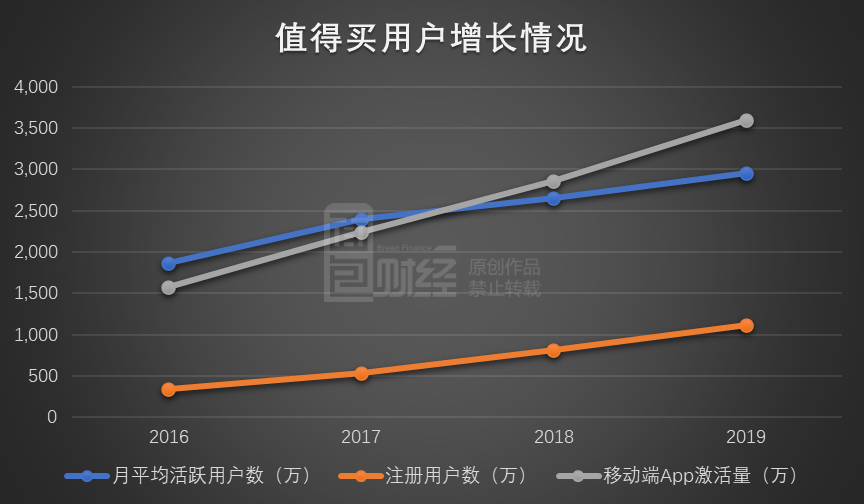

报告期内,值得买的用户层面实现较为稳健的增长,为公司获取流量提供良好基础。

2016年末至2019年末,公司的月平均活跃用户数由1862.17万增长至2951.28万,注册用户数由338.95万增长至1115.83万,移动客户端App激活量由1580.03万增长至3601.05万。

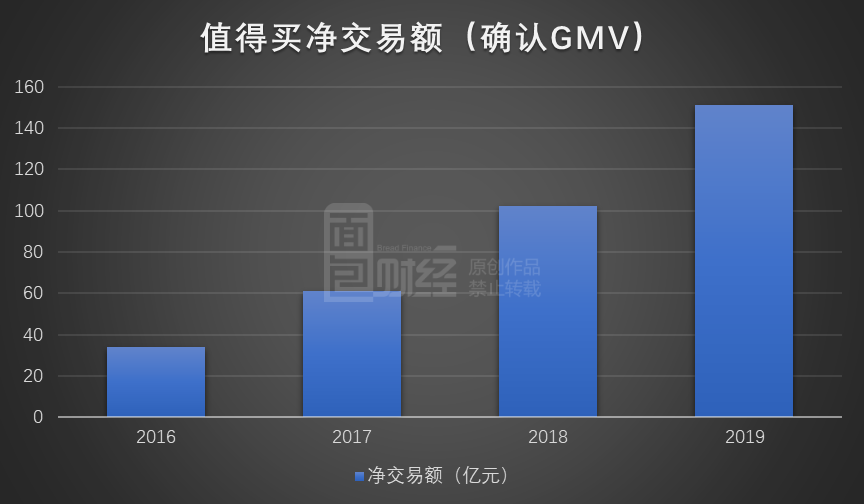

在商业化的变现上,值得买的GMV也在保持增长。

2019年,公司旗下什么值得买及相应的移动端导向电商及品牌商的净交易额(确认GMV)达到151.07亿元,同比增长47.92%,与之对应的订单量为9299.27万,同比增长53.77%。

但需要注意的是,近几年来,随着基数的不断扩大,值得买用户层面以及净交易额似乎也将面临增长瓶颈,增长速度趋缓。

数据显示,2017年至2019年,公司月平均活跃用户数增速分别为28.99%、10.51%和11.18%;注册用户数增速分别为57.69%、53.19%和36.28%;移动客户端App激活量增速分别为42.05%、27.64%和25.70%;净交易额增速分别为79.59%、66.53%和47.92%。

目前,能够对用户的消费行为产生影响的优质内容正在成为消费行业及电商行业新的增长驱动力。而相较于图文等传统消费内容的形式,短视频、直播等具有更强带货属性的新形态开始引领时代的消费潮流。

券商研究显示,中国电商直播市场成交规模由2017年的190亿元激增至4338亿元,年复合增长率高达377.82%。

火热的直播带货无疑会对原属于值得买的用户流量产生影响,传统电商导购正面临冲击。值得买在年报中表示,在2020年将探索通过专业团队、外部机构及用户持续创作短视频、直播类内容,打造高质量视频、直播平台。此外,还将通过下属子公司星罗创想对接外部短视频、直播等相关媒体和达人资源,提升外部渠道的内容变现效率。

信息推广服务成本增速超过营收,公司毛利率下滑

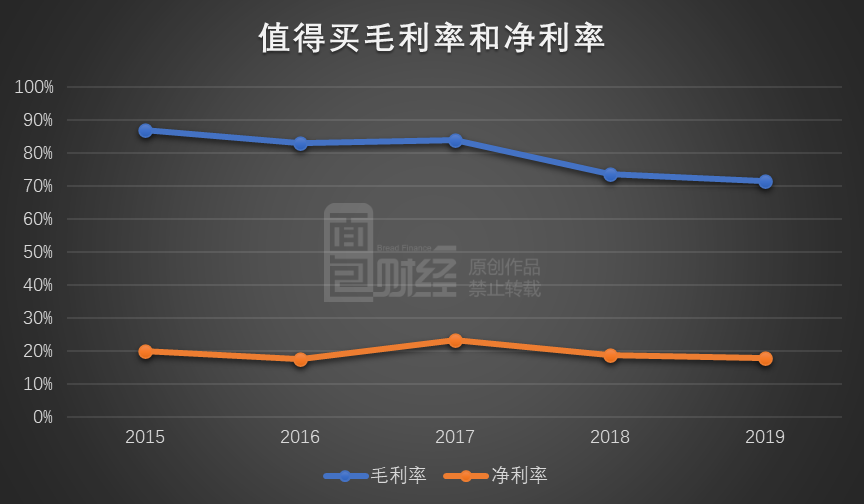

公司盈利能力指标显示,近两年来,值得买的毛利率和净利率有所下滑。

2019年,值得买的毛利率为71.57%,净利率为17.98%,相较2018年分别下降2.11个百分点和0.88个百分点。

分析发现,值得买的毛利率下滑主要跟信息推广服务的盈利能力下降有关。

2019年,公司信息推广服务营业收入同比增长10.21%,营业成本同比增长23.20%。成本增速超过收入增速,该业务的毛利率下降3.07个百分点。

根据年报,信息推广服务的营业成本主要包括职工薪酬、 IT资源使用费、技术服务费、软件使用费及活动成本等。

销售费用率下降,利润增长提速

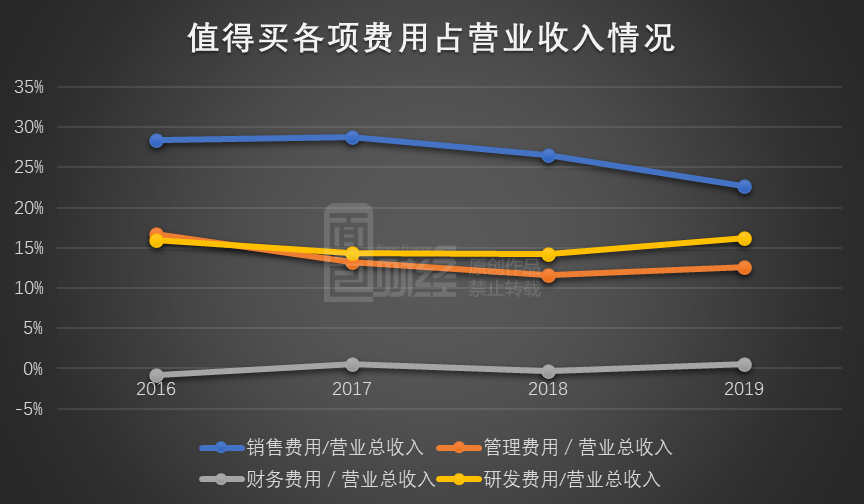

2019年,公司研发投入共计1.07亿元,较2018年增长48.88%;研发投入占营业收入的比例为16.24%,较2018年提高了2.02个百分点。

在营收增速放缓,毛利率下滑以及研发投入加大的情况下,值得买的归母净利润增长反而提速13.36个百分点,主要原因在于销售费用的控制。

报告期内,值得买的销售费用为1.5亿元,占营业收入的比例为22.73%,同比下降3.81个百分点;管理费用为8385.98万元,占营业收入的比例为12.67%,同比上升1.08个百分点;财务费用为404.13万元,占营业收入的比例为0.61%,同比上升0.92个百分点。

受疫情影响,2020年一季度净利润增长0%至5%

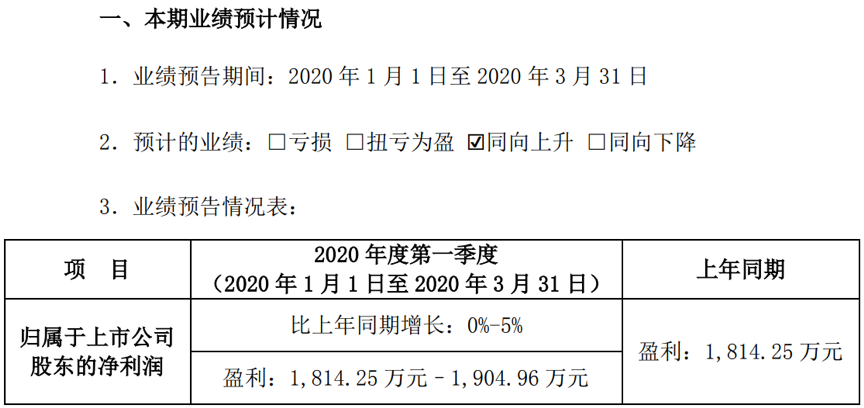

值得买此前披露了2020年一季度业绩预告。公司预计实现归母净利润1814.25万元至1904.96万元,同比增长0%至5%。

对于一季度业绩变动原因,值得买表示,受新冠肺炎疫情影响,部分商家和快递企业的正常生产经营活动在一段时间内无法有效开展,由此导致公司电商导购佣金收入受到一定程度影响;同时,公司加大了市场投放力度,销售费用有所增加。

另外,公司预计非经常性损益对净利润的影响金额为400万元至500万元,主要为收到政府补贴及公司进行现金管理获得的收益。(WGX)

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。