8月19日晚间,上海银行发布了2021年中报,盈利能力提升的同时资产质量稳中有升。

2021上半年,该行继续加大服务实体经济支持力度,并推进结构调整和业务转型,在夯实资产质量和增强风险抵补能力的同时,实现新一轮三年发展规划的良好开局。

上半年,上海银行坚持“精品银行”战略,回归主业经营,加快信贷投放,以数字化转型为主线,聚焦关键领域,持续推进各项业务发展和结构调整。

财报显示,该行的存款、贷款增量等指标达到近三年同期最好水平,同时资产质量保持良好,流动性风险指标保持高位。

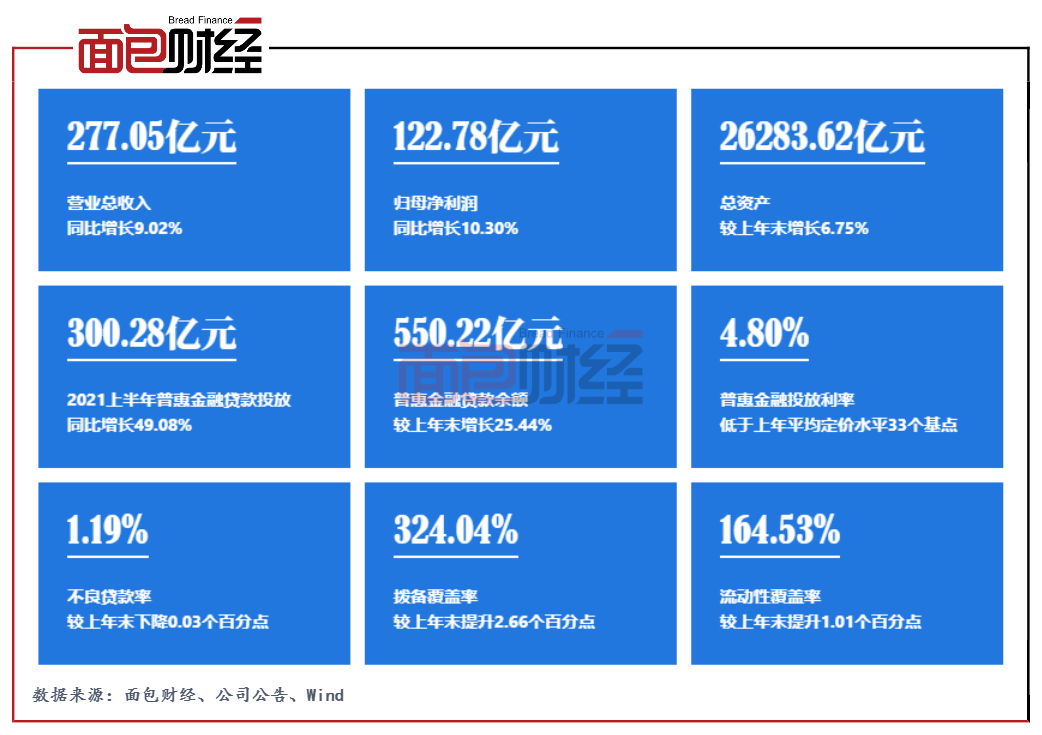

2021年上半年,上海银行普惠金融贷款投放金额300.28亿元,同比增长49.08%,平均投放利率为4.80%,低于上年平均定价水平33个基点;普惠金融贷款余额550.22亿元,较上年末增长25.44%。

盈利指标改善,非息收入助推业绩增长

2021年是上海银行新一轮三年发展规划(2021-2023年)实施首年,在新一轮三年发展规划引领下,上海银行经营业绩稳健上升,主要盈利指标明显改善。

报告期内,上海银行每股收益出现明显提升。2021年中报显示,该行基本每股收益0.86元,同比增长10.26%。

数据显示,2021年上半年,上海银行实现营业收入277.05亿元,同比增长9.02%;实现归属于母公司股东的净利润122.78亿元,同比增长10.30%。

从营收结构来看,该行非息收入占比回升,盈利结构改善明显。

2021年上半年,上海银行非利息净收入85.66亿元,营收占比为30.92%,较上年同期提升0.43个百分点,较上年末相比提升2.64个百分点。其中,该行手续费收入增长较快。数据显示,报告期内该行实现代理手续费收入25.85亿元,同比增长12.27亿元,增幅90.37%。

ROE回升,资产结构持续优化

受益于资产结构的改善,该行的ROE指标同比明显改善。数据显示,报告期内该行年化归属于母公司普通股股东的加权平均净资产收益率(ROE)为13.93%,同比提高0.24个百分点。

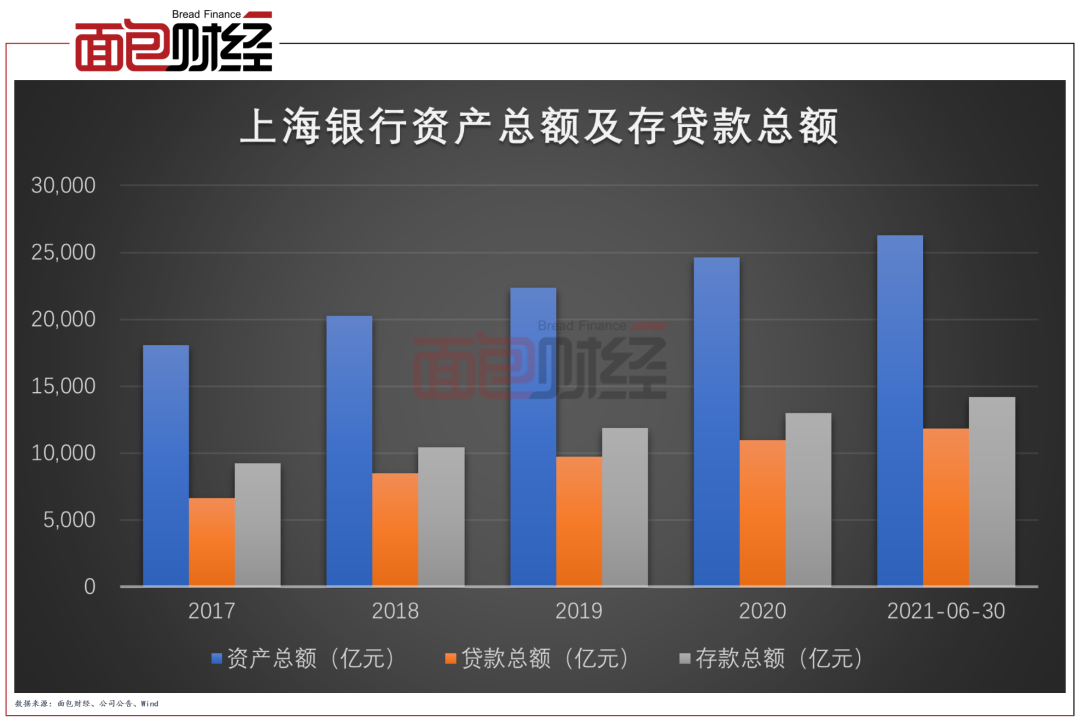

截至2021年6月末,上海银行资产总额达2.63万亿元,较上年末增长6.75%。其中贷款规模的增加是导致资产规模增长的主要原因。报告期末,客户贷款和垫款总额11,852.60亿元,较上年末增长7.94%。

存款规模稳步增长。截至2021年6月末,该行存款总额14196.09亿元,较上年末增加1224.34亿元,增幅为9.44%。半年报显示,报告期内上海银行多措并举带动存款稳步增长,主要的措施包括:聚焦核心存款,强化产品驱动、客户经营和综合金融服务等。

资产规模增长的同时,上海银行的资产结构继续优化,存贷款占比进一步提升。

截至2021年6月末,该行客户贷款和垫款总额占资产总额比重为45.09%,较上年末提高0.49个百分点。存款总额占负债总额比重为58.38%,较上年末提高1.27个百分点。

升级六大金融体系,对接五个新城建设,加大实体经济支持力度

在资产规模上升的同时,以及新一轮三年发展规划的引导下,该行继续深耕以上海为主的长三角、粤港澳、京津冀等重点区域,升级普惠金融、供应链金融、科创金融、民生金融、绿色金融、跨境金融“六大金融”服务体系。另外,该行提升数字化服务能力,并加大服务实体经济力度。

在普惠金融方面,信贷投放金额显著上升,投放利率明显下降。财报显示,上海银行2021年上半年的贷款投放金额达300.28亿元,同口径同比增长49.08%;平均投放利率为4.80%,低于上年同口径平均定价水平33个基点。

截至2021年6月末,该行普惠金融贷款客户68537户,同口径较上年末增长12.92%;普惠金融贷款余额550.22亿元,同口径较上年末增长25.44%。

供应链金融方面,上海银行持续丰富“上行e链”、“上行资产池”等产品的功能。报告期内,供应链金融投放金额311.70亿元,同口径同比增长39.28%。截至2021年6月末,该行累计服务企业7260户,较上年末增长44.94%,其中,线上供应链累计服务客户5914户,较上年末增长43.75%;供应链金融信贷支持余额513.70亿元,较上年末增长10.95%,其中线上供应链信贷支持余额211.34亿元,较上年末增长49.86%。

科技金融方面,2020上半年该行为科技型企业投放贷款458.28亿元,同比增长58.44%。截至6月末,科技型企业贷款客户1681户,较上年末增长16.82%;科技型企业贷款余额643.79亿元,较上年末增长23.39%。

在区域经济发展上,上海银行聚焦医疗、教育、城市更新等重点民生领域,2021上半年,投放民生金融贷款430.53亿元,同比增长96.36%。截至6月末,民生金融贷款余额992.77亿元,较上年末增长51.52%。

此外,上海银行主动对接上海“五个新城”建设规划,在业内率先发布“1+3+5”的行动方案,围绕产业、交通、环境、公共服务与新基建等重点,以一体化专业服务+三类资源保障+五项特色服务,助力上海“五个新城”建设。截至2021年6月末,该行累计为五个新城区域内相关企业提供投融资总额73.17亿元。

提升零售金融服务能力,加快数字化转型

2021年上半年,上海银行加速数字化、智能化赋能零售金融服务能力,并从养老金融、财富管理、消费金融和基础零售四个重点方向实现突破。

财报显示,截至2021年6月末,该行零售客户达1882.40万户,较上年末增长3.67%;管理零售客户综合资产(AUM)8427.45亿元,较上年末增长12.50%。个人存款余额3504.46亿元,较上年末增长9.79%;个人贷款和垫款余额3644.83亿元,较上年末增长4.78%。

报告期内,上海银行的零售业务实现营收72.70亿元,占总营收的26.24%;实现利润总额32.77亿元,同比增长184.95%,占利润总额的24.21%,同比提升14.83个百分点。

2021上半年,该行加速推动财富管理业务领域数字化、智能化转型,优化线上渠道的同时,不断扩大财富管理普惠覆盖面,以基金为试点,持续优化资产配置。上半年,该行实现财富管理中间业务收入7.61亿元,同比增长36.30%;理财产品存续规模4151.68亿元,较上年末增长329.49亿元,增幅8.62%,产品规模持续位列城商行首位;上半年为客户实现收益65.14亿元,同比增长12.48%。

养老金融方面,该行加大数字化、线上化等金融科技手段运用,持续提升品牌影响力。截至2021年6月末,养老金客户159.84万户,始终保持上海地区养老金客户第一;养老金新获取客户数同比增长7962户,增幅为25.60%;养老金客户资产3850.25亿元,较上年末增长10.86%。

受疫情风险等持续性影响,叠加行业外部风险的传导输入,该行消费金融贷款规模有所下降,截至2021年末其余额为1386.33亿元。但上海银行加强了智能催收建设,提升催收效率,强化回收管理,遏制存量客群共债风险增长。报告期末,该行个人贷款和垫款不良率1.11%,较上年末下降0.01个百分点;自2020年下半年以来,个人消费贷款不良新增呈逐月下降趋势,不良上升趋势得到有效抑制。

除此之外,上海银行不断推进数字化转型,将业务与科技融合。截至2021年6月末,上海银行个人线上客户4105.57万户,较上年末增长5.65%;上半年互联网业务交易金额3.98万亿元,同比增长56.39%,互联网支付交易笔数同比增长41.99%,交易金额同比增长48.27%。

资产质量稳中有升,200亿可转债补充资本金

2021年上半年,受益于聚焦关键风险领域,遏制新增风险暴露并加大不良化解处置力度,上海银行的资产质量稳中有升。截至2021年6月末,上海银行不良贷款率为1.19%,较上年末及一季度末分别下降0.03个百分点和0.02个百分点。

与此同时,该行加大贷款减值准备计提力度,拨备覆盖率小幅提升并维持高位。数据显示,报告期内上海银行的拨备覆盖率为324.04%,较上年末、一季度末分别提高2.66个百分点、0.73个百分点。

资产质量提升的同时,上海银行的流动性风险指标保持良好。截至2021年6月末,该行的流动性覆盖率为164.53%,较上年末提高1.01个百分点,与已发布中报的城商行相比,上海银行的流动性覆盖率最高。

数据显示,截至2021年6月末,上海银行资本充足率为12.27%,一级资本充足率为10.01%,核心一级资本充足率为8.98%,均持续高于监管要求。为确保资本充足水平持续稳健,2021年年初,上海银行发行200亿元可转债,可转债已于7月29日开始转股,并在可转债转股后按照相关监管要求用于补充公司核心一级资本。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。