肖立晟[1]、尤众元[2]

今年以来周期股上涨幅度较大,受到市场的关注,近期因为国内外经济形势的变化,部分上游商品价格波动加剧,引发A股市场相应价格调整。当前投资者关注的一个问题是各类周期股行业的股价会在什么时候见顶?

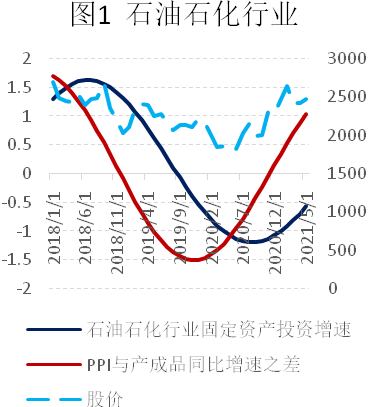

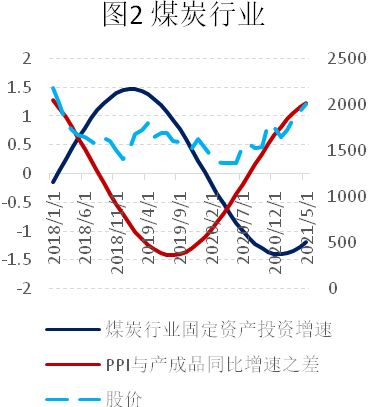

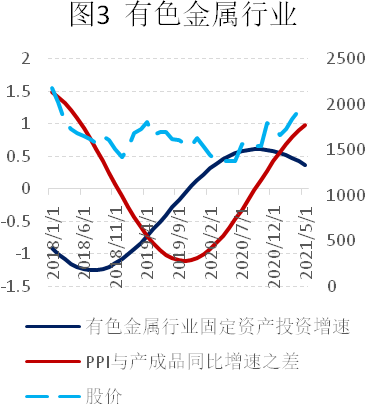

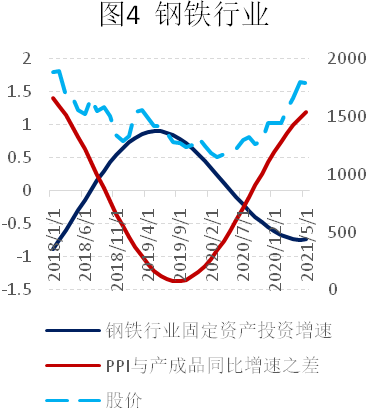

关于分析周期股走势的延续性这个问题,关键的点在于周期股业绩的可持续性。我们试图从行业供需缺口和资本开支角度来思考这个问题,因为行业供需缺口扩大会快速地带动周期股的业绩,但是业绩能否持续取决于资本支出是否快速扩张,如果资本支出对行业供需缺口反应较小,那么行业会有一个平稳但是较长时间的涨幅,如果资本支出伴随供需缺口的扩张而扩张,股价涨幅可能相对较大但是高位延续时间较短,因为资本扩张意味着供给快速上升和供需缺口快速收窄,企业短期内可以高价出售产品,但是中期看价格会逐步回落。我们从历史数据发现,用价格代表需求,库存对应供给的前提下,供需缺口的拐点在部分行业能够很好地预测资本支出的拐点,因为前者略领先后者数月。同时,股价的底部往往与资本开支的底部高度相关,资本开支的顶部一般对应股价的下跌期,但是下跌开始点可能早于资本开支的顶部。综上,通过供需缺口的拐点或者直接通过资本支出的拐点可以一定程度上预测股价的拐点。根据我们的模型,如果从周期股的范畴来筛选股票,石油石化行业、煤炭行业和钢铁行业是较好的标的,总体涨势会维持到年底左右。

我们在去年的研报中推出了我们的经济周期模型,并同时指出了今年的周期股机会,这个观点在开年以来我们的多份研究报告和年中展望中被多次提及,并在今年的行情中得到了证实。但是我们的周期模型有一个值得改进的地方在于该模型从宏观角度自上而下观察问题,对于不同周期推荐行业进行配置,但是对于中观层面的周期内部的行业轮动没有进行更细一步的分析。简单来说,我们的经济周期模型可以大致判定经济所处周期,并给出这个周期内最优的行业配置建议,但是无法给出何时获利了结的建议,除非模型显示该周期已经结束,进入下一轮周期,换新的行业。本文提出使用行业供需缺口指标和资本开支指标来预测部分周期股行业的股价走势,这些指标能够有效地提升我们周期模型在中观层面的应用。

无论是对于上游行业还是中游行业,制造业产品的价格往往是该行业景气程度最敏感的指标。从经济学原理角度看,价格是供需的产物,但是因为供给在短期内一般难以发生突变,价格的变化一般反映了需求的变化。能够反映供给变化的一般是产成品库存,只有当产量能够跟上时,产成品库存才会上升。但是产成品库存在价格刚开始走高时只能轻微上涨,因为供给的提高在短期内受制于机器设备、场地等限制,从一个中期的角度看,只有当企业扩大再生产,在资本支出上进行扩张,才有可能快速提高供给。所以,从理论上讲,一个资本开支周期应该是价格先行,产成品库存同时或者略微滞后于价格(视企业能否快速进行生产),最后出现资本开支扩张,但是在资本开支扩张的后期,因为供给大幅提高,价格应该会出现回落。联系到股价,当价格刚开始走高时,说明行业景气度开始恢复,股价有可能开始有所反应,但是上涨的主要阶段应该是资本开支开始拐头向上的点,当资本开支增加后,伴随供给上升,价格还处于高位,这个时候是企业获利最丰厚的时候,对应股价的快速上升阶段。所以资本开支的底部对应股价上涨阶段,有时候可能直接对应股价的低点。但是股价的拐点很可能领先于资本开支的顶部,因为当资本支出开始提速后,当供给的上升影响到了价格,市场预期供给过剩即将导致价格下降后,股价便可能拐头向下,此时资本支出不会马上降速,所以说股价的顶部很可能领先于资本开支的顶部。

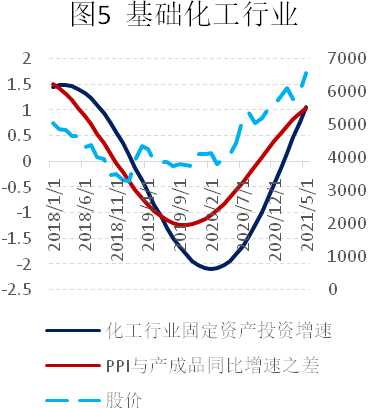

对于数据的处理,我们使用分行业的PPI同比增速来衡量行业产品价格增速;用分行业产成品同比增速衡量供给的同比增速;PPI与产成品同比增速之差作为供需缺口的衡量标准;用固定资产投资完成额的分行业累计值同比增速数据衡量资本支出;行业指数选用中信一级行业划分标准。我们分析的行业包括石油石化、煤炭、有色金属、钢铁和化工。中信一级行业与国家统计局口径行业对应标准见下表:

表1供需缺口、资本开支与周期股股价的关系

| 国家统计局口径行业 | 中信一级行业 | 供需缺口是否领先资本开支 | 资本开支波谷波峰是否对股价有前瞻性 |

| 石油和天然气开采业+石油、煤炭及其他燃料加工业 | 石油石化 | 是 | 是 |

| 煤炭开采和洗选业 | 煤炭 | 否 | 是 |

| 有色金属矿采业+有色金属冶炼及压延加工业 | 有色金属 | 否 | 是 |

| 黑色金属矿采选业+黑色金属冶炼及压延加工业 | 钢铁 | 否 | 是 |

| 化学原料及化学制品制造业+化学纤维制造业 | 基础化工 | 是 | 是 |

数据来源:wind,九方金融研究所

从各个行业的历史数据看,我们有以下发现,首先,部分行业中,用PPI与产成品同比增速之差衡量的供需缺口领先固定资产投资增速的情况非常稳定,以石油石化行业为例,供需拐点领先固定资产投资拐点约6个月,本轮的供需缺口拐点大约在今年年底,意味着,资本开支拐点在明年6月。基础化工行业也有类似的情况,供需缺口拐点分别领先约3和8个月。但是,值得注意的是,多数行业并没有类似现象,在煤炭、有色和钢铁行业中,我们发现供需缺口的波峰一般与资本开支谷底相对应,一个可能的解释是在这些行业中,近年来受到供给侧改革和碳达峰政策的影响,资本开支的增加与否不是盈利上的考量,有时候是因为环保或者限产的原因而增减。所以在这些行业中,目前供需缺口与资本开支增速的关系不明显,经常有供需缺口的波峰(波谷)对应资本开支的波谷(波峰)的情况。

其次,我们发现资本支出的拐点能很好地预测股价的拐点。除了2015年的流动性大牛市行情以外,资本支出的波谷一般对应相关行业上涨的时期,上涨一般至少能持续到波谷与波峰的中点,有时会持续到波峰,资本支出的波峰一般对应下跌的开始。以石油石化行业来看,2016年5月和2020年9月对应资本支出的波谷,之后股价都出现了上涨,2016年的上涨高点对应波谷与波峰的中点,这轮周期的波峰在2018年7月,之后股价从高位一路下跌至下一轮波谷附近,也就是2020年9月的波谷,之后股价又一次上涨,股价最低点略提前于资本支出波谷,约提前三个月。类似的现象在煤炭、有色等资本支出与供需缺口关系不明显的行业也能发现,也就是说,即使供需缺口与资本支出关系不明,资本支出与股价的关系仍然可能有效。以煤炭行业为例,我们发现2011年的资本支出波峰正好对应股价下跌的起点,之后波谷略提前于股价最低点,之后的大涨可能是因为流动性的原因而非资本支出的作用,之后2019年2月的波峰对应了股价的一个阶段高点,在该月之后,资本支出开始走低,股价也随之走低。

第三,在本轮行情中,有一个显着的特点是:股价与供需缺口相关度较高。5个行业的供需缺口在疫情后都是快速走高,反映了全球与中国经济都在逐步复苏,需求端快速上行,供需失衡,伴随着产品价格走高,PPI上涨,股价也迅速反映,这个现象在从前并不常见。从供需缺口的周期项来看,5个行业都处于波谷向波峰行进的过程中,大约都在半年后见顶。

综上,我们发现行业供需缺口和资本开支都是有效的股价拐点预测指标。如果从周期股中筛选股票,我们推荐石油石化行业、煤炭行业和钢铁行业,这些行业的资本支出刚过波谷不久,股价还处于上涨阶段。

图1分行业的资本开支、供需缺口与股价

|

|

|

|

|

|

|

|

数据来源:wind、九方金融研究所

[1]肖立晟系九方智投首席经济学家,中国社科院世经政所全球宏观经济研究室主任。

[2]尤众元系九方金融研究所宏观研究员,北卡罗莱纳州立大学经济学博士。

2021-07-20