情绪骤变!美国经济传来更多“噩耗” 美元“断崖下跌”、黄金原油突飞猛进

2022/08/24 00:58来源:FX168

FX168财经报社(北美)讯 周二(8月23日),美国公布的新屋销售以及制造业和服务业PMI数据均表现疲弱,暗示经济前景不容乐观。数据出炉之后,美元指数大幅下挫,黄金和原油强势上涨,美股三大股指小幅下跌。

美国7月新屋销售跌至六年半低点,因抵押贷款利率持续高企和房价进一步削弱经济承受能力。

美联储为抑制通胀而大幅加息的举措,对房地产市场的打击最为严重。美国商务部周二发布的报告为一系列疲弱的楼市数据增添了新的一笔。

7月新屋销量环比大降12.6%,经季节调整的年化总数为51.1万户,为2016年1月以来的最低水平。6月销量从此前报告的59万户下调至58.5万户,预期57.5万户。

.png)

(图源:FX168)

今年7月,美国新屋销售出现年内第六次下滑,创下2016年初以来的最低增速。7月份的销售下滑是房地产市场在高房价和借贷成本上升的重压下不堪重负的最新例证。建筑业放缓,购房申请减少,更多买家退出交易。

随着需求下滑,库存正在迅速增长,这可能会在未来几个月给房价带来下行压力。月底有46.4万套新房待售,为2008年以来最高。然而,其中90%的项目要么仍在建设中,要么尚未开工。按照目前的销售速度计算,将需要10.9个月才能清空新房供应,这是自2009年3月以来的最高库销比,几乎是今年年初的两倍,6月时该数值为9.2个月。7月份已售出并等待开工的房屋数量跃升至16.5万套,为五个月以来的最高水平。

新屋销售的坏消息或许还未结束。鉴于房屋按揭贷款申请的暴跌,新屋销售未来预计仍将进一步下跌。

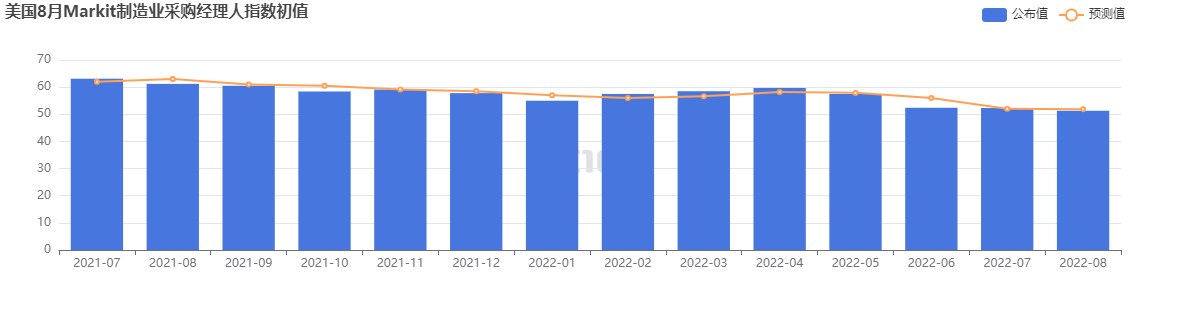

稍早公布的PMI数据也表现不佳:美国8月Markit制造业PMI初值录得51.3,创2020年7月以来新低;美国8月Markit服务业PMI初值录得44.1,创2020年5月以来新低;美国8月Markit综合PMI初值录得45,创27个月新低,前值47.7。

(图源:FX168)

机构点评称,数据继续表明整个制造业的经营状况低迷。受需求疲软和减产影响,整体数据降至两年多来的最低水平。8月份,产出连续第二个月出现收缩。持续的供应链问题,加上客户需求疲软,导致产出下降。投入价格上涨也抑制了客户需求,因为一些公司表示,客户正在更密切地监控库存和必要支出。由于主要出口市场的通胀压力令需求承压,新出口订单大幅下降。

数据还表明整体服务业活动进一步收缩。商业活动总体急剧下降,是自2020年5月以来最快的下降。服务提供商指出,由于可支配收入受到挤压,利率上升和通胀抑制了消费者的支出。推动服务业产出下降的是新业务的再次减少。

标普全球市场情报高级经济学家Sian Jones周二在一份声明中表示:“8月份PMI初值显示,美国私营部门的健康状况出现了更多令人不安的迹象。”“需求状况再次受到抑制,原因是加息和消费者支出面临的强大通胀压力,拖累了经济活动。随着服务业新订单重返收缩区间,私营部门弥漫着乌云,反映出制造业需求低迷的状况。”

日内公布的数据削弱了市场对美联储在9月20-21日会议上连续第三次加息75个基点的押注。本周稍早,美联储官员呼吁美联储加快收紧货币政策,抑制了风险偏好。

自3月以来,美联储已将政策利率上调225个基点,以减缓经济增长,进而抑制通胀。

美联储主席鲍威尔周五在怀俄明州杰克逊霍尔年度央行会议上的讲话,或暗示美联储需要进一步收紧货币政策到何种程度。

周二早些时候,由于对经济衰退的担忧,美元一度升至一个多月高点。但在数据显示美国7月份房屋销售下降、8月份私营部门活动再次收缩后,美元较日高跌去逾120点至108.06低点。

(美指30分钟走势图,来源:FX168)

随着美元冲高回落,主要非美货币纷纷趁势反弹:欧元/美元拉升约120点,刷新日高至1.0018;美元/日元短线走低190点,刷新日低至135.80;英镑/美元拉升约160点,刷新日高至1.1877。

“数据远逊于预期,暗示美国经济萎缩的速度可能比市场预期的快得多,这将导致美联储采取更为中性的立场,”BK资产管理董事总经理Boris Schlossberg表示。

“市场绝对处于美联储的这种模式,坚决加息75个基点,现在人们对这一点的怀疑大大增加。美国国债收益率下跌打压美元,因为美元被严重超买,所有货币兑美元都爆发了。”

随着美元下滑,现货黄金短线拉升逾23美元,刷新日高至1754.01美元。

(现货黄金30分钟走势图,来源:FX168)

FXTM市场分析经理Lukman Otunuga指出,美元走强、美国国债收益率不断上升以及对美联储加息的不安情绪抑制了贵金属的上涨。由于杰克逊霍尔会议将召开以及美联储主席鲍威尔将于周五发表讲话,本周金价波动的可能性很高,这可能成为点燃黄金基本面的新火花。

Otunuga表示,金价的下一个关键支撑位为1724美元。他表示,若跌穿该水准,可能意味着其有可能跌向1700美元,而如果重回1752美元上方,“可能开启重回1770和1800美元的路径。”

油价周二飙升逾3美元/桶,此前沙特阿拉伯提出欧佩克 减产以支撑油价的想法,同时美国原油库存可能下降。

沙特能源部长阿卜杜勒-阿齐兹·本·萨勒曼周一表示,石油市场的纸面和实物市场已经“脱节”。欧佩克 拥有应对包括减产在内的挑战的手段。

WTI原油站上94美元/桶,创8月12日以来新高,日内大涨4.1%;布伦特原油日内大涨3.5%,至99.98美元/桶。

(美油30分钟走势图,来源:FX168)

石油交易咨询公司Ritterbusch and Associates的Jim Ritterbusch表示:“今日油价走强的主要动力,是沙特阿拉伯有关可能减产以‘稳定’市场的言论推动的。”“当然,从沙特人的角度来看,稳定的价格等于高价格,不稳定等于低价格。”

随着投资者准备迎接美联储发出的鹰派信号,道琼斯指数周二下跌,势创今年6月以来的最大单日跌幅。

道指下跌逾120点或0.37%,标普500指数下跌不到0.1%,纳斯达克综合指数上涨0.17%。

(标普500指数30分钟走势图,来源:FX168)

由于对加息的担忧不断加剧,10年期美国国债收益率攀升至3%以上,美股的夏季涨势逐渐消退。

道琼斯指数周一下跌了600多点,而标普500指数和纳斯达克综合指数分别下跌了2%以上。道琼斯指数和标普500指数均录得自6月16日以来的最大单日跌幅。纳斯达克指数创下6月28日以来的最大单日跌幅。

摩根士丹利财富管理全球投资委员会负责人Lisa Shalett在一份报告中写道:“在我们看来,熊市还有最后一幕。”她指出,投资者低估了通货膨胀、经济衰退风险的增加,以及在某个时候必然会下降的盈利预期。

随着市场从6月中旬低点的反弹势头失去动力,标普500指数上周未能守在200日移动均线这一重要水平上方。

现在,美国银行的Stephen Suttmeier建议投资者关注以下水平,看看哪些水平可以为市场提供支撑:

100日移动均线:4090点;

50日移动均线:3969点;

6月至8月涨势的38.2%斐波那契回撤水平:4062点;

6月至8月涨势的61.8%斐波那契回撤水平:3981点。

标普500指数周二在4135点附近交投。

尽管市场最近受挫,但Suttmeier重申,他认为标普500指数正处于“长期牛市中的回调”。他指出:“2022年的修正可能正在进行中。”