超级重磅!美国小散户、大机构撤资房产基金 “赎回激增后限制提款”

2022/12/07 11:24来源:FX168

FX168财经报社(香港)讯 美国大大小小的投资者都在排队从房地产基金中撤资,这是利率飙升有可能颠覆商业地产行业的最新迹象。黑石集团(Blackstone Inc.)上周表示,在赎回请求激增后,它将限制投资者可以从其690亿美元的旗舰房地产基金中提取的资金数额。

据一位知情人士透露,喜达屋资本集团(Starwood)通知投资者后不久,它还限制一只146亿美元基金的提款。Blackstone和Starwood基金是两个最大的非交易房地产投资信托基金,这是一种受富人欢迎的投资结构。

(来源:《华尔街日报》)

据这些公司称,英国其他以贝莱德公司和世邦魏理仕投资管理公司管理的机构为目标的私人房地产基金最近采取类似措施来阻止资金外流。这些大型投资者的一些顾问表示,一些美国养老金机构也开始从房地产基金中撤资。

随着越来越多的投资者和金融公司放弃房地产,套现请求的增加也随之而来。利率上升有可能压低这个负债累累的行业的房地产价值。与此同时,人们越来越担心办公空间需求疲软和公寓行业租金增长放缓。

商业房地产价值“需要下降”,金融公司巴林银行的美国房地产收购主管乔戈林说,他特别指的是写字楼。“问题是多少。”

追踪公开交易的房东的FTSE NAREIT All Equity REITs Index今年下跌超过20%,写字楼业主的跌幅更大。经纪人表示,银行发行的商业抵押贷款比去年少,而且由于买家对价格不再符合不断恶化的前景犹豫不决,房屋销售量也有所下降。

赎回请求的增加仍然相对较小,而且可能是短暂的。在2020年疫情最严重的时候,许多养老基金要求将资金从投资工具中撤出,但当第二年房地产市场前景转好时,许多人改变了主意。

尽管如此,如果要求退款的投资者数量持续增长,这可能会成为房地产市场的一个问题。这是因为需要筹集现金来偿还投资者的基金通常别无选择,只能出售建筑物。“这给整体价格带来了压力,”投资顾问公司Marquette Associates总裁兼经理搜索主管凯洛格(Nat Kellogg)说。

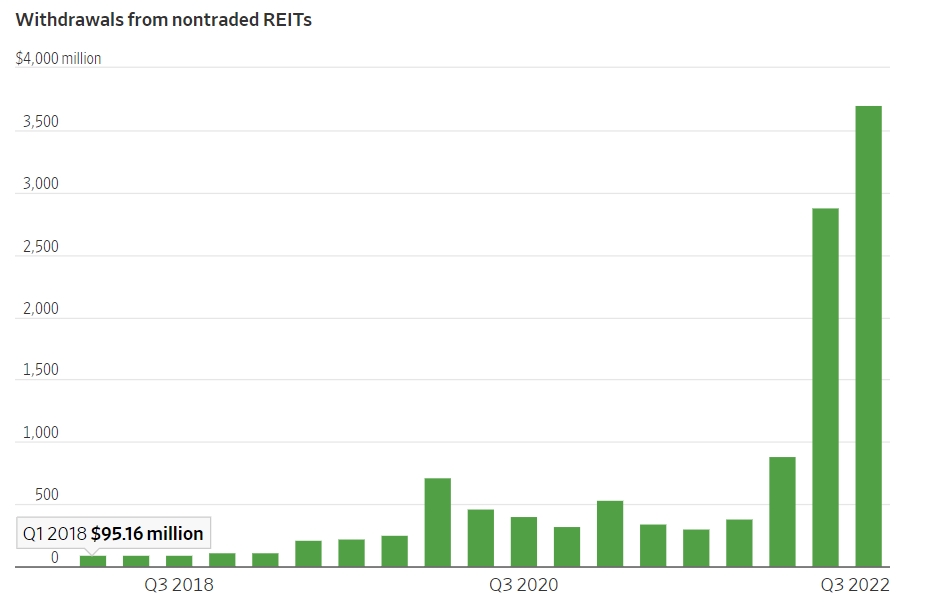

凯洛格提到说,在他的公司建议的养老基金和大学捐赠基金中,越来越多的人正在寻求从房地产基金中撤资。与2020年不同的是,个人投资者也在争先恐后地退出。非交易型房地产投资信托基金在第三季度支付37亿美元的赎回费用。

根据一家投资公司Robert A. Stanger & Co.的数据,虽然他们从投资者那里筹集到的新资金仍多于他们因撤资而损失的资金,但这是多年来最高的撤资数字,比2021年第三季度增长12倍。

(来源:Robert A. Stanger & Co.)

这些基金通常允许投资者每月或每季度提取资金,但不得超过设定的限额。Blackstone的690亿美元基金,称为Blackstone Real Estate Income Trust Inc.,或BREIT,每季度赎回限额为基金净资产的5%。上周,黑石表示赎回请求超过了上限,这意味着一些投资者在明年之前将无法兑现。

黑石集团的股票在宣布赎回限制的当天下跌7%,一位知情人士说,喜达屋的非交易房地产投资信托基金受到与BREIT类似的限制。

曾为养老基金提供房地产投资建议的哈佛商学院高级讲师Nori Lietz表示,个人投资者撤资的部分原因是他们预计未来会蒙受损失。房地产基金的估值通常基于对不断变化的市场适应缓慢的评估。即使在房地产市场恶化的情况下,这也使基金估值保持在高位。但最终,现实会迎头赶上。

“评估向后看,市场向前看,人们正试图在减记发生之前套利并取出资金,”Lietz女士指出。

养老金通常会设定一个目标,即其资产中应持有多少百分比的房地产。由于房地产基金的估值一直居高不下,而股市和其他市场都在下跌,私人房地产在养老基金资产中的份额相对于股票有所上升。凯洛格说,这会产生抛售房地产基金以恢复平衡的压力。

华盛顿州投资委员会的情况就是如此,该委员会机构关系主管詹姆斯·阿伯(James Aber)解释说。美国国家养老基金报告称,截至9月30日,房地产占其投资组合的22.4%,但其目标是18%。大型机构投资者正在转向风险较低的策略,即发放贷款或简单地为在经济低迷时期不可避免地出现的便宜货囤积现金。

在英国,资产超过150亿英镑,相当于183亿美元的房地产基金,今年秋天阻止了机构的赎回,理由是保留现金和避免被迫出售等需求。这些基金的管理人包括贝莱德、M&G集团、施罗德集团、世邦魏理仕投资管理公司和Legal & General,确认他们已经采取门控措施。

房地产基金仍在筹集资金,但比以前少了。根据Preqin的数据,以美国为重点的房地产基金在第三季度筹集156亿美元,这是自2020年以来的最低季度数字。

高利率也降低了非交易型房地产投资信托基金对新投资者的吸引力,当利率较低时,非交易REITs很有吸引力,因为它们提供的收益率比债券高得多。

但顾问表示,与非交易型房地产投资信托基金相比,现在债券的回报率更高,流动性更强,风险更低。但顾问表示,与非交易型房地产投资信托基金相比,现在债券圣地亚哥金融规划公司Brava Financial LLC创始人凯利·尼尔森(Kelly Nilsson)问道,为什么投资者会将资金锁定在回报率仅略高于某些支付4.5%或5%的政府债券的房地产基金中。

“这不是一个公平的权衡,”她说。