全球股市动荡 三大防御性板块成为投资者“藏身之处” 2023年恐继续跑赢大盘

文/小杰2022-12-30 04:52:03来源:FX168

FX168财经报社(北美)讯 周四(12月29日),在全球股市动荡的一年里,投资者纷纷涌向值得信赖的安全资产。

公用事业、必需消费品和医疗保健公司的股票今年比大多数市场更好地度过了这场风暴。合并 Edison Inc.、Campbell Soup Co.和默克公司是其中的佼佼者,它们在2022年都实现了两位数的增长。

这些行业通常被认为是市场的防御板块,这意味着它们的收益在某种程度上不受经济放缓的影响。即使在困难时期,消费者仍然要支付电费、购买杂货和买处方药。

但可以肯定的是,这些行业并没有给予股东巨大的股价回报。但与今年通信服务和非必需消费品行业分别下跌42%和39%相比,它们的损失并不大。2022年唯一跑赢防御性股票的行业是能源板块,因为地缘政治冲突导致油价今年飙升。

截至周三,标准普尔500指数公用事业股全年下跌1.2%,必需消费品下跌3.1%,医疗保健股下跌4.2%。与此同时,标准普尔500指数下跌近21%。

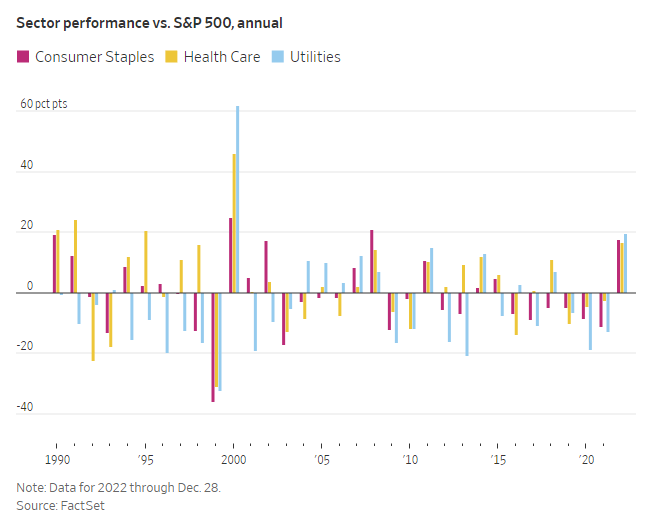

标普500公用事业和医疗保健板块在2022年均以自2000年以来的最大年度幅度跑赢大盘指数。消费必需品板块对标普500指数的领先优势有望达到2008年以来的最大水平。

(来源:FactSet)

Globalt Investments高级投资组合经理Thomas Martin表示:“在防御领域,没有什么从根本上令人兴奋的事情发生。它们只是一个暂时躲避危机的好地方。”

防御性股票的相对强势凸显了今年糟糕的金融状况如何撼动了市场的几乎每一个角落。美联储试图通过大幅加息来平息持续的通货膨胀,这改变了投资者的风险偏好,转而青睐现在回报股东的股票,而不是预期未来大涨的股票。

投资者寻找防御性股票,以获取众所周知的稳定现金。许多防御性行业的公司派发高额股息,即使在股价低迷时也能为投资者提供稳定的收入来源。FactSet的数据显示,标普500公用事业和消费必需品行业的公司股息收益率分别约为3%和2.6%,是该指数中派息率最高的公司之一。

Bank Wealth Management美国公开市场部负责人Lisa Erickson表示,考虑到动荡的市场状况,她的公司今年建议客户青睐股息导向型股票。她认为2023年上半年可能继续对投资者构成挑战,进入新的一年她将继续推荐派息股票。“我们为防御性公司提供了完美的配置,由于预计会再次出现这种波动,能够在回报中提供更多现金流缓冲的公司看起来很有吸引力。”

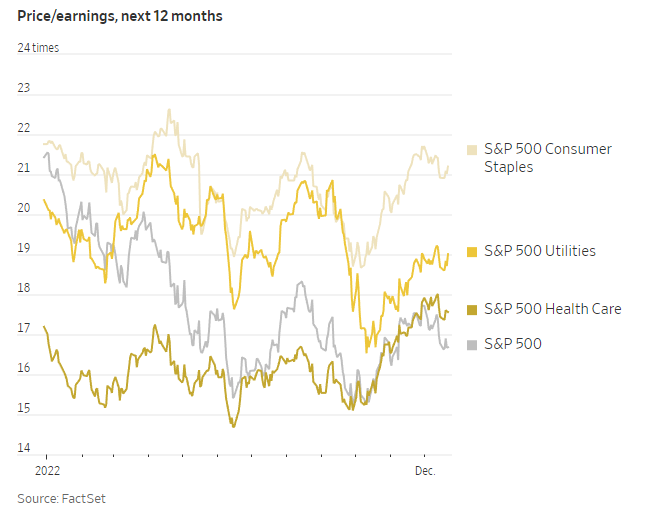

一些投资者表示,与市场其他部分相比,防御性股票现在似乎有点贵。华尔街经常使用公司股价与其收益的比率来衡量股票是便宜还是定价过高。

根据FactSet的数据,截至周二收盘,标准普尔500指数成分股未来12个月的预期收益约为21倍。该指数的公用事业股和医疗保健股的市盈率分别约为19倍和18倍。这意味着防御性股票可能被认为相对标准普尔500指数的市盈率高估了一点,标准普尔500指数的市盈率约为17。

(来源:FactSet)

Logan Capital Management股息增长策略首席投资组合经理Chris O'Keefe表示,该公司一直在削减其在医疗保健和消费必需品股票中的部分持股,因为这些板块的价格相对较高,同时增持了一些非必需消费品股票像耐克和星巴克。

Chris O'Keefe表示,他的投资组合仍然增持医疗保健和消费必需品股票,因为随着美联储继续加息,这些公司在来年应该会继续表现良好。 “我们仍然相信,收益更可预测的公司将在这里继续做得更好,你要知道,当催化剂被拿走时,这些公司会做得很好。”