美联储“鹰派与鸽派加息之战”一触即发!“超级央行周”黄金、美元、欧元、美股重磅技术前瞻

文/小萧2023-01-30 07:41:51来源:FX168

FX168财经报社(香港)讯 超级央行周来袭,本周迎来美联储、欧洲央行与英国央行的利率决议,预计所有这些机构都将加息。但关键就是,美联储会朝着鹰派50个基点,还是鸽派25个基点迈进,鹰派美联储、乐观的美国统计数据可能会召回黄金卖家。

在2022年 12月的会议上,美联储放缓了加息至50个基点,预计本周的会议将再次放慢至25个基点。鉴于美国经济正处于通货紧缩阶段,消费者价格正在上涨,但速度放缓,政策收紧放缓被认为是有道理的。年度通货膨胀率在2022年6月达到9.1%的峰值,并且由于劳工统计局(BLS)的最新发布,我们看到通货膨胀率在截至12月的12个月内连续第六个月放缓至6.5%。

然而,通胀率仍然是美联储目标的3倍,因此美联储不太可能谈论降息,因为仍有工作要做。最新的FOMC会议纪要还显示,进一步加息已经摆在桌面上,2023年是否会降息都值得怀疑。

黄金交易员等待关键美国数据和美联储货币政策决定,黄金价格在周收盘犹豫不决后保持在1925美元附近的低位。同样重要的还有欧洲央行的利率政策会议、采购经理人指数数据和美国1月份的非农就业数据。

在美国的主要数据中,好于预期的第四季度国内生产总值(GDP)和2022年12月份核心个人消费支出(PCE)价格指数备受关注。然而,实际发布的数据比之前的结果要温和,因此表明美联储提前加息最终有助于对支出和通胀担忧施加下行压力。这同样建立了市场预测,即美联储可能会重新考虑其激进的利率和政策支点。

然而值得注意的是,除了12月耐用品订单和每周首次申请失业救济人数等数据外,美联储政策制定者最近发表的反对政策转向以保持鹰派希望的言论,也正在对金价构成压力。

也就是说,美联储偏爱的通胀指标,即PCE价格指数,与4.4%的同比市场预测相符,此前为4.7%,而月度数字上升至0.3%,而预期和之前的读数为0.2%。此外,美国经济分析局(BEA)首次估计美国第四季度GDP年化增长率为2.9%,而预期为2.6%,之前为3.2%。

与此同时,12月耐用品订单增长5.6%,而市场预测为2.5%,此前向上修正为-1.7%。此外,第四季度PCE环比增长放缓至3.2%,低于4.3%的预测和先前读数。此外,第四季度PCE环比从4.7%降至3.9%,而预期为5.3%。

即使美国数据喜忧参半,美国10年期国债收益率仍成功打破了连续三周的下行趋势,截至周五结束时每周上涨0.60%至3.50%。另一方面,华尔街基准指数每周收盘涨跌互现。

在这些交易中,美元指数创下三周以来的最低单周跌幅,最迟下跌0.07%至101.92,尽管该指数连续第三周下跌并刷新八个月低点。鉴于黄金价格与美元之间的反比关系,黄金多头在关键数据/事件之前稍作喘息。

上述美国数据与美联储政策制定者对鸽派态度的犹豫不决形成鲜明对比,这反过来将成为黄金交易者关注的焦点。原因可能与美国央行的基准利率接近4.50%,以及市场在2月份基准利率上调25个基点后讨论不会加息有关。

也就是说,CME的Fed Watch工具表明,美联储在本周的货币政策会议上加息25个基点是相当受欢迎的,但几乎没有人支持3月份的此类举措。因此,除非美联储主席鲍威尔表现出强硬态度,否则鸽派加息已经摆在桌面上,并且可以取悦黄金买家。

考虑到这一点,澳大利亚和新西兰银行集团(ANZ)的分析师表示:“在2022年开始提前和提前加息之后,预计美联储将进一步降低加息幅度,并将联邦基金利率提高25个基点至4.50至4.75%。我们仍然认为它已接近将暂停的水平。然而,劳动力市场的繁荣和服务业通胀预期下降的缓慢步伐仍然存在问题,这巩固了我们的观点,即利率将在2023年保持在峰值水平。”

除了美联储的担忧外,美国1月份的非农就业报告对黄金交易商也很重要。根据市场预测,整体非农就业人数(NFP)预计将从之前的223K降至175K,而失业率也可能从3.5%微升至3.6%。值得观察的是,平均时薪的预期同比增长4.9%,而此前为4.6%,这可能与对顶级就业人数的悲观预测相矛盾,并可能为黄金卖家辩护。

除了美联储的摊牌和美国1月份的就业报告外,欧洲央行的货币政策判决对于黄金交易者也很重要,因为它会通过欧元的走势影响美元。此外,供应管理协会(ISM)的采购经理人指数(PMI)将为黄金交易者提供额外的指导。

应该指出的是,强硬的欧洲央行结果已经摆在桌面上,可能会通过对美元施加下行压力来挑战黄金卖家。同样,ISM服务业采购经理人指数在首次低于50后引起了黄金买家的注意,这表明自2020年6月以来的活动在今年1月初出现收缩。因此,即使美联储和美国就业数据有利于黄金/美元疲软,美国关键活动数据的任何进一步恶化都可能为黄金卖家提供一条崎岖不平的道路。

周四对英国央行和欧洲央行来说是重要的一天,格林威治标准时间午盘,英国央行成为众人瞩目的焦点,人们普遍预计英国央行会将银行利率上调50个基点,此举将使利率升至4.00%。英国的年度通货膨胀率保持在两位数。根据英国国家统计局(ONS)的数据,截至2022年12月的12个月内,消费者价格上涨了10.5%,低于11月的10.7%和10月的峰值11.1%。

在英国央行之后不久,预计欧洲央行效仿并将主要再融资利率上调50个基点。欧元区通胀在截至12月的12月内增长9.2%,低于11月的10.1%和10月的峰值10.6%。与美联储和英国央行一样,通胀率远高于欧洲央行2%的目标,因此目前有86%的机会加息50个基点。

本周技术观点

美元指数

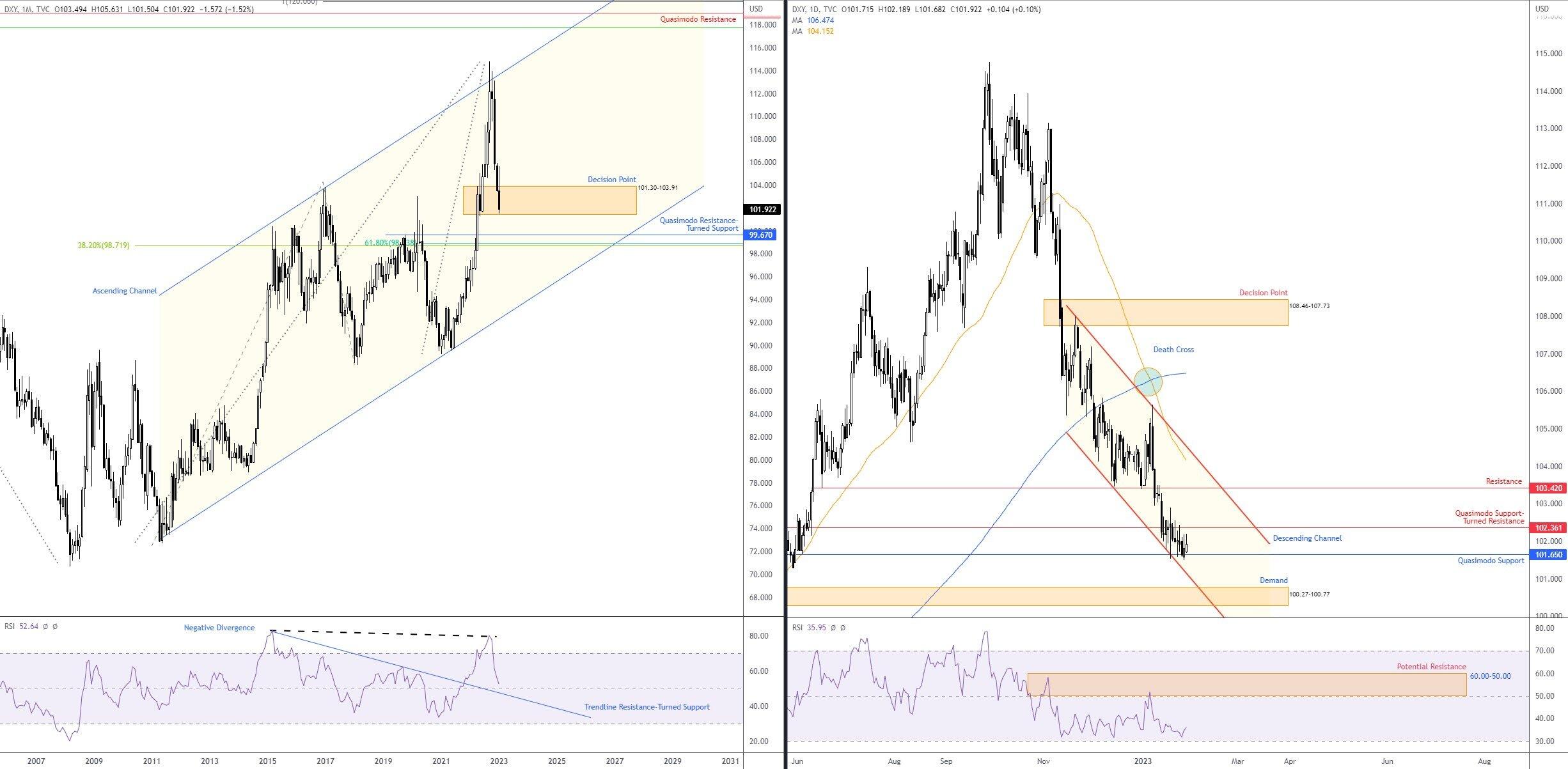

FP Markets市场分析师Aaron Hill提到,根据美元指数走势,美元暂时结束1月的最后一个完整周,在每周时间框架内勾勒出所谓的十字星优柔寡断蜡烛。

从月线图可以看出,美元有望连续第四个月下跌。正如在之前的每周市场简报中所播出的那样,2022年第四季度美元从高位103.82的上升通道阻力开始单边下跌。这导致事情深入到101.30-103.91的决策点壁垒,目前买盘兴趣有限。

清除上述月度决策点再次面临跌至月度卡西莫多阻力转为可能支撑位99.67的风险,紧随其后的是位于99.00以南的温和斐波那契集群。相对强弱指数(RSI)也展示下探和测试50.00中线的空间,该关口与指标趋势线阻力转为支撑位相关,从高位82.87开始,因此如果经过测试,可以提供底价。虽然上述反映了看跌情绪,但自2008年初以来趋势方向一直向上,最近的下跌可能只是另一次修正,类似于2017年1月。

考虑到最近犹豫不决的价格走势(每周犹豫不决的蜡烛),看到买卖双方继续在卡西莫多支撑转为阻力位102.36和日线图上的卡西莫多支撑位101.65之间摆平也就不足为奇了,在附近与通道支撑合并,从低点103.45延伸。

Hill补充,从技术上讲,上述支持仍然是每月时间框架决策点的最后一道防线。因此,本周在101.65以南发现空间,日线需求将暴露在100.27-100.77,而向上推动可能会突破日线阻力位103.42。

趋势方向在日线范围内继续有利于空头,这通过最近的死亡交叉显示出来。通过50天简单移动平均线104.15穿过200天简单移动平均线106.47,这表明可能出现重大趋势逆转,尽管这是一个滞后指标,反映了过去的价格走势。

除此之外,自建立峰值以来,出现了一系列较低的低点和高点,也就是传统的看跌趋势结构。最后,与每日下行趋势一致,每日时间框架的RSI显示60.00和50.00之间的暂时超买区域。这在强劲的下跌趋势中很常见;因此,这可能是未来几周需要关注的位置,以寻找负面背离和看跌失败摆动信号的迹象。

总体而言,日线盘整在102.36和101.65之间,以及日线下跌趋势和决策点内月度范围内缺乏买盘,意味着卖家仍处于主导地位并准备突破下行,至少日需求目标在100.27-100.77。

(来源:FXStreet)

欧元/美元

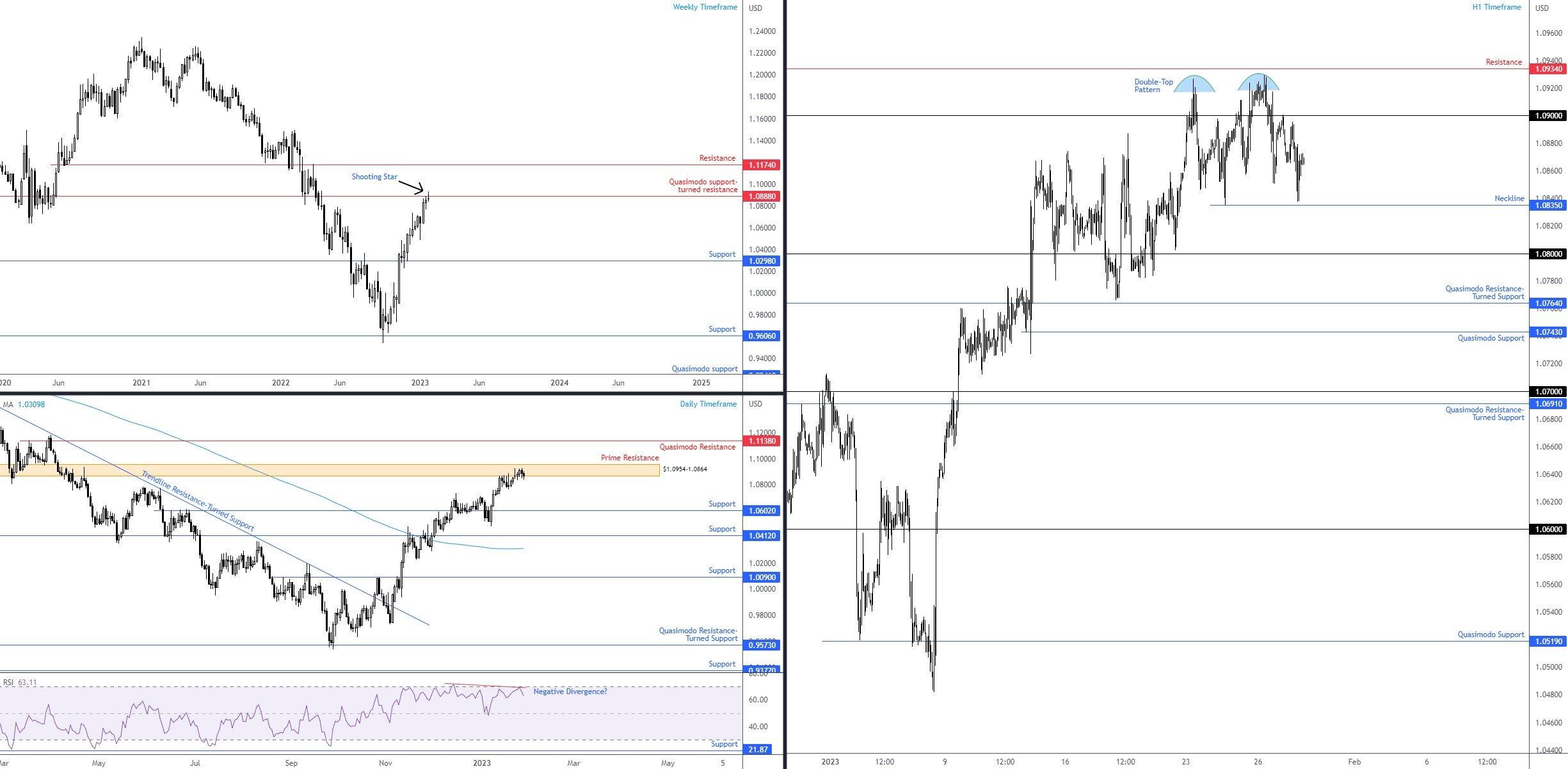

本周结束时,欧元/美元大幅偏离最佳水平,尽管触及自2022年4月以来未见的值。上周,欧元兑美元与周线图上的主要阻力位1.0888美元握手:卡西莫多支撑转为阻力位。有趣的是,该响应形成了射击之星烛台形态,有意义的上涨后的看跌信号。

这种组合,加上自2021年以来市场向南趋势从9月底的低点0.9536美元回落,可能被视为逢高卖出的机会。因此,1.0888美元将是本周的一个关键观察点,因为突破该底部会破坏看跌表现的希望,并在1.1174美元上方挖掘新的每周阻力位。

与此同时,日线图上的价格走势正在测试主要阻力位1.0954-1.0864的精神,该区域与当前的每周阻力位相关。日线图的相对强弱指数(RSI)显示出超买空间之前负背离的早期迹象,这加剧了看跌气氛。下行走势可能瞄准1.0602美元的支撑位。

虽然这是有意义的技术看跌汇合,但看涨因素在这里发挥作用,突破当前主要阻力位为北行至卡西莫多阻力位1.1138美元铺平了道路。在日线图上,通过自0.9536美元以来的一系列更高的高点/低点以及价格突破其200天简单移动平均线,目前在1.0310美元附近波动,上升趋势也很明显。

从技术上讲,欧元/美元本周势必走低,这通过每周和每日阻力、每日时间框架的负背离(RSI)和H1时间框架的双顶形态得到证明。尽管如此,保守的交易员可能会选择观望H1价格是否在1.0835美元处吞没双顶形态的颈线,然后再拉动看跌触发点至至少1.08美元的目标。

(来源:FXStreet)

标普500指数

对于全球股市来说,这是积极的一周,主要是全线上涨。标准普尔500指数追踪美国最大的500家上市公司,是美国股票领域的基准业绩晴雨表,上周单向上涨,收盘时上涨2.5%。

自2009年初以来,月度图表一直处于主导上升趋势。Hill提到说:“我们在那段时间进行了两次显着修正,一次发生在2020年初新冠疫情时下降35%,一次发生在2022年初,伴随着相对强弱指数(RSI)的负背离。

从技术交易员的简单角度来看,这就是事情变得有趣的地方。周线图显示买家在趋势线阻力下方吸收了报价,该阻力位于4818的高位。收高表明买家正在寻求换档,并可能追求更高的地形,与月度时间框架的长期上升趋势一致。尽管收盘健康看涨,但上方阻力位于4085点附近,可能会阻碍进一步买盘,并可能形成牛市陷阱。

支持看涨情况的是,每日时间框架上周价格走势突破,并重新测试200天简单移动平均线3957点。保持在这个动态值上方,周五从4087点进入阻力位,与上述每周阻力位密切相关。谐波交易者可能还会注意到4137处可能的AB=CD看跌形态,以100%预测为标志,以及附近78.6%的斐波那契回撤比率4146。

H1时间框架的价格走势在本周结束时表现出乐观的氛围,测试卡西莫多阻力转向的支撑位4050,并有效地为该单位测试日阻力位4087扫清了道路。H1阻力位在当前行动4100点以北,本周可能还会与日线阻力位一起受到监控。

日线突破4087阻力位有助于重申每周时间框架内趋势线阻力位上方的看涨突破场景,而4087阻力位将令周趋势线以北的突破买家感到担忧,并可能引导指数回到4050左右甚至是H1支撑位200天简单移动平均线3957。

(来源:FXStreet)

黄金

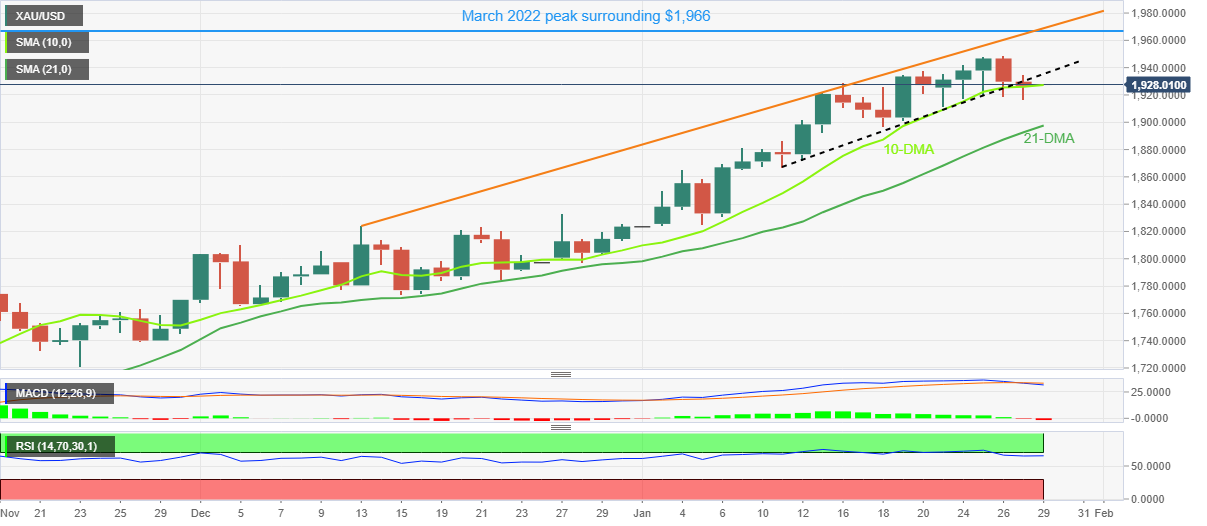

以美元计价的现货黄金上周收于1916美元的支撑位,勉强微幅上涨。这是黄金连续第六周上涨,而且根据每周时间框架的结构,额外的表现即将到来,目标是双顶形态的峰值2070美元左右。然而,重要的是要注意相对强度指数(RSI)处于超买区域的门口,连同蜡烛图,尽管连续出现更高的峰值,但仍缺乏上行势头。因此,尽管可以看到更高水平的导航空间,但进一步的表现可能会证明乏善可陈。

每日时间框架的上升楔形形态,位于1929美元至1896美元之间,强调了每周走势的疲软氛围,周五微弱突破了该形态的下边界。尽管如此,形成上升楔形的著名趋同趋势线之间的持续价格压缩也可能使看跌情境重现卡西莫多阻力位1966美元,紧随78.6%斐波那契回撤位1973美元(蓝色)。1867-1886美元的决定点仍未受到下行阻力,本周在上升楔形形成以南的强烈突破可能使价格落在该区域的上边界:买家可能会对位于上方的每周支撑表现出兴趣它的价格为1916美元。

Hill提到,从1616美元的低位延伸至陡峭的趋势线支撑,现在技术上趋势走高。在2022年11月突破前高点1786美元之后,趋势逆转于2022年12月初出现。此后,贵金属最近还迎来了所谓的黄金交叉,即50天简单移动平均线1827美元,突破200天简单移动平均线1776美元。这是趋势追随者倾向于关注的形态,可以预示长期上升趋势的可能性。

上周,H1时间框架凿出一个头肩顶形态:1942美元、1949美元和1935美元。如市场所见,颈线从低点1917美元绘制尚未被突破,这是一条上升线,伴随着下降阻力转向支撑,从1929美元绘制,还有转向趋势线支撑,从低点1797美元绘制。其他感兴趣的区域接近于1903美元的卡西莫多支撑位和1954美元的卡西莫多阻力位。

总体而言,尽管势头放缓,但每周的时间框架对买家有利。支撑位是1916美元的关键支撑位,最终可能会在日图和H1时间框架上的看跌形态结构中发挥作用。因此,如果1916美元失败,焦点将转移到每日和H1时间框架。推低可能会看到每日价格在每日上涨楔形形态的下边缘和邻近的趋势线支撑下方导航。然而,看跌活动的早期线索是H1价格收盘低于头肩顶颈线和接近趋势线支撑;此处的突破性抛售可能会将黄金拉向上述H1卡西莫多支撑位1903美元。

(来源:FXStreet)

FXStreet分析师Anil Panchal则指出,金价在上周五突破两周前的支撑线后进入熊市,目前阻力位在1940美元附近。不仅是支撑线的突破,移动平均线趋同和发散(MACD)指标上即将出现的空头交叉,以及位于14的相对强度(RSI)线的回调,也吸引着黄金卖家。

(黄金日线图,来源:FXStreet)

另外有利于黄金卖家的是每周形态上的“墓碑十字星”看跌烛台,以及同一时间段内的超买RSI(14)。

(黄金周线图,来源:FXStreet)

也就是说,1900美元的门槛和1896美元附近的1月18日摆动低点限制了短期黄金的下行空间。此后,截至发稿时接近1892美元的21日移动平均线(DMA)可能成为金属买家的最后一道防线。

另一方面,1940美元附近的直接支撑转阻力线是黄金买家重新入场的关键。之后,上周创下的数月高点1950美元附近和2022年3月高点1966美元附近将在2022年12月中旬向上倾斜的阻力线之前,最迟在1972美元附近,挑战黄金多头。

值得注意的是,黄金突破1972美元的关口将毫不犹豫地挑战2000美元的心理磁铁。