不要与美联储作对!多名金融大佬共识:现金为王时代来临 美元跑赢股票与债券

2023/02/07 09:04来源:FX168

FX168财经报社(香港)讯 现金为王的时代来临,美联储主席鲍威尔设定的2%通胀目标仍高之际,按照巴菲特黄金搭档芒格(Charlie Munger)与全球最大对冲基金的亿万富翁投资者达利欧(Ray Dalio)不约而同发出的共识,当前持有5%现金的解决方案,似乎是比较可行且理性的做法。他们也强调,美元比股票与债券更具吸引力。

观望目前的金融市场环境,实际上与1981年有很多相似之处,一年多以来市场持续处于高通胀时期,经历自1981年以来的最高通货膨胀率。美联储主席杰伊鲍威尔一直坚称,美联储将坚持到底,直到通胀回到2%的目标。虽然有迹象表明通胀可能已经见顶,但仍高于预期水平,而且有许多迹象表明经济过于强劲,无法保证市场会在可持续的基础上实现2%的目标。

这也就是为何市场不断传出声音,2%通胀目标太魔幻。

(来源:FRED)

上周非农就业岗位意外增加51.7万,1月失业率3.4%,为54年来最低。市场对美联储转向的预期与美联储关于利率将继续上升,并且将在一段时间内保持高位的声明之间,似乎存在脱节的现象。

“不要与美联储作对,这句老话在这里似乎很合适,” Gray Capital Management LLC创始人Michael Gray分析道。

金融市场大部分焦点都围绕着美联储将在何处加息的讨论,但这只是其货币政策的一部分。第二部分称为“政策正常化”,它通过缩减美联储的资产负债表来实现。更常见的名称是量化紧缩(QT),该计划在2022年5月4日的FOMC声明中传达,并于2022年6月开始实施。

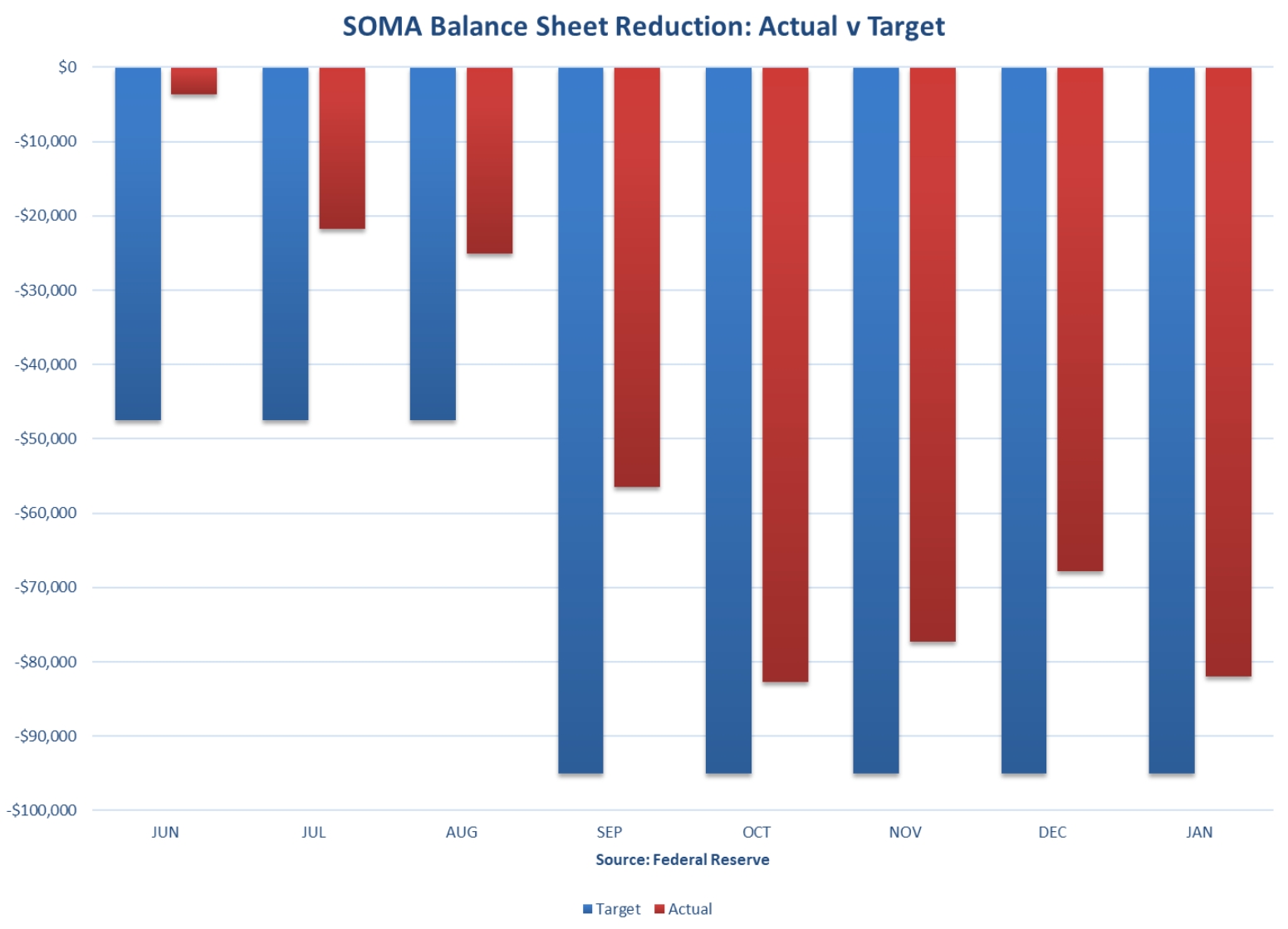

美联储将通过允许到期证券滚存来减少其SOMA投资组合,最初前三个月每月减少475亿美元,然后每月减少950亿美元。美联储现在已经实施了整整八个月的量化宽松政策,迄今为止的结果低于最初的预期。

(来源:US Federal Reserve)

美联储还没有一次达到他们预计的月度安全缩减目标,他们累计削减6175亿美元目标中的4166亿美元,占预测的67%。

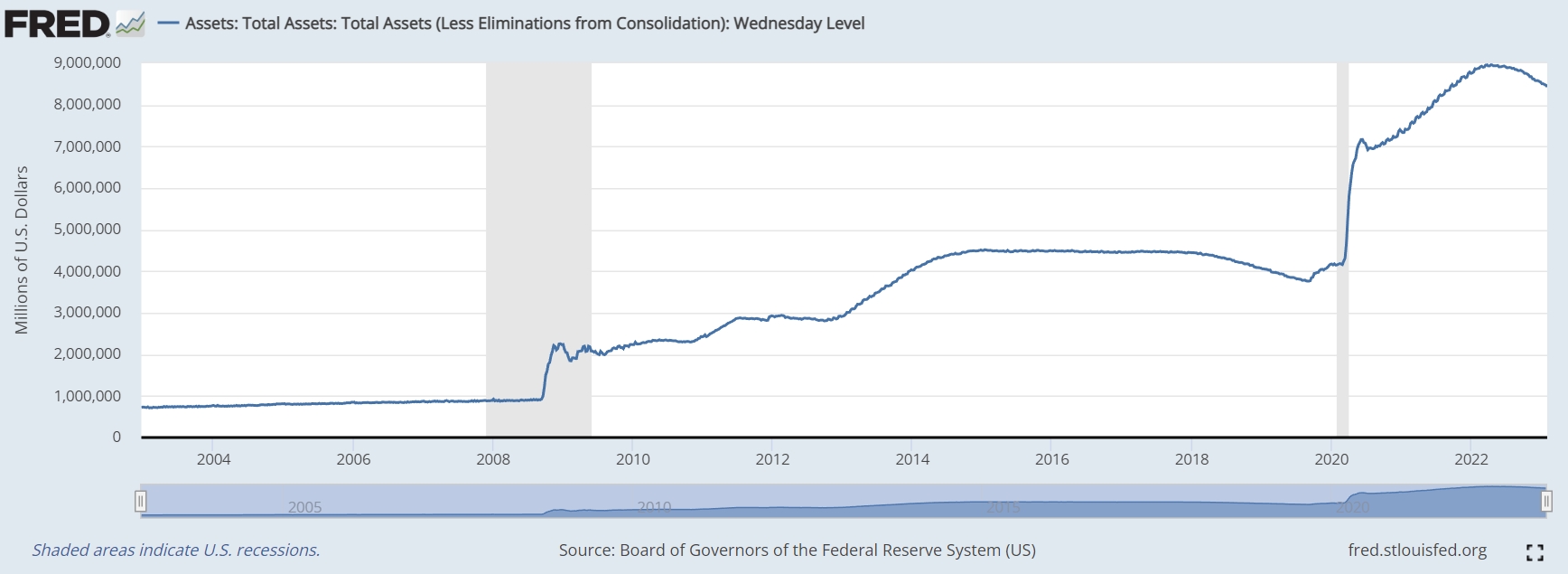

美联储的资产负债表为8.4万亿美元,仅比量化紧缩开始时小6%。尽管美联储一直不愿明确说明他们计划的紧缩规模,但4166亿美元的缩减几乎不会影响其在量化宽松政策下8万亿美元的资产负债表扩张,标准化似乎还有很长的路要走。

(来源:FRED)

总体而言,美联储的货币政策、更高的短期利率以及通过紧缩耗尽银行准备金,给股票和债券等风险资产的方向带来了很大的不确定性,而两者似乎都不利于这些资产。

现金为王的时代来临

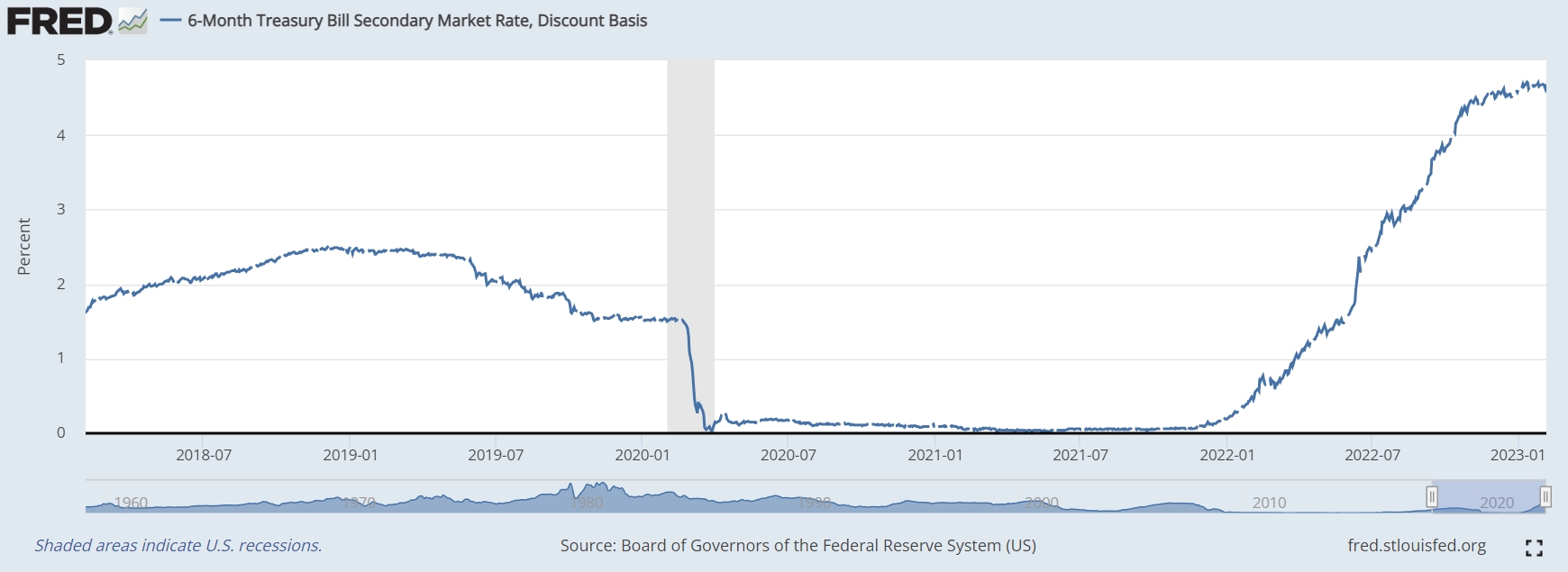

在这种环境下,有一件事是不同的。近17年来,现金首次提供一些收益。随着美联储在过去一年收紧450个基点,短期利率大幅上升。现金变得有吸引力,美国6个月期国库券徘徊在5%左右。

(来源:FRED)

从历史上看,现金一直是股票、债券和现金之间资产配置的落后者。纽约大学斯特恩商学院的Aswath Damodaran教授编制1928年至2022年这三种资产类别最完整的历史数据集。在这95年期间,每种资产的平均年回报率为:股票9.6%、债券4.6%、现金3.3%。

投资的长期标准规则是“风险越大,回报越大”,从长期来看,这条规则通常适用于这些资产类别。随着时间的推移,股票的波动性最大,年平均回报率最高,而现金是最安全的投资,年平均回报率最低。

但对于较短的时间段,这样的规则不一定成立。与1981年一样,2022年现金的表现优于股票和债券。事实上,这一事件发生的频率比人们想象的要高。按照Damodaran教授数据显示,现金实际上有15%的时间跑赢股票和债券。

也就是长期而言,现金为王可能无法带领我们跑赢股债,但短期而言,它已经在闪闪发光。

芒格揭露坐拥880亿美元现金的关键原因

标准普尔500指数在2022年下跌19%,但对于股神巴菲特(Warren Buffett)在伯克希尔哈撒韦公司的亿万富翁合伙人芒格来说,股票似乎仍然不便宜。“在我整个成年生活中,我实际上从未囤积现金,等待更好的条件,”芒格在2022年底的一次采访中说。“我只是投资我能找到的最好的东西。”

然而他承认,伯克希尔哈撒韦公司坐拥数百亿美元的现金。原因并不是巴菲特和芒格认为他们可以等待股票变得更便宜,这种押注更多被称为“把握市场时机”。

(来源:彭博社)

芒格直言不讳地说,伯克希尔没有购买任何东西。简单来说,芒格所提到的是,他们持有近20%的投资组合现金,这是有史以来最高的金额之一。他们持有如此多的现金,芒格解释说,“因为我们没有什么可以忍受购买的”。

这是一个了不起的声明,即使股市低迷可能会导致数十只或数百只股票以低价出售,世界上最知名的价值投资者也不会轻易入市。

伯克希尔哈撒韦公司与金融界的其他所有主要公司,在其能做的事情上都有些受限。根据法律规定,大型金融机构和亿万富翁投资者在未作为受益所有人向美国证监会(SEC)提交13-D文件的情况下,不能购买一家公司超过5%的股份,以及随之而来的所有麻烦。

这基本上将巴菲特排除在微型资本投资领域之外,除非伯克希尔哈撒韦公司决定跳过这些监管圈套。即使公司选择这样做,并发现10倍的机会,伯克希尔哈撒韦公司也几乎察觉不到好处。如果200万美元的股份变成2000万美元,对于一家每年仅从其所持可口可乐股份中获得数亿美元股息的公司来说,这不会有任何改变。

达利欧:现金不再是垃圾

作为亿万富翁投资者,达利欧加倍强调现金不再是垃圾的观点,称美元比股票和债券更具吸引力。他对美元的态度大转弯之际,美联储继续实施自1980年代以来最激进的加息行动,旨在控制通货膨胀。

“现金过去是无用的,但现在非常有吸引力。与债券相比,它很有吸引力。与股票相比,它实际上很有吸引力,”这位桥水基金创始人受访时表示。

“你有一个经典的举动,即随着利率上升,货币供应变得紧张,你失去经济的一部分,市场的泡沫部分需要现金流,所以你看到它反映在不只有长期股票,也在私募股权和风险投资中,”他补充说。

(来源:Yahoo Finance)

创造“现金是垃圾”一词的达利欧,此前曾认为美元在2020年4月几乎一文不值,因为他预计接近零的利率和膨胀的货币供应,会随着时间的推移侵蚀美元的价值。但随着美联储大幅提高利率以抑制价格压力,美元的收益率已经上升。

由于美联储快速加息,美元指数2022年飙升至20年来的新高。较高的利率增加了对美元的支撑,因为它们往往会吸引更多的外国投资。

与此同时,在激进加息的支持下,股票和债券在过去一年受到重创,以科技股为主的纳斯达克指数去年下跌约34%。

“同样发生的是,我们现在积累了大量债务和资金,”达利欧继续提到,这意味着要处理美国债务上限等问题。他警告说,负债的持续积累最终可能会影响美元的价值。

总结而言,通胀朝着2%目标前进的周期里,无论最终是否能达到最终结果,市场无法否认的是,期间将存在许多不确定性。这也正是为何,短期而言现金为王的策略受到推崇,手持5%现金等待良机,并期待美元跑赢股票与债券。