FX168财经报社(北美)讯 植田和男(Kazuo Ueda)可能会意外被任命为日本央行行长,使市场再度关注今年收紧货币政策的预期。

随着日本央行行长提名将于周二(2月13日)公布,债券交易员正押注日本央行迟早会进一步调整对收益率曲线的控制,并预计日本央行将在年中左右结束负利率。股票投资者认为,收益率上升将提振银行股。

以下是一些图表,总结了日本市场的预期:

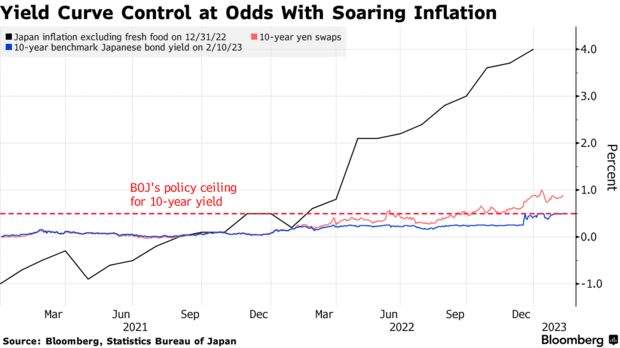

收益率曲线

基准收益率本月一直保持在日本央行0.5%的政策上限附近,外界猜测,由于通胀不断上升,日本央行行长黑田东彦(Haruhiko Kuroda)的继任者将不得不调整或完全放弃曲线控制计划。

10年期隔夜指数掉期的交易价格已经比同等债券收益率高出30个基点以上,表明市场押注上限将被取消。这两项指标都远低于日本的核心通胀率。去年12月,日本的核心通胀率飙升至40年来的高点。

“日本存在严重的通胀问题,许多经济学家似乎都低估了这个问题,”新加坡不对称顾问公司(Asymmetric Advisors)策略师Amir Anvarzadeh在一份报告中写道。“我们认为植田不会被黑田东彦的错误希望所束缚,即通胀将从本季度开始下降,并将首先调整收益率曲线控制,而且比许多人认为的要快。”

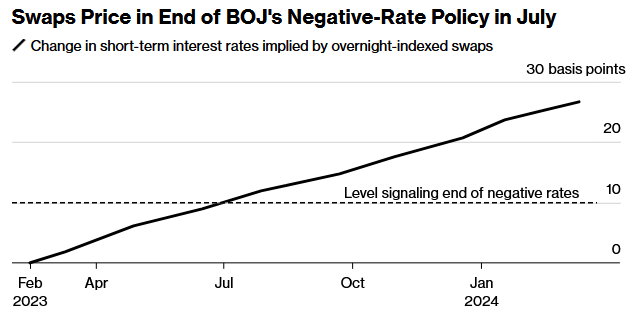

负利率的终结

日本央行的负利率政策预计也将在植田任内终止。远期掉期的价格反映出,这一工具将在7月份取消,随后短期利率将出现一系列上调。

根据国际清算银行(BIS)的数据,日本是唯一一个仍将短期政策利率维持在零以下的国家。欧洲央行于去年7月退出负利率政策,瑞士和丹麦央行也于去年9月退出。

脱离负收益率将对日本国库券市场产生影响,可能加剧债券抛售。

银行股走高

股市方面,随着投资者希望日本政府出台政策调整,日本银行股指数攀升至近五年来的高点。基准收益率的上限和日本的负利率政策一直是该行业盈利能力的沉重负担。

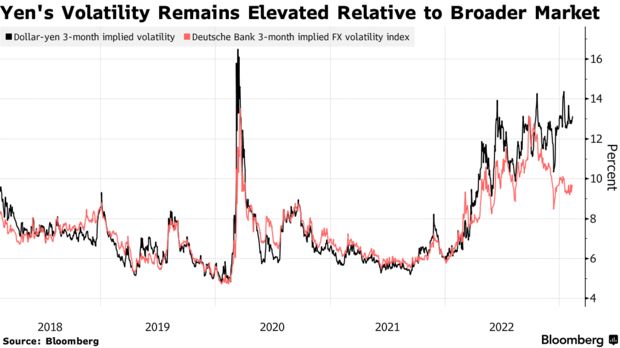

日元波动

由于日本央行去年12月出人意料地将10年期国债收益率上限提高了一倍,日元自去年10月底以来已经上涨了12%以上,表现优于G10所有其他国家的货币。对美联储加息放缓的押注也助长了日元升值的势头。

自去年10月以来,日元的3个月隐含波动率一直在上升,这表明交易员们在提防日本央行再次做出意外举动。

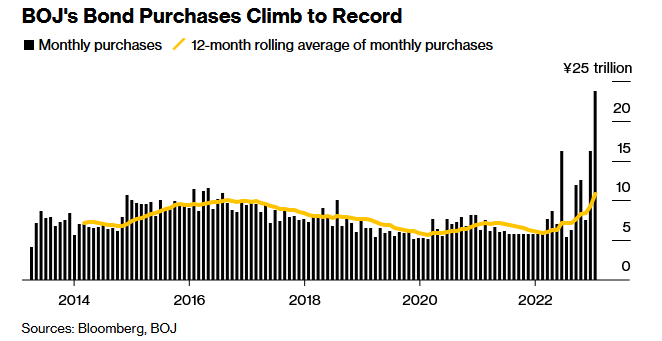

债券购买量激增

对收益率曲线控制的预期终结和海外政策收紧的押注,迫使央行加大干预力度,以捍卫其收益率上限。日本央行1月份购买了创纪录的23.7万亿日元(约合1800亿美元)的政府债券。

由于日本央行已经持有一半的日本政府债券,增加购买正在扼杀交易,损害市场功能——这正是日本央行去年12月表示促使其调整政策的原因。

债券市场的脆弱状态进一步证明,黑田东彦史无前例的量化宽松政策可能只剩下有限的时间了。

瑞穗银行(Mizuho Bank Ltd.)首席市场经济学家Daisuke Karakama在一份报告中写道:“黑田东彦领导的日本央行挑战了货币政策的极限,暴露了其无效性。”

备注:以上图片均来自彭博社。