央行围墙倾倒!高利率炸响金融风暴:瑞士央行115年来最大亏损 德国难补1万亿账面巨债

2023/03/07 11:20来源:FX168

FX168财经报社(香港)讯 通胀与加息压力飙升,各国利率持续上扬,受害的不只是散户与专业机构,央行的围墙也正在倾倒。3月刚起步,瑞士央行就报告年度亏损1325亿瑞士法郎,约1415.40亿美元,是该行115年历史上最大损失。德国央行也公布数据,创下自1979年以来最大帐面亏损,承认储备金难弥补1万亿欧元,约1.06万亿美元巨债。

瑞士央行115年来最大亏损

瑞士国家银行(SNB)周一(3月6日)报告年度亏损1325亿瑞士法郎),与其1月份公布的临时计算结果相符。这是央行115年历史上最大的损失,是由于去年债券和股票市场下跌导致瑞士央行投资价值暴跌造成的。

瑞士法郎走强也产生了负面影响,减少了瑞士央行的持有量和外国投资在转换回瑞士法郎时的回报。继2021年盈利260亿瑞郎之后出现亏损,这意味着瑞士央行将自1907年成立以来,第二次不向瑞士中央或地区政府支付股息或向投资者派发股息。

2022年的大部分亏损可归因于外汇头寸损失1315亿瑞郎,其持有的债券价值缩水720亿瑞郎,股票投资组合缩水410亿瑞郎。报告的损失抹去了瑞士央行1025亿瑞郎的分配准备金,这意味着该央行在考虑准备金分配后净亏损395亿瑞郎。

瑞士央行将于3月23日发布下一次货币政策更新,但拒绝就此次损失对其未来货币政策的影响发表评论。分析师认为这不会影响此事,尽管瑞士央行遭受了巨额亏损,但其股本仍为660亿瑞郎。

瑞银经济学家亚历山德罗·比(Alessandro Bee)表示:“即使股票完全消失,这也不会在短期内改变货币政策,因为瑞士央行可以在没有股票的情况下运作。只有在长期负资产的情况下,我才会看到对货币政策的影响。但即使在经历了去年的巨额亏损之后,我们也远未出现这种情况。”

德国难补1万亿账面巨债

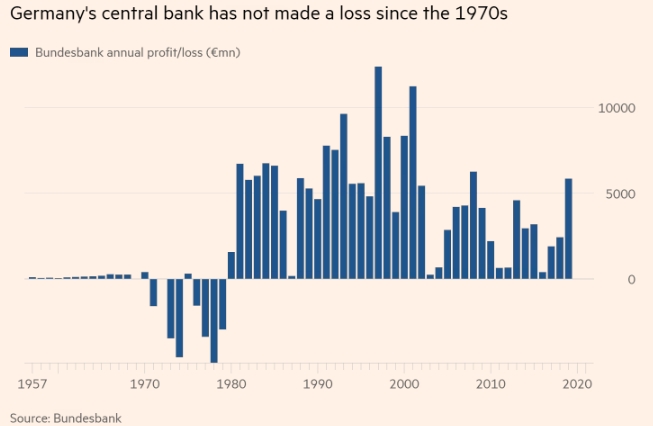

3月1日,德国央行公布2022年数据,根据其损益表显示,德国央行去年帐面亏损金额高达1.72亿欧元。为了弥补亏损,德国央行动用其10亿欧元的风险准备金(Risk Provisions),因此无法创造额外收入给德国政府。

“现在和未来几年的获利发展,是过去几年过度宽松的货币政策的最终结果。当前为了及时恢复价格稳定,需要紧缩的货币政策,”2022年1月上任的德国央行总裁内格尔(Joachim Nagel)指出。

(来源:英国《金融时报》)

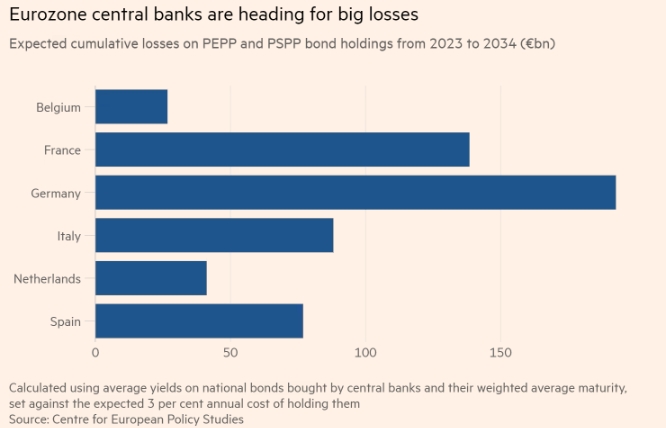

实际上,德国央行之所以会出现大幅帐面亏损,主要是因为自2015年起,参与欧洲央行(ECB)的购债计划,其帐面上累积了高达1万亿欧元的政府债券,而这也是内格尔的前任总裁魏德曼(Jens Weidmann)持续反对的作法。

过去持续的购债,创造了过去几年欧洲负利率公债市场。但自2022年以来,严重的通胀加上欧洲央行加息,使得德国央行受到双面夹击。一方面其要付给商业银行的存款利息负担增加,而另一方面其帐面上的债券价格持续下跌。

英国《金融时报》引述德国财政部长德国财政部长林德纳(Christian Lindner)指出,德国政府每年的债息支出在过去2年大幅增加10倍,从40亿欧元大幅成长为400亿欧元,“这笔资金大可以花在别的地方”。

“德国财政部过去几年受惠于便宜利率良多,”报道也引述德国联邦议院议员Frank Schäffler分析,“现在回力镖转回来了,不但是要付出更高的利息支出,也代表德国央行能贡献的获利不见了,天下没有白吃的午餐”。

不单单是德国央行,欧洲央行也开始面临疯狂购债计划的恶果。2月底欧洲央行公布2022年财务结算,即动用16亿欧元的风险准备金,才把去年的帐面亏损弥平。而其风险准备金也因此下降为66亿欧元。

据Politico在2022年底就撰文指出,全球各大央行,包括欧洲央行、美联储、英格兰银行、瑞士央行和澳洲联储等加总起来,总计帐面损失高达1万亿美元。

(来源:英国《金融时报》)

专家也分析,央行出现大幅帐面亏损之际,真正的危险不在于他们真的会破产,危害是在于他们将面对更强大的地缘压力。

“中央银行因为无法如愿压低通胀,已经面对民众端和政府很大的压力,”LH Meyer Monetary Policy Analytics经济学家Derek Tang指出。他也补充:“他们已经面对一定程度的信心丧失,现在资本的损失更增加了一层的难度。”

分析师警告说,连续多年的亏损可能会削弱德国央行来之不易的信誉。

“公众的批评将会增加,” Heinrich Heine University Düsseldorf货币经济学教授Ulrike Neyer说。“首先因为不会向政府付款,其次因为人们可能会争辩说央行的独立性受到威胁。不过,我认为这种批评并不完全有道理。”