美元打回原形!鲍威尔万事俱备“只欠非农东风” 美国股债罕见“奇点”恐掀巨大泡沫

2023/03/09 09:33来源:FX168

FX168财经报社(香港)讯 美联储主席鲍威尔在发表证词第二日,重申可能加息50个基点的加速利率政策。但他强调辩论仍在进行中,这取决于美联储政策会议前两周内公布的数据。这意味着,周五(3月10日)非农就业报告发布前,美元交易员只能握紧方向盘,周四亚市早盘报在105.65,挑战上行的路线被暂时冻结。美国股债则呈现罕见的奇点,同步上涨恐怕将掀起泡沫化。

鲍威尔对美国众议院表示:“我强调尚未就此做出任何决定,但如果整体数据表明有必要加快收紧政策,我们将准备加快加息步伐。”

“我们尚未做出任何决定,”鲍威尔表示,但将密切关注周五即将公布的就业数据,以及下周发布的CPI通胀数据,以决定加息是否需要转回更高档位。正如周二会议上发生的那样,立法者向鲍威尔施压,询问美联储政策对经济的影响,以及官员们是否正在冒经济衰退的风险来抑制物价上涨。

鲍威尔再次承认,美联储最初认为通胀只是“暂时性”因素会自行缓解的结果是错误的。鲍威尔说,当前出现许多第一次。“如果我们再次得到这个球,我们就会知道如何挥杆。”

当被问及他是否会暂停加息以避免经济衰退时,鲍威尔回答说:“我不会对会暂停加息吗,做出是或否的回答。这是一个严肃的问题,我不能告诉你,因为我不知道所有的事实。”

美联储过去一年与通胀的激烈斗争重塑了金融市场,提高了住房抵押贷款和其他信贷的成本,旨在为整体经济降温。

周三数据显示,美国“小非农”2月ADP新增就业人数达24.2万人,远高于前值和预期,1月职位空缺数降幅虽下滑,仍高于市场预估值,且前一月数据也获得上修。接下来,市场重点将转向周五的2月非农就业报告,以确认强劲的就业成长是否支持更大的加息幅度,定于下周二公布的美国消费者物价指数(CPI),也是美联储是否重新加快加息步伐的关键,市场预期2月CPI月增率将达0.4%,略低于1月的0.5%。

Bannockburn Global Forex首席市场策略师Marc Chandler提到说:“美元历经四个月的大幅抛售,且目前为止还在修正当中,我不认为可以重测9月和10月的高点。”

欧元稍早一度逼近1月初创下的年内最低水平,当前汇价变化不大,小贬0.04%至1.0543美元;英镑自昨日的惨烈贬势回升,涨逾0.1%至1.1842美元。澳元自近四个月低点回升,涨逾0.1%至0.6588美元,纽元微升0.05%至0.6107美元。

加元/美元贬逾0.3%,至1.3803加币兑1 美元,创11月3日以来最低。加拿大央行稍早如预期维持关键隔夜利率不变,成为第一家在高通胀预期趋缓的情况下,暂停紧缩政策的主要央行。

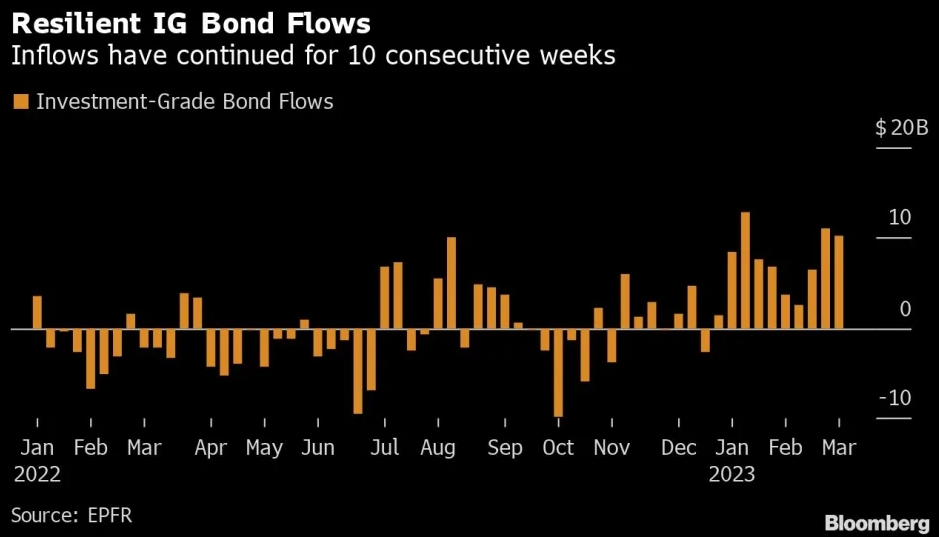

美国股债罕见“奇点”

随着股市遭受更多打击,越来越多的交易员躲在信贷市场中。他们在优质债券中寻找避难所,尤其是短期证券。今年到目前为止,全球投资级信贷基金已吸纳近700亿美元资金,成为自EPFR Global于2017年开始追踪数据以来,今年这个时候最大的资金流入。

(来源:彭博社)

野村证券国际跨资产宏观策略师Charlie McElligott表示:“当你晚上可以坐在国库券或短期投资级信贷中入睡时,你为什么要让自己受制于这种非常依赖数据的、二元的、每周股票环境和利率重新定价?”

他提供了自己的轶事证据,称他知道股票基金经理的投资组合中有25%至50%来自蓝筹公司的短期债券。

自2001年以来,现金首次超过60/40投资组合。在高通胀和美联储决心继续加息的背景下,资产配置者面临着选择最不坏的选择的挑战。近期股市遭受重创,债券价格因杰罗姆鲍威尔的鹰派警告而承压,现金价值受到侵蚀。

“在短期内,现金和投资级信贷是最好的定位方式,”Generali Investments宏观和市场研究主管Thomas Hempell表示。“虽然这不会是一场出色的表演。”

标准普尔500指数周二暴跌,从2月初的峰值跌至4.6%,但随后在周三回暖,此前鲍威尔表示利率可能需要高于此前预期。根据EPFR的数据,美国股票基金已经连续四个星期流出总计106亿美元的资金。

投资者转向信贷的风险在于,他们将被锁定在长期证券中,随着利率攀升,他们将面临损失。尽管对高等级债券持乐观态度,但根据彭博指数,今年的总回报率不到1%。基准中的平均票据收益率为5.3%,并将在近九年内到期。

交易员对美联储削减3270亿美元债券的希望破灭,“这在很大程度上是一个短期战术藏身之处,” McElligot警告说,一旦出现持久的牛市,来自股市的游客可能会立即抛售手中持股。

更具冒险精神的类型可能会开始涉足投机级债务,以获得更高的收益。AllianceBernstein固定收益联席主管Gershon Distenfeld表示,他预计未来几年低质量的固定收益将与股票竞争。

他说:“人们看到,通过在固定收益市场而不是股票市场的相同部分,你可能会以更低的风险获得相同类型的回报。” 但就目前而言,呼吁的是高质量债务,这导致利差收窄至历史最低水平,这表明投资者更关心绝对收益率而不是相对估值。

根据彭博汇编的数据,三个月期国库券与投资级指数之间的收益率差异仅为0.7个百分点。据摩根大通策略师称,高级和三个月期国库券之间的利差最近创下历史新低。“就我们所看到的资金流动而言,有一些股票投资者转向信贷,”Insight Investment驻伦敦的投资专家Jill Hirzel表示。“投资级技术指标仍然具有吸引力。”

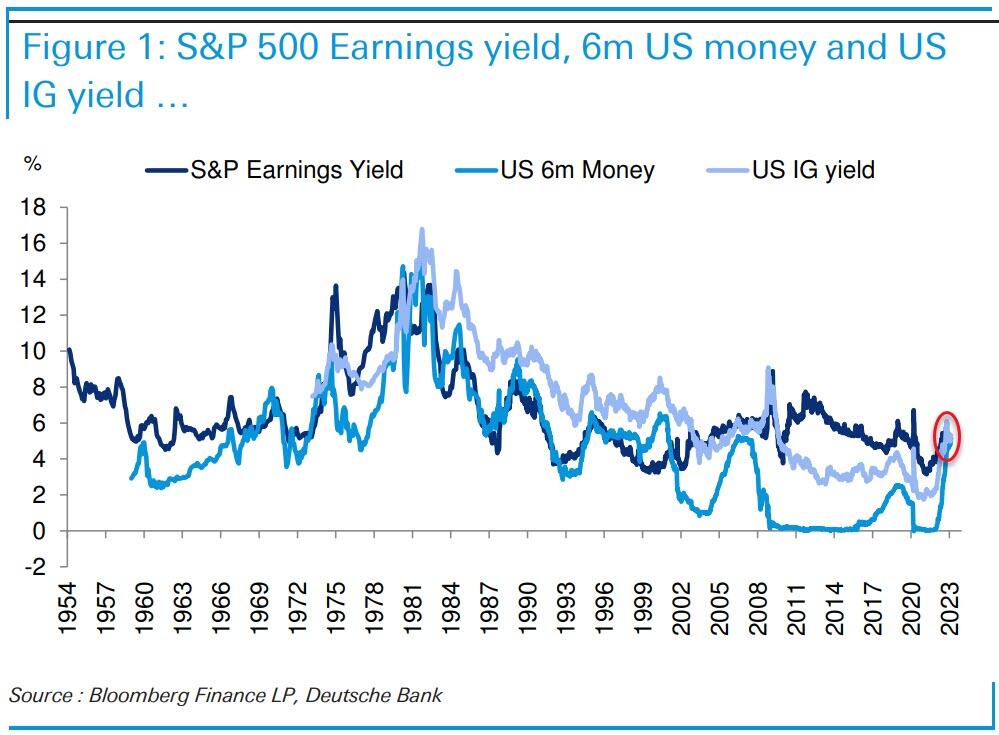

在过去十年或更长时间里,大多数投资者都信奉股票是唯一选择的格言,因为全球央行的压制迫使每一个投资者进入风险更高的资产,以寻求收益或一些回报。然而,当“不要与美联储作对”开始时,一件有趣的事情发生,即:股票价格下跌,债券收益率上升,通货膨胀吞噬任何实际收入增长。

“这就是市场已经持续了一年左右的时间,以至于令人震惊的事情刚刚发生,”ZeroHedge分析道。

“虽然我们都知道永远不应该交叉,但我们似乎已经达到资本市场的奇点,即利率、股票和信贷收益率都趋于一致。”

(来源:ZeroHedge)

自2001年以来,6个月期美国货币首次收于标准普尔500指数的收益率(1/PE)以上。

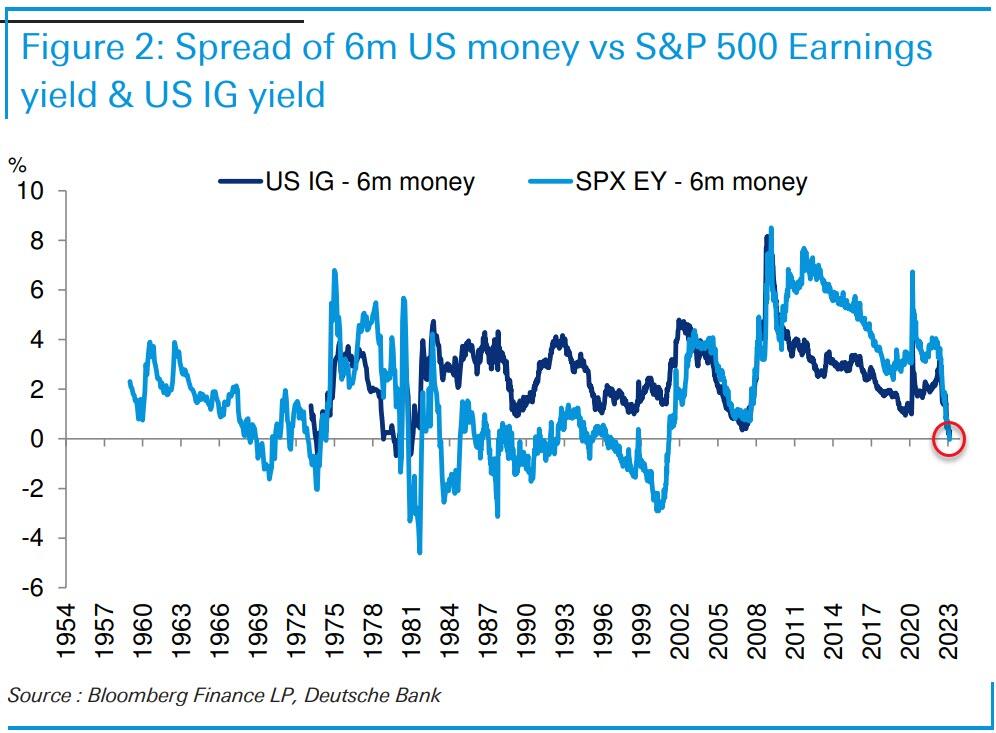

此外,投资级(IG)信贷收益率仍高于6个月货币,因为它们也一直在抛售,但最近几个月差距已大幅缩小。这种情况自1980年以来就没有发生过逆转,但最近几周已经接近。

德意志银行的Jim Reid解释了为什么这很重要:“在1980年代和1990年代的很长一段时间内,收益收益率都低于600万美元,但在互联网繁荣/萧条前后的峰值反转之前,它不会对股票回报产生太大影响。”

(来源:ZeroHedge)

有人可能会争辩说,在1980年代和1990年代的大部分时间里,收益率和实际收益率的暴跌意味着债券和股票可能同步上涨。“不过,对于信贷而言,这种曲线利差一直是信贷利差的良好领先指标。随着这条曲线变得越来越平坦,未来18个月利差扩大的可能性就越大,反之亦然。”

总结而言,直觉上当短期货币的收益率与较长期限的风险资产具有竞争力时,应该有更谨慎的投资行为,投机精神会慢慢消失。“前端应该变得更有吸引力,以损害曲线外风险较高的企业,这就是为什么我们认为倒曲线是随后几个季度经济的良好预测指标。”