下周重磅事件:美、欧、日、澳通胀数据轮番来袭 市场大行情蓄势待发

2023/03/26 09:53来源:FX168

FX168财经报社(北美)讯 在对银行业危机的持续不安中,下周通胀将重新成为人们关注的焦点。欧元区CPI初值和美国个人消费支出(PCE)通胀数据将占据下周的大部分头条。澳大利亚也将公布通胀数据,日本方面,东京的物价也将受到关注。火热的CPI数据可能会扰乱市场,因为各国央行已表示,在当前动荡时期,它们不会将注意力从通胀上移开。

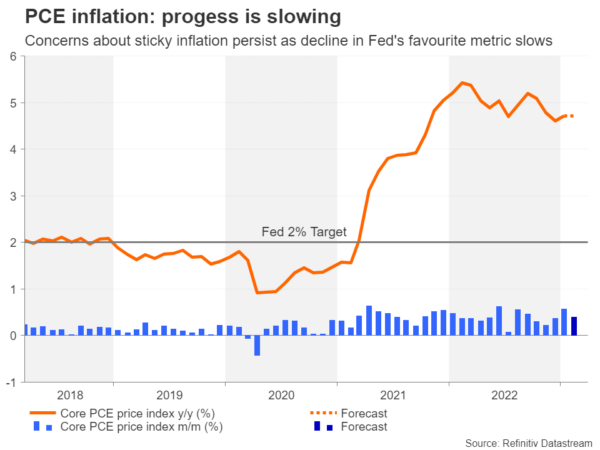

PCE数据会使美联储的利率路径进一步复杂化吗?

紧跟着联邦公开市场委员会(FOMC)会议和银行危机,投资者将不得不消化另一份来自美国的通胀数据。PCE通胀报告将于下周五出炉,同时出炉的还有个人收入和支出数据。虽然近几个月来总体价格压力缓解取得了良好进展,但美联储最近将努力重点放在服务业通胀上,在这方面,美联储主席鲍威尔的最新评估是,如果不包括住房部分,则通胀没有取得任何进展。

政策制定者将有机会重新审视2月份的物价,这次是以核心PCE物价指数的形式。美联储更加关注这一特定的通货膨胀指标,因此任何意外的上升都可能增加对5月份后续加息25个基点的押注,目前这种可能性一直在50%上下波动。

(图源:XM)

美国经济谘商会将于下周二公布备受关注的消费者信心指数,下周五将公布个人消费数据,消费者状况也将成为关注焦点。前者更具前瞻性,因此3月份数据的任何恶化都可能与地区性银行的倒闭有关。

其他数据方面,标普Corelogic Case-Shiller指数(将于下周二公布)和成屋待完成销售(将于下周三公布)将是重要的房地产指标,因为有迹象显示,房地产市场在去年因美联储收紧政策而大幅下滑后正在反弹。第四季度国内生产总值(GDP)最终数据将于下周四公布,最后,芝加哥采购经理人指数(PMI)将于下周五公布。

由于市场情绪在银行倒闭后仍相当脆弱,投资者更有可能对强劲的数据做出负面反应,因为这将减少美联储保持谨慎的理由。然而,这可能并不一定会大幅提振美元,因为即使在最乐观的情况下,美联储的最终利率也已经永久性地降低了。

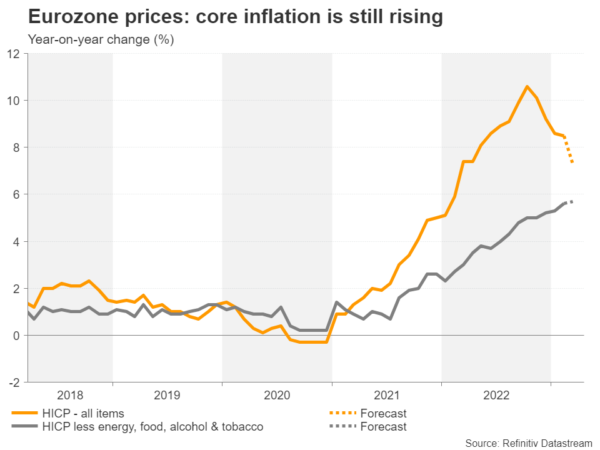

欧元区通胀率预计将再次小幅下降

欧洲央行可能在3月份放弃了前瞻指引,但由于通胀仍远高于2%的目标,政策制定者一直急于发出信号,表明未来几个月仍有可能进一步加息。下周五公布的3月份预估数据显示,整体通货膨胀率可能会降至8%以下。然而,对欧洲央行来说,更令人头疼的是基本通胀指标的持续攀升。

不包括食品、能源、酒类和能源的消费者价格指数(CPI)预计将从2月份的5.6%升至3月份的5.8%。

(图源:XM)

这种趋势持续的时间越长,欧洲央行继续收紧货币政策的可能性就越大,而在美联储暂停加息的同时,这种情况发生的可能性正在提振欧元。经过过去几个月的盘整,只要银行业危机对欧元区经济的影响仍然能到遏制,欧元/美元就很有可能会突破2月2日高点1.1033。

然而,在美国情况就不同了。在美国,即使硅谷银行(Silicon Valley Bank)倒闭的后果没有造成新的伤害,信贷紧缩的风险也在加剧。鲍威尔本人强调,无论是否进一步加息,信贷环境都可能收紧,因为银行变得更加谨慎,发放的高风险贷款也会减少。

不过,这并不是说欧洲经济不会受到任何余震,投资者将对商业信心的任何下降保持警惕。3月份的调查将于下周一开始出炉,德国Ifo商业景气指数将于下周四公布,欧元区经济景气指数将于下周四公布。

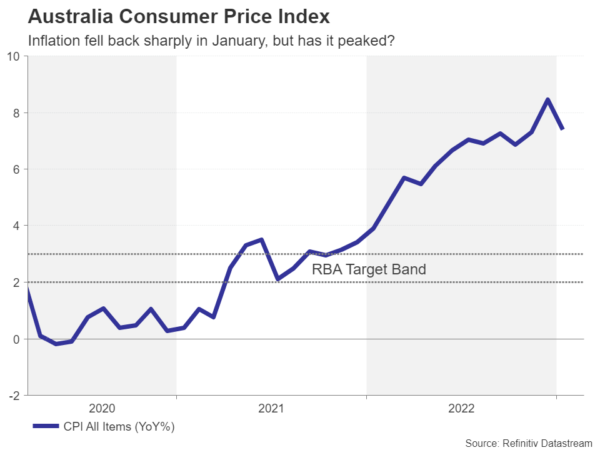

澳洲联储暂停加息未定 澳元关注CPI数据

早在银行业动荡之前,澳洲联储就开始了暂停加息的讨论,在4月份的会议上可能会更倾向于这样做。目前市场预期暂停加息的可能性约为90%,如果通胀数据意外进一步下降,下周三公布的通胀数据可能会使前述押注接近100%。

澳洲联储希望通胀率在去年12月已触顶,当月的通胀水平为8.4%,然后在今年2月急剧下降至7.4%。如果3月再度下跌,将被视为4月暂停加息成为板上钉钉之事,不过这样的结果对澳元来说不是好兆头。

(图源:XM)

或者,强于预期的CPI数据将对澳元有利,如果中国下周五公布的制造业采购经理人指数显示3月经济进一步反弹,澳元也可能会上扬。

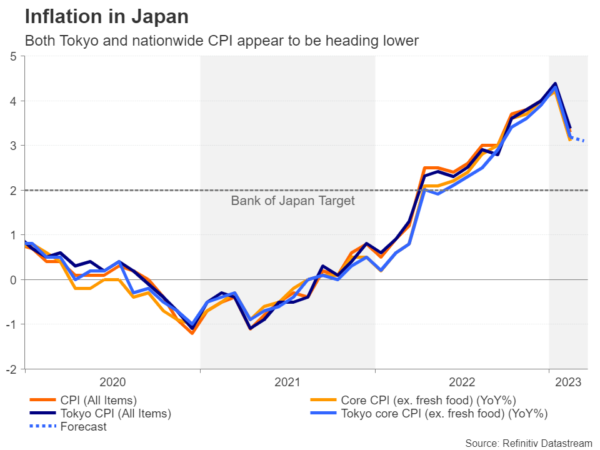

日本的通胀状况仍不明朗

继续关注亚太地区,日本下周数据密集,主要集中在下周五。2月份的工业生产初步数据、零售额和失业率都将被提上议程。但投资者最感兴趣的可能是东京地区3月CPI数据,该数据被视为稍后公布的全国CPI数据的前导。

(图源:XM)

日本2月份通胀率大幅回落,减轻了日本央行进一步缩减刺激政策的压力。3月份的预测是,东京的核心CPI继续小幅放缓。如果上述预测得以实现,近来兑美元汇率一路走高的日元可能难以扩大涨势。

然而,如果通胀再次逆转走高,这可能会加剧人们对日本央行在4月会议上采取某种政策行动的猜测。这将在春季工资谈判的背景下进行,工会同意了一项平均年化3.8%的通胀工资协议。