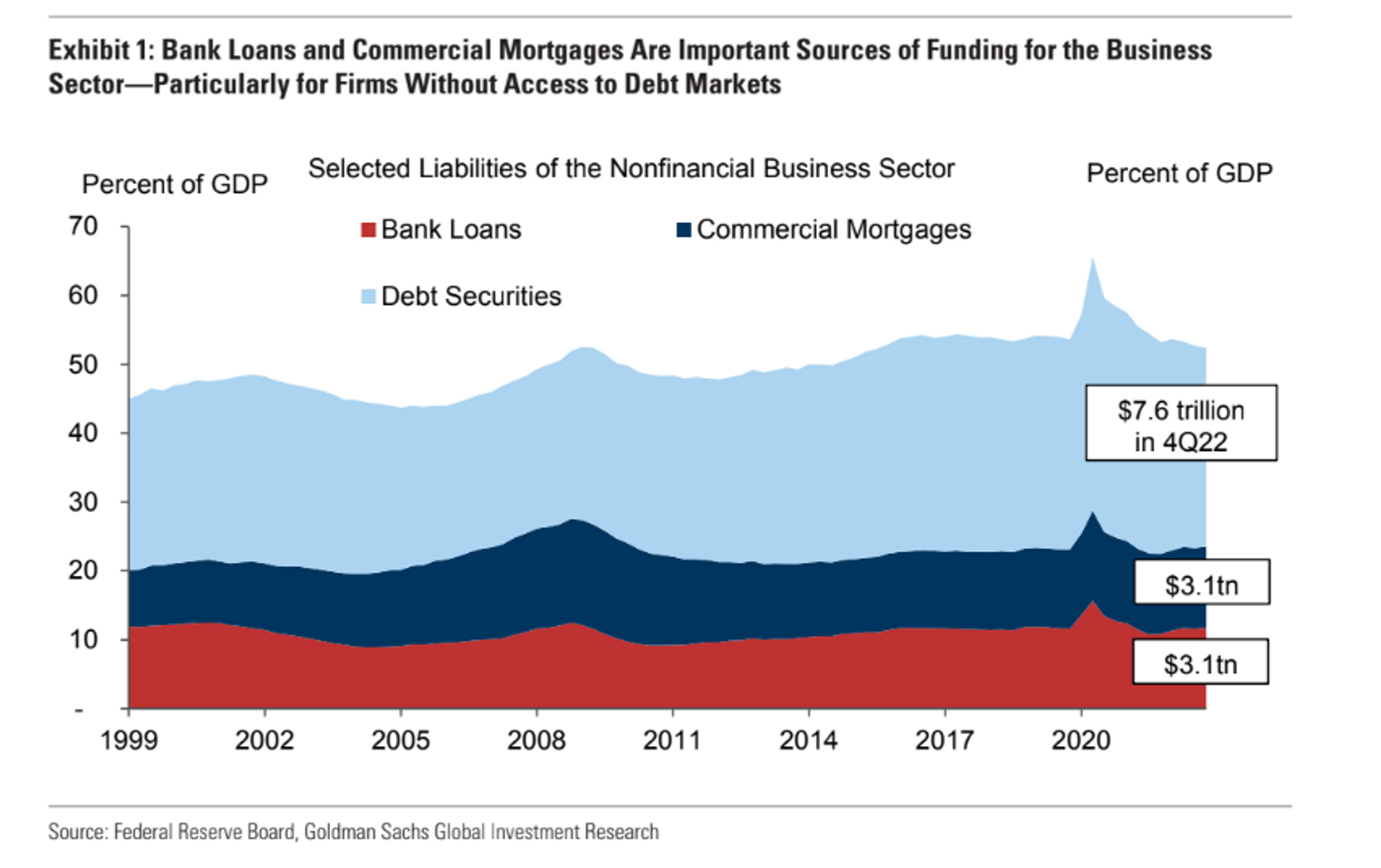

FX168财经报社(香港)讯 高盛最新报告揭示过去20年来,商业抵押贷款和银行贷款是美国GDP的关键角色,约占总体的24%。今年年初,美国银行持有的商业抵押贷款估计为3.2万亿美元,最容易受到贷款回撤的影响。高盛向市场发出警告,一旦信贷账单到期而冻结,房地产将成为全球资产中最大的风险敞口。

先简单逻辑推演整个架构,美联储激进加息、维持高利率背景下,美国银行业挤兑倒闭,商业地产信用贷款到期违约冻结,人们担忧2008年金融风暴会重演。

下面高盛的数据图表显示,银行的债务证券总额约为7.6万亿美元。商业抵押贷款是银行资产的很大一部分,也是GDP的驱动力。

(来源:MarketWatch)

硅谷银行在3月初以18亿美元的亏损出售低息、无风险证券,这加速了该银行的存款挤兑,最终导致其倒闭。自3月初以来,人们一直担心银行可能会进一步不稳定,尤其是如果存款挤兑迫使银行以折扣价出售低息债券或贷款,进而实现亏损。

高盛经济学家查看7家地区性银行的贷款账簿和美联储的季度数据,以更好地衡量特定行业的贷款活动。他们估计,制造业和房地产行业是银行贷款中最大的两个风险敞口,合计约占30%,但如果包括其他行业的商业房地产投资,这一比例将增加到50%。

由Jan Hatzius领导的高盛经济学家团队写道:“这些巨大的份额,再加上制造业和房地产行业资本支出的巨大份额,意味着即将到来的银行信贷紧缩,将部分通过对这两个行业的影响来影响经济。”

另一方面,他们表示对办公和零售物业的需求疲软可能会减少建筑贷款,“如果是这样,信贷紧缩对商业房地产活动的增量拖累可能会变得较小”。

房市上演2008年井喷

在3.2万亿美元的美国商业地产中,房地产价格一直在攀升,尽管高管们竭力劝说更多员工重返办公室。一年后,陈旧和过时的办公大楼仍然是恐惧的主要来源,但贷款人现在还必须应对银行系统的压力、信贷条件的收紧,以及美联储似乎致力于保持利率限制。

商业抵押贷款(CMBS)市场不是美国商业地产的最大贷方,但它作为房东的主要资金来源很重要,并且是最接近房地产领域信贷状况实时快照的部分。几十年来,人们对商业抵押贷款的印象很深刻,也就是它“能帮助分散房地产债务投资者的风险”。

但3月信用利差的跳空,反映出投资者对商业房地产和违约风险的高度焦虑。根据美国银行全球的数据,3月份来自全国不同资产交易的顶级AAA级债券,罕见跳空近45个基点,将利差推高至比无风险国债利率高出约155个基点。

“在新冠疫情最严重的时候,我们可能已经看到它像这样短暂跳空,但确实,现在的情况正在带我们回到2008年金融风暴,” InspereX高级交易员David Petrosinelli提到。

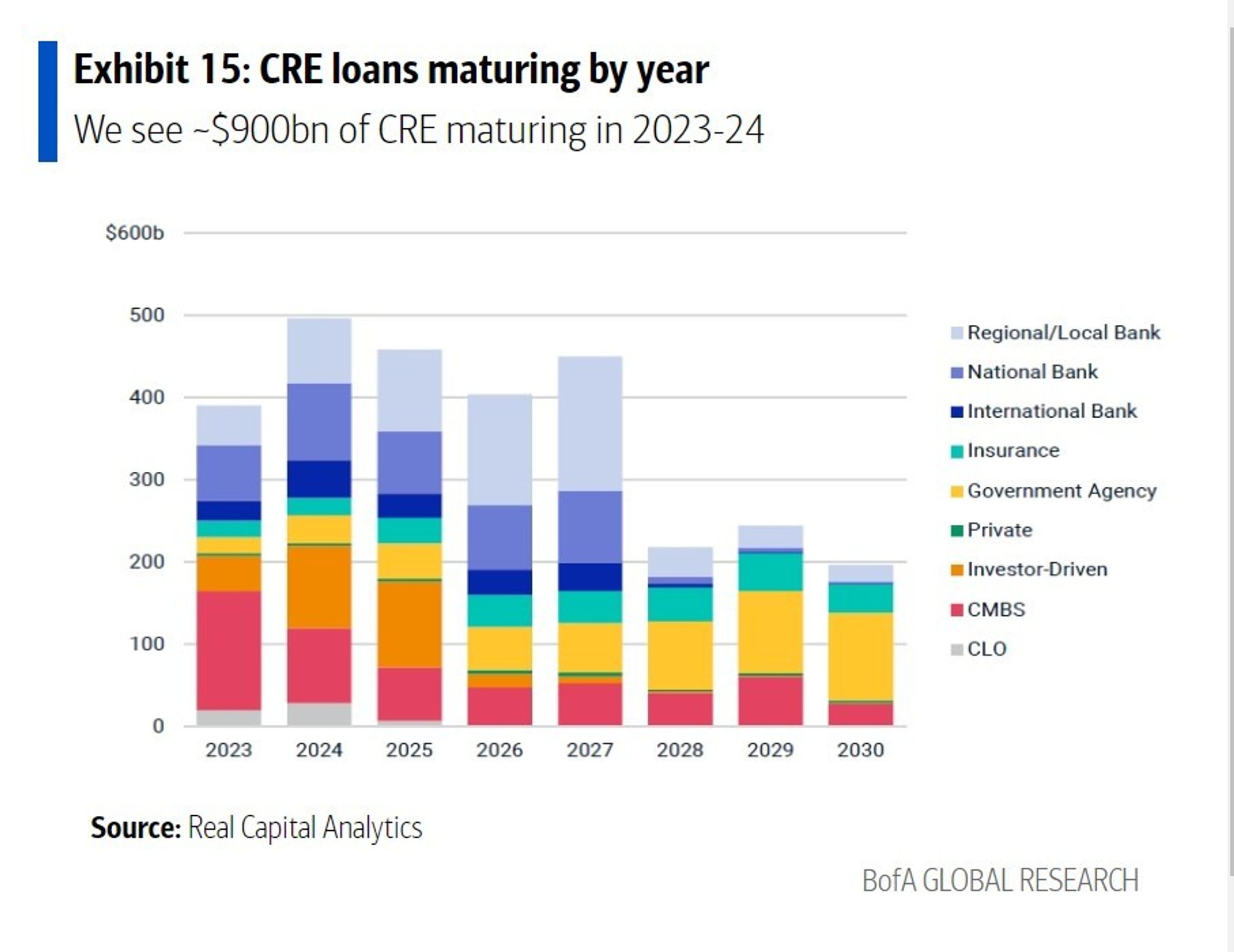

尽管硅谷银行本周已经出售给第一公民银行母公司First Citizens Bankshares Inc.,帮助提振了市场基调,并短暂地巩固了股市,但房东仍然面临艰难的背景,特别是如果信贷进一步收紧,因为大约9000亿美元的商业地产贷款,将在2024年到期。

(来源:BofA Global Research)

2008年金融风暴后,商业地产贷款花了数年时间才复苏。接下来是长达10年的低利率,这可能很快就会适得其反,不仅对债务到期的房东,而且对允许借款人在此过程中提取数十亿现金的贷方也是如此。

旧金山一直在宣传摇摇欲坠的金融区税收减免和复兴计划,而纽约市希望放宽将商业建筑转变为住房的规定。尽管如此,大城市天际线上一排排空置的1960年代写字楼,几乎已经成为许多贷方的禁区,而一小部分较新的得奖建筑则吸引了租户。

一些华尔街策略师认为,房地产价格可能会下跌30%,而惠誉国际评级公司2021年的一项估计警告说,如果公司和工人采取每周三天在家工作的策略,办公室价值可能会暴跌54%。

“看,会有很多痛苦,尽管我认为人们会慢慢回到办公室,但这变得越来越困难,”Marcus & Millichap Capital Corp资本市场副总裁Daniel Lisser说。