美联储107年来首次录得亏损!利率点阵图的一个真相:美国无力偿债“沦为垃圾信贷”

文/小萧2023-03-31 14:40:59来源:FX168

FX168财经报社(香港)讯 美联储最新公布的2022年审计年度财务报表显示,第四季度107年来首次录得亏损,损失金额为158亿美元。金融大佬、Gray Capital Management LLC创始人Michael Gray表示,美联储激进加息的紧缩政策,造成负债高于资产。要能恢复盈亏平衡,需要将利率下降至2.75%。点阵图参与者预测,利率要到2026年才达到该门槛。这曝露一个真相,即美国处于政策无力偿债的危险境地,最终恐沦为垃圾信贷。

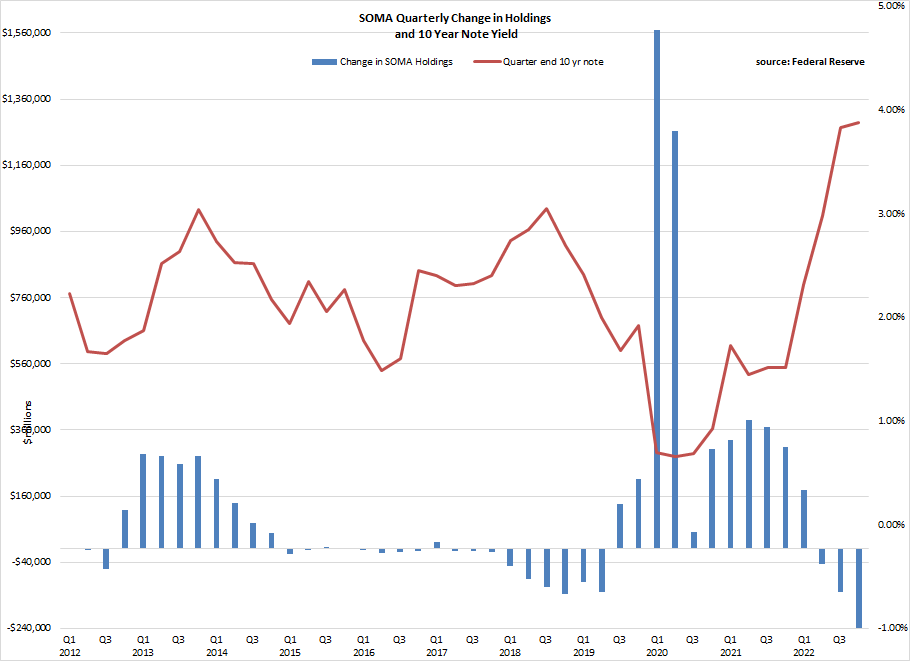

美联储的资产主要是长期固定利率美国国债和抵押贷款支持证券(MBS),而其负债是短期和浮动利率。由于美联储在过去一年中一直采取紧缩政策以应对通货膨胀,他们在系统公开市场账户(SOMA)中持有的固定利率资产所赚取的利率一直保持不变。但是,他们的负债成本随着美联储的每次紧缩举措而增加,以提高联邦基金利率。

“短期利率上升的结果是,美联储的净息差在这一年中下降并最终变为负值,”Gray补充称。

2022年底时,美联储拥有8.4万亿美元的固定利率资产,收益率为1.85%。在负债方面,美联储有5.6万亿美元的逆回购协议和存托银行准备金,它们必须支付利息。

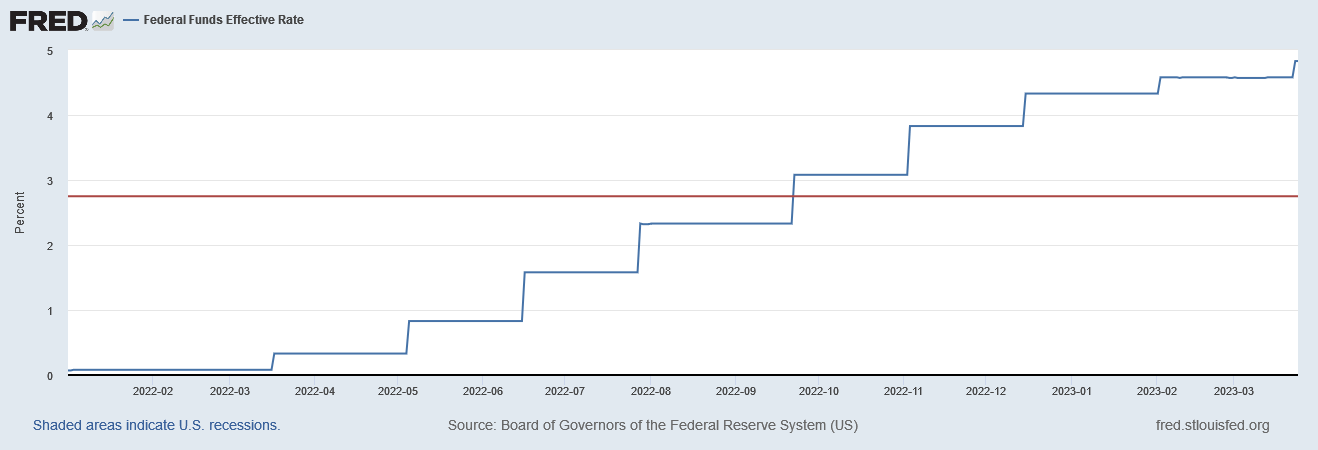

Gray强调:“美联储要能达到盈亏平衡,就必须为负债支付2.75%的利率。2022年9月21日,当联邦公开市场委员会将目标联邦基金基准利率上调75个基点至3.00-3.25%的范围时,该门槛被突破。此后,又加息4次,总计175个基点至目前的4.75-5.00%区间。”

(来源:FRED)

而需要注意的是,美联储主席鲍威尔在近期私人闭门会议中,向美国国会透露还会再加息一次。

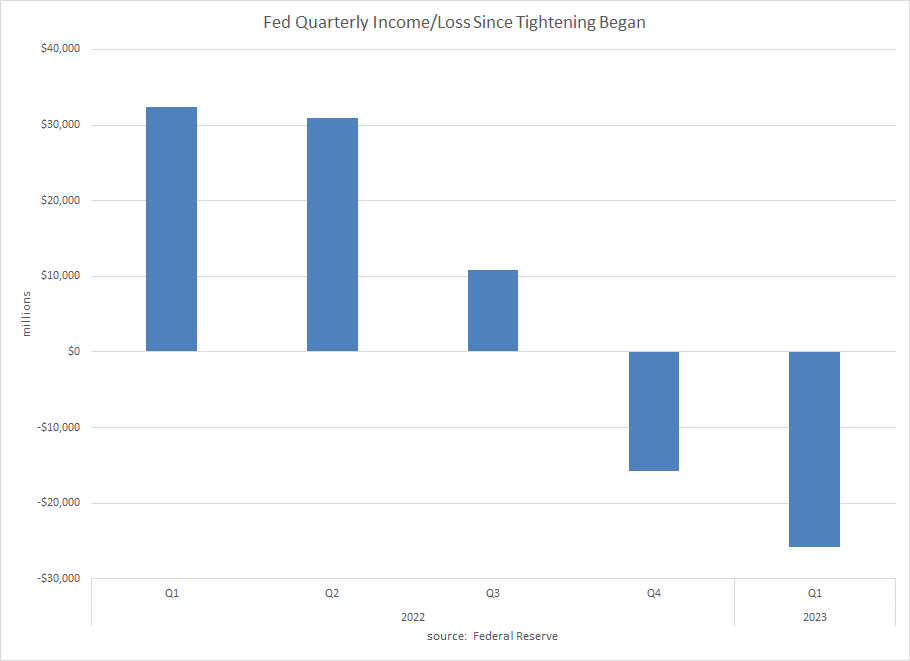

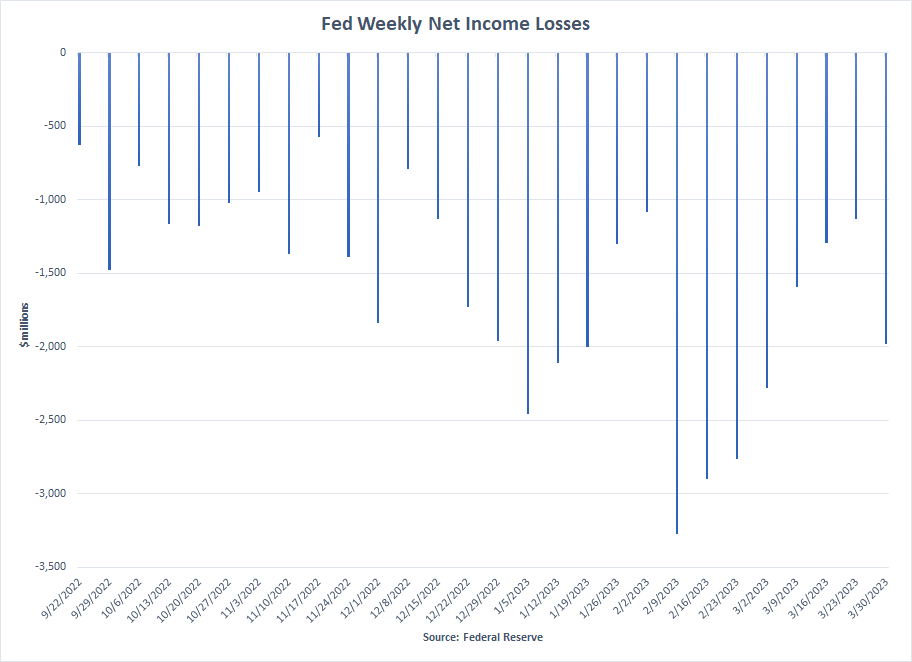

自美联储开始收紧政策以来,净收入的季度下降情况如下图所示:

(来源:美联储网站)

美联储在2022年第一季的收入为324亿美元,是有记录以来最大的季度收入。净收入在2022年第二季略微下降至310亿美元,反映出3月份首次收紧25个基点,随后在5月份又收紧50个基点。

2022年第三季的净收入受到6月、7月和9月各75个基点加息的影响,降至109亿美元。最后,在2022年第四季,由于美联储损失158亿美元,11月和12月加息共计125个基点,净收入在107年来首次转为负值。

净亏损持续到2023年第一季,在1月和3月进一步加息后增长至-260亿美元。美联储的损失将持续到短期利率降至2.75%的盈亏平衡点以下。

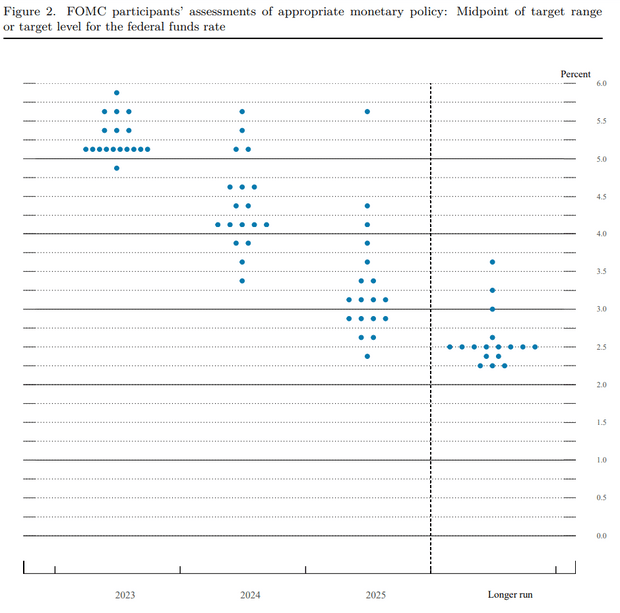

根据2023年3月21日FOMC会议的点阵图,参与者预测联邦基金利率要到2026年才会跌破2.75%。

(来源:FOMC)

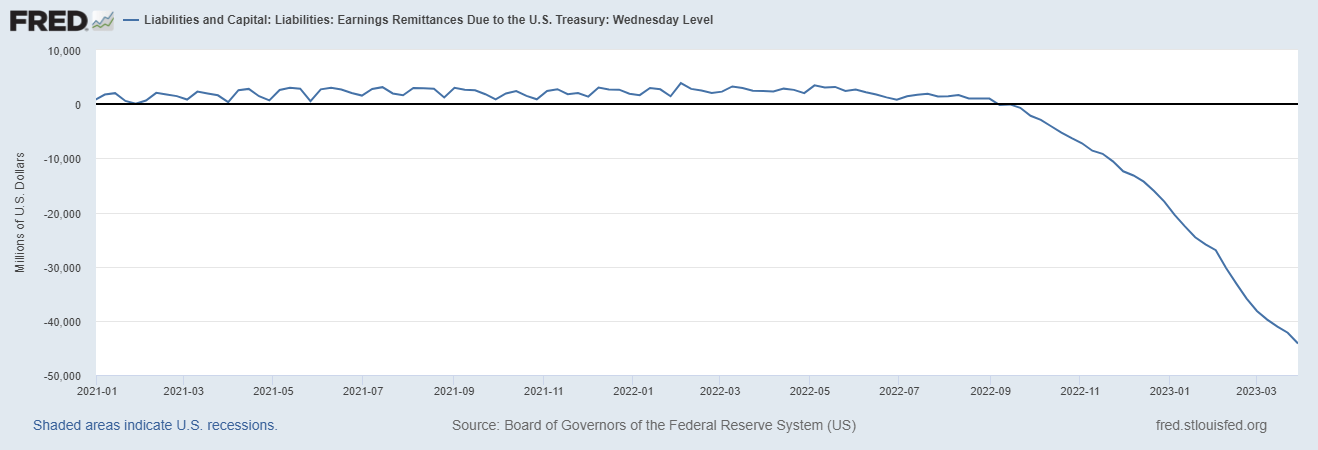

Gray解释说,截至2023年第一季末的累计损失,超过了美联储420亿美元的资本金。在商业银行中,这会造成资不抵债,但美联储的运作规则不同。根据美联储会计,损失对其资本没有影响。相反,损失记在一个新创建的递延资产账户中,称为“国库收益汇款”,在资产负债表上被记录为负债。损失将继续增加递延资产账户,直到美联储再次盈利,然后这些收益将用于减少递延资产,这种处理导致美联储创造新的储备来弥补损失。

(来源:FRED)

“美联储拥有庞大的研究人员,其中包括数百名博士经济学家。自美联储开始为准备金支付利息以来,他们研究了记录递延资产的可能性问题。2018年,他们发布一项模拟分析,得出的结论是美联储持有递延资产的可能性为30%,他们确定该资产不会超过200亿美元。该研究于2022年7月更新,当时美联储明确表示,递延资产将很快入账。该分析得出的结论是,递延资产将达到1800亿美元的峰值。”

八个月后,美联储在账面上拥有442亿美元的递延资产,现在看来,到2024年年中,该资产的增长将超出他们的最高估计,美联储目前每周损失超过20亿美元。

(来源:美联储)

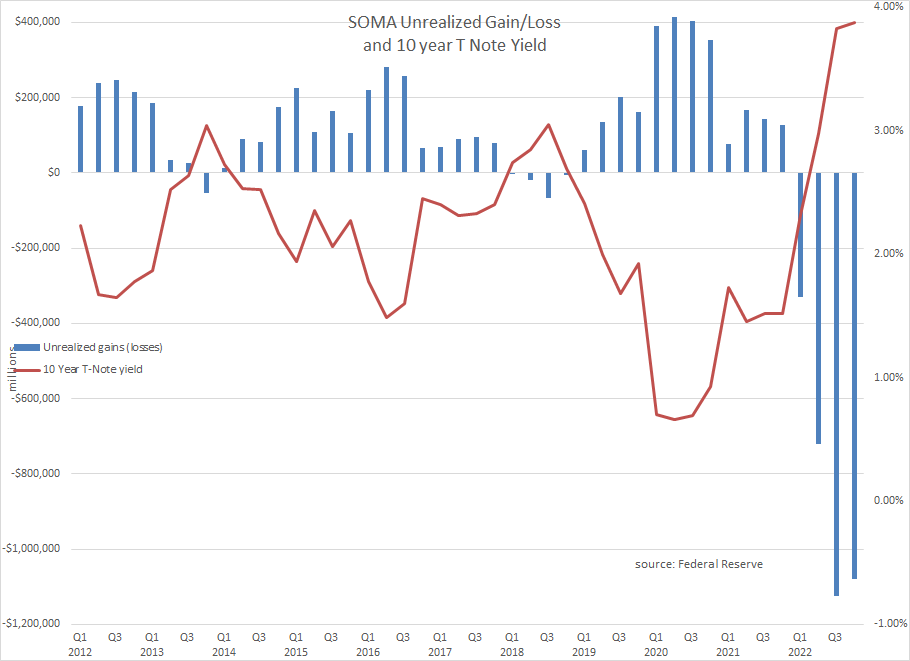

值得关注的是,美联储的SOMA投资组合有1.1万亿美元的未实现损失。这是因为当美联储在量化宽松期间购买SOMA资产时,利率要低得多。如下图所示,1/3的SOMA投资组合以低于1%的收益率购买,另外1/4的投资组合以1-2%的收益率购买。

(来源:美联储)

Gray说道:“事实上,在新冠大流行期间,当美国国债收益率创下历史最低水平时,美联储实际上是美国国债的唯一买家,因为他们购买了美国国债增幅的57%。当美联储的购买放缓时,利率开始上升。”

(来源:美联储)

如果美联储要出售其SOMA投资组合中的证券,他们将必须报告其购买价格与市场价格之间的差异,从而确认损失。正是出于这个原因,美联储正在通过安全缩减的政策,来持续缩减资产负债表,因此他们没有记录任何损失。

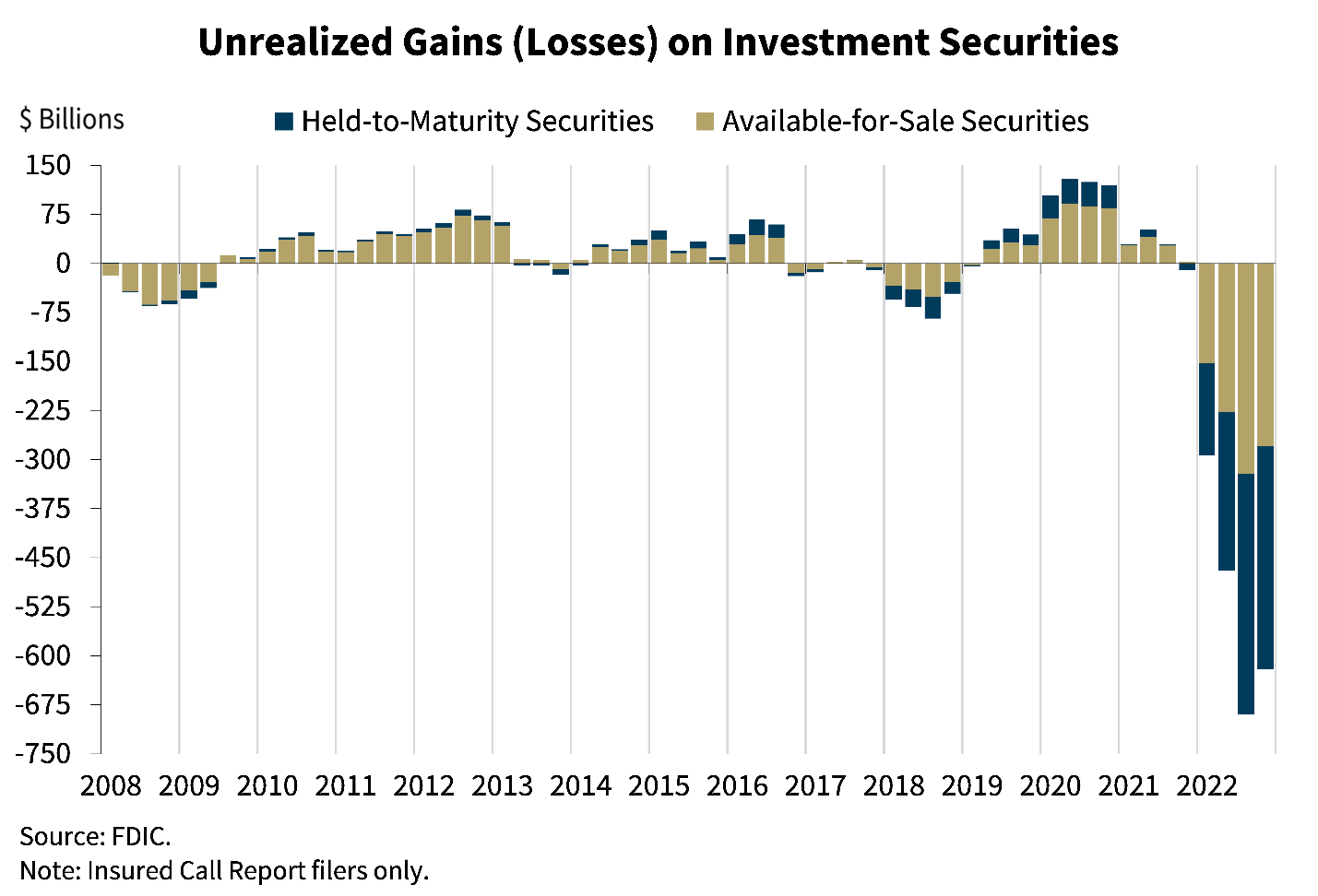

具有讽刺意味的是,美联储的情况是,他们的资产负债表上存在着同样的资产/负债错配问题,这种错配正在扰乱银行业,导致当前的银行业危机。美联储正试图在他们自己的房子着火时,扑灭燃烧的银行业火焰。

许多人已经非常清楚,商业银行资产负债表上债券的可供出售与持有至到期会计指定。美国FDIC主席Martin Gruenberg于3月27日在参议院银行业委员会作证时谈到了这个问题,他表示,银行增加利率风险敞口,随着过去一年利率迅速上升,许多银行的未实现损失处于休眠状态。截至年底,整个银行业持有的债券未实现损失为6200亿美元。

(来源:美国FDIC)

“从美联储的未实现亏损头寸来看,他们年底未实现亏损1.1万亿美元,几乎是整个美国银行体系的两倍,”Gray总结道。

美联储坚称,他们的经营亏损和未实现的SOMA亏损,不会影响他们实施货币政策的能力。Gray则表示说:“虽然这在短期内可能是正确的,但从长期来看,美联储的金融减值可能会带来问题。”

他引述1997年国际货币基金组织前中央银行业务负责人彼得·斯特拉(Peter Stella)发表的一篇开创性的文章,他假设央行需要财务实力才能拥有实现既定政策目标所需的独立性和信誉。

斯特拉认为:“从技术意义上讲,中央银行可以在没有资本的情况下运作。然而最终,他们的资产负债表可能会恶化到必须放弃对通货膨胀的控制、压制金融体系、变得依赖财政部不断注资的地步,或者作为最后的选择,进行资本重组。”

Gray对此解释:“独立的中央银行必须注意其资产负债表和损益表的发展,一些人认为美联储不需要资本,因为它总能通过印钞来偿还债务。虽然这是事实,但创建储备金来弥补损失会导致通货膨胀,并加剧美联储试图解决的问题。”

“但很显然,这不是二元问题,问题不在于央行是否有偿付能力,这是一种渐变的影响。”

总计而言,Gray强调,为了有效,美联储需要强大、独立和可信。尽管美联储过去曾被这样看待,但他们在过去一年中,持续在与多个方面的经济和金融压力作斗争时所犯的错误,导致其财务恶化,后市可能会再次困扰他们。

尽管会计处理有利,但美联储的经营亏损巨大且还在不断增长,资产负债表上的未实现亏损也很大。他提到:“正如我们在商业银行业的失败中看到的那样,信心可能会迅速丧失,而且一旦丧失就很难重建。”

“那些认为美联储不应该担心的批评者,因为他们总是可以通过创造新的储备来履行他们的义务,他们没有看到全貌。”

“正如斯特拉所言,央行资产负债表薄弱不可避免地会导致长期亏损、放弃将价格稳定作为主要政策目标、央行操作独立性下降以及对金融体系施加低效限制。”

Gray也指出,经营亏损和未实现的SOMA亏损显着削弱了美联储的实力,并威胁到美联储的独立性和信誉。美联储已接近成为垃圾信贷。未来的金融危机将考验美联储完成任务的能力。

斯特拉强调,中央银行的最终风险是“政策无力偿债”,即无法履行其政策承诺。它不是更常见的技术性资不抵债,或无法履行其金融负债。Gray最后这么写道:“鲍威尔主席有真正的问题要处理,时间会证明他的盘子能保持旋转多久。”