美数据连传坏消息!金融市场上演“冰与火之歌” 美元急坠逾百点、黄金狂飙突破1990

文/夏洛特2023-04-04 00:27:32来源:FX168

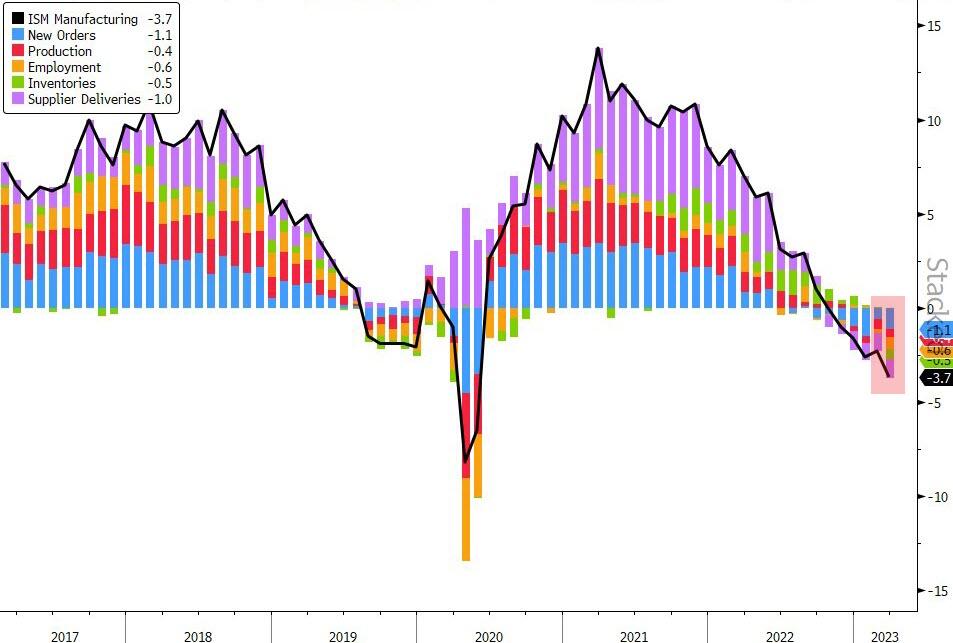

FX168财经报社(北美)讯 周一(4月3日),ISM公布的数据显示,制造业PMI从2月的47.7降至46.3,连续第五个月低于50荣枯线。与此同时,市场继续权衡欧佩克 意外大幅减产所带来的影响。美市盘中,美元指数大幅走低并一度跌破102关口,美股三大股指升跌不一,现货黄金强势击穿1990美元关口。

美国3月份工厂活动收缩幅度超过预期,由于新订单和就业指标回落,一项受到密切关注的指标跌至2020年5月以来的最低水平。

美国供应管理学会(ISM) 3月份制造业活动指数降至46.3,低于彭博社调查经济学家的预估中值47.5。该指数低于50表明经济在收缩。如果不考虑新冠疫情,上个月的数据为2009年以来最差表现。

(图源:彭博社)

周一公布的最新数据显示,利率上升、对衰退的担忧加剧以及贷款条件收紧可能开始影响企业投资。随着家庭继续将更多的可自由支配支出转向服务业,这加剧了服务业已经面临的需求挑战。

ISM 3月新订单指数降至44.3,生产指数虽然较上月有所改善,但仍处于收缩区间。

ISM制造业调查委员会主席Timothy Fiore在一份声明中称:“新订单率依然低迷,因为专家们越来越担心制造业何时会恢复增长。”“价格仍然不稳定,但随着企业继续减少逾期交货和积压的货物,未来的需求不确定。”

据报道,3月份有12个行业出现收缩,其中以家具、非金属矿产品和纺织业为首。6个行业扩张。

(图源:彭博社)

该集团的就业指标连续第三个月下降至46.9,为自2020年7月以来的最低水平,表明当月员工人数有所下降。政府的非农就业报告将于周五发布,将提供本月就业市场的更全面情况。

供应商交货加快,该集团的指标降至14年低点,原因是需求低迷,这有助于缓解供应链中任何挥之不去的压力。与此同时,最近几个月稳定下来的制造商库存以近两年来最快的速度减少。

衡量材料价格的指标表明成本在下降。上周公布的数据显示,美联储官员密切关注的一项关键通胀指标2月份增长速度放缓。在经济的服务领域,价格压力尤其顽固。

与此同时,美国2月营建支出下降,因为在抵押贷款成本上升的情况下,对独栋住宅建筑的投资保持了下降趋势。

同时公布的另一项数据显示,2月份建筑支出下滑0.1%。

近段时间以来,美联储为遏制高通胀而大举加息,住房市场首当其冲受到影响,住宅投资已连续七个季度收缩,这是自2007-2009年经济大萧条时期引发房地产泡沫破裂以来持续时间最长的一次收缩。不过最糟糕的时期可能已经过去。抵押贷款利率在最近两家美国地区性银行倒闭后呈下降趋势,这引发了人们对银行业风险蔓延的担忧。然而,由于信贷状况收紧,房地产市场并未走出困境。

眼下,联邦基金期货交易员认为,美联储5月再次加息25个基点的可能性大于不加息,此前几个欧佩克 国家周末意外宣布石油减产。

交易员目前认为5月份加息25个基点的可能性为58.3%,高于上周五的48.4%,这将使联邦基金利率升至5%至5.25%之间。他们还认为,下个月暂停加息的可能性为41.7%。

欧佩克 宣布,到5月份,每天将减少超过100万桶石油的产量,这导致1个月的票据利率飙升19个基点,至4.68%。

相关阅读:突发重磅!欧佩克 意外集体宣布大幅减产 外媒曝沙特牵头减产的原因

美股升跌不一

纳斯达克综合指数周一下跌,原因是油价飙升给已经在美联储加息和最近银行业动荡中苦苦挣扎的美国经济增加了新的威胁。

纳斯达克综合指数下跌0.9%,而标准普尔500指数在低开后徘徊在持平线附近。道琼斯工业股票平均价格指数逆势上升超220点,升幅达近0.7%。雪佛龙股价领涨道指,上升3.9%。

(道琼斯指数30分钟走势图,来源:FX168)

欧佩克 减产116万桶/天,导致油价飙升。美国WTI原油价格上升6.6%,而国际基准布伦特原油价格上升6%。

由于油价上涨的前景加剧了人们对通胀上升和经济衰退迫近的担忧,交易员对近期市场走强的乐观情绪正在消退。

跟踪标普500指数能源板块的能源精选板块SPDR基金(XLE)上升逾4%。马拉松石油(Marathon Oil)和哈里伯顿(Halliburton)是该基金表现最好的股票,分别上升9%和6.2%。

晨星(Morningstar)能源策略师Stephen Ellis说,随着减产计划的实施,油价上升的前景可能会进一步加剧华尔街的不安情绪。

Ellis说:“考虑到全球库存大幅增加,以及近期银行业困境可能加剧经济衰退担忧,实际削减本身并不令人意外。”“油价上升可能会适度推高通胀,对经济产生更大的抑制作用。”

尽管3月份硅谷银行的倒闭突显了银行业的动荡,但今年第一季三大股指均上升。第一季,纳斯达克综合指数以16.8%的升幅领跑,而标准普尔500指数在今年前三个月上升7%,为连续第二季上升。道琼斯工业平均指数表现落后,但仍勉强上升了0.4%。

“至少就目前而言,科技股被视为所有事物的避风港,不受银行业新闻的影响。反过来,标准普尔500指数似乎受到由微软、苹果等权重科技股所支撑,”Wellington Shields技术分析师Frank Gretz在一份给客户的报告中表示。

对华尔街来说,由于周五适逢耶稣受难日休市,第二季的第一周有所缩短。不过,对投资者而言,本周还有几项重要经济数据需要关注,其中包括周二的职位空缺数据、周三的ADP民间就业报告以及周五备受关注的月度非农就业报告。

美元跌破102关口

周一,随着投资者关注央行政策的分歧,石油减产的影响使通胀前景复杂化,美元兑主要货币缩减了最初的涨幅。

刚刚过去的这个周日,欧佩克及其盟友(简称OPEC )宣布减产目标,导致周一亚市早盘油价一度上升约8%。

市场原本预计OPEC 将在周日的会议上坚持现有的减产200万桶/日计划,直到2023年底,但该组织意外宣布进一步减产约116万桶/日。

丹斯克银行外汇和利率策略助理Mohamad Al-Saraf表示:“油价上升将给全球通胀带来压力,如果我们假设银行业动荡持续下去,那么市场将越来越关注通胀前景。”

随着市场注意力重新转向央行政策,曾因意外削减产出而大幅上升的美元逐渐逆转走势走低。

美市盘中,美元指数延续跌势并刷新日低至101.98,较日高大幅回落近110点。

(美元指数30分钟走势图,来源:FX168)

上周五公布的数据显示,欧元区核心价格增长加速,分析师称,这应该会增强欧洲央行进一步加息的理由,而美国核心通胀指数为4.6%,略低于预期。

北欧联合银行(Nordea)首席分析师Niels Christensen表示:“利差是欧元/美元的主要推动因素。”

Christensen补充说:“鉴于上周公布的数据应该支持欧洲央行进一步加息,欧元今早下跌令人意外。”

交易员预计,欧洲央行在今年年底前将进一步收紧政策60个基点左右。相比之下,市场预期美联储将收紧约15个基点,到12月将降息40个基点。

欧元/美元上升0.27%,至1.0868,盘中稍早触及一周低点1.0788。

衡量美元兑包括欧元在内的一篮子六种货币的美元指数下跌0.12%,至102.38。

本周的焦点将是美国经济活动数据和周五的非农就业报告。

“如果美国数据强劲,市场可能不得不修正升息预期,美元可能获得一些支撑,”Nordea的Christensen补充称。

黄金强势击穿1990美元

黄金价格周一反弹,因美元回吐了最初的升幅,此前市场押注OPEC意外减产可能推高全球能源价格,并迫使各国央行升息。

美市盘中,现货黄金持续拉升并刷新日高至1990.50美元/盎司,较日低则反弹超40美元。

(现货黄金30分钟走势图,来源:FX168)

StoneX分析师Rhona O 'Connell表示,这似乎是对美元最初升势的“膝跳反应”,也引发一些投资者在1960- 1965美元水准附近逢低买盘。

她补充说:“从长期来看,这可能是有利的,因为欧佩克给市场带来了一些不确定性或新的不确定性。”

美元回吐了最初的升幅,令持有其他货币的交易员认为黄金更便宜。投资者关注的是各国央行政策的分歧,而石油减产的影响使通胀前景复杂化。

虽然黄金传统上被认为是对冲通胀的工具,但遏制价格上升压力的加息降低了这种资产的吸引力。

芝加哥商业交易所(CME)的美联储观察工具显示,市场认为美联储在5月加息25个基点的可能性为59.3%,而市场认为英国央行在5月进一步加息25个基点的可能性为66%。

City Index高级市场分析师Matt Simpson表示:“鉴于市场目前已经消化了美联储终端利率上调的可能性,金价现在很容易跌至1900美元。”

在全球银行业动荡促使人们押注美联储将放慢加息步伐后,今年第一季黄金价格上升了近8%。