FX168财经报社(香港)讯 美联储定调美国CPI,并在会议纪要上给出关键解读,即软着陆将再加息25个基点。市场显然不愿意买单,美元指数周四(4月13日)亚市早盘跌至101.52,黄金多头则升至2018美元。鹰派和鸽派观点满天飞,解读混乱的关键原因在于,通胀问题仍旧存在,美联储主席鲍威尔误读软着陆,3月份数据细节足以让鲍威尔彻夜难眠,暂停加息迟早到来的前景不变。

美国消费者价格指数(CPI)作为美联储关键的通胀指标,降至2021年5月以来的最低水平,3月份同比增幅从之前的6.0%降至5.0%,而市场预测为5.2%。然而,年度核心CPI,即不包括食品和能源的CPI,在上述月份同比增长5.6%,符合预期并超过了此前的5.5%。

尽管如此,最新的联邦公开市场委员会(FOMC)货币政策会议纪要显示,由于银行业的动荡,加息预期有所下降,除5月份加息25个基点,美联储反过来又没有提供新的信息,这引发对鹰派立场的质疑美联储行动。“在两家地区性银行倒闭,以及美联储工作人员预测银行业压力将使经济陷入衰退之后,几位美联储政策制定者上个月考虑暂停加息,”路透社称。

数据公布后,旧金山联储主席玛丽·戴利表示,他们收到关于通胀的好消息,但补充说她不想预测紧缩周期的结束。同样,里士满联储主席托马斯·巴尔金受访时表示,通胀肯定已经见顶,但警告称仍有一段路要走。

但通胀真的已经见顶了吗?专家可不这么认为,至少从市场给出的反应,也就是黄金多头继续坚守阵营,美元则大幅回落来看,多数交易员也不愿意相信美联储的软着陆说法。

3月份的CPI数据仍有足够多的令人担忧的细节让鲍威尔彻夜难眠,尤其是在打破核心通胀之后。首先是住房,占核心消费者价格指数的43%左右。出于方法和实际原因,CPI中的租金通胀往往大大滞后于新租约的市场趋势,新租约已经显着降温。

因此,尽管住房通胀率仍然居高不下,但预计明年会下降,尽管速度缓慢。环比数据中,3月份住房租金上涨0.6%,为2022年7月以来的最低升幅,是数据中的一个可喜拐点。但彭博经济研究预计,到2024年底,租金才能基本正常化并停止推高通胀。

换句话说,美联储需要来自篮子其他部分的通货紧缩:汽车和卡车等核心商品,以及其他核心服务类别。几个月来,核心商品一直是一股重要的通货紧缩力量,但这种说法正变得越来越不真实。2021年,在大流行时期供应短缺和政府刺激检查支持的强劲需求下,二手车价格尤其飙升。二手车泡沫的暂时逆转在一段时间内帮助了美联储,但这种影响可能正在失去动力。因此,核心商品似乎正在成为影响整体通胀的中性力量。

当然,这让除住房之外的核心服务承担帮助降低通胀的责任,而且毫不奇怪,这正是美联储重点关注的地方。所谓的超级核心服务指数在3月份上升0.4%,三个月的年化增速仍约为4.4%,远高于大流行前的正常水平。这比上个月有所放缓,但如果美联储决策者不进一步加息,他们将非常希望看到这种趋势继续下去。

住房和二手车外,工资也存在着问题。据美国银行在其最新的Consumer Checkpoint报告中所写,美国银行最新的内部数据显示,尽管超常的工资增长是2022年消费者支出弹性背后的主要驱动力之一,使消费者即使在通胀上升的情况下也能保持支出,但工资带来的提振作用可能正在减弱。

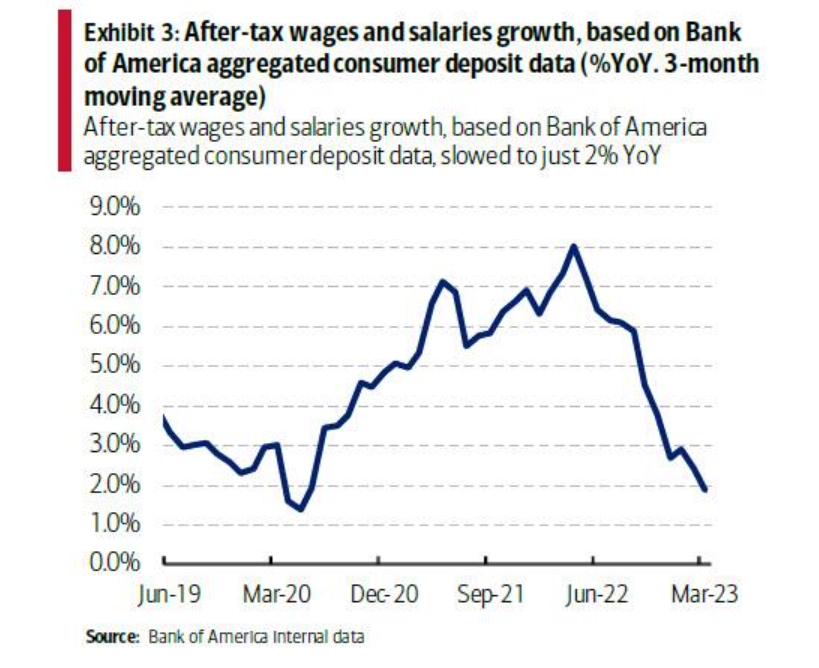

根据美国银行汇总的3月消费者存款数据,税后工资和薪金的三个月移动平均增长率从2022年4月的峰值8%放缓至仅2%,并且是自2020年6月以来的最低利率。美国劳工统计局(BLS)的薪资报告也出现不太明显的下降,该报告显示平均时薪同比增长从2022年3月的5.9%降至3月份的4.2%。这个数字仍然如此是美国银行估计值的两倍多,表明BLS再次远远落后于曲线。

(来源:美国银行)

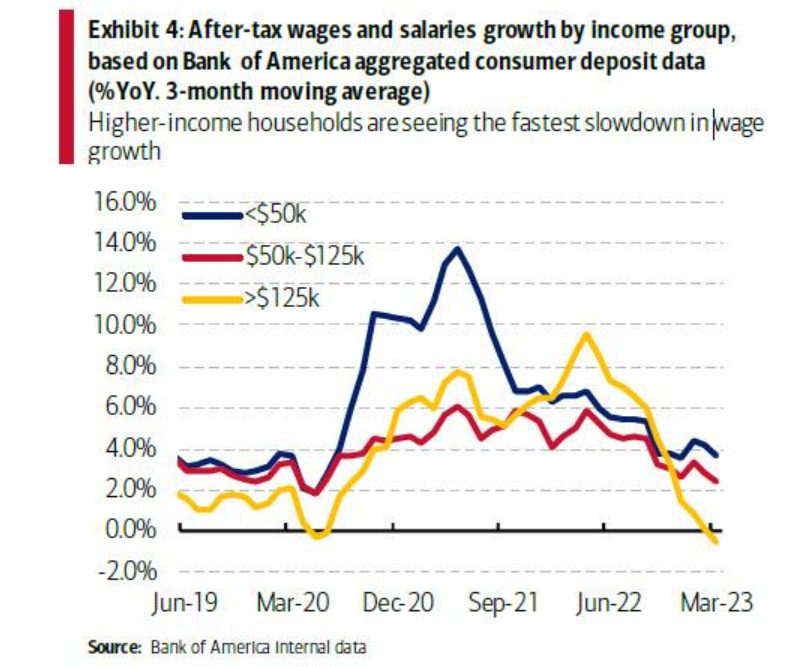

美国银行经济学家推测,该行追踪的工资增长放缓幅度要大得多,这可能是由于样本差异造成的。美国银行的数据可能比美国劳工统计局的就业报告涵盖了更大比例的高收入者,而且高收入家庭工资增长放缓最快。

(来源:美国银行)

还值得注意的是,根据美国银行内部数据,高收入家庭的工资在2023年3月同比下降0.5%,这是自2020年5月以来的首次负增长。这种突然收缩的部分原因可能是招聘冻结或科技和金融服务等行业的裁员,这给这些行业的工资带来了下行压力。

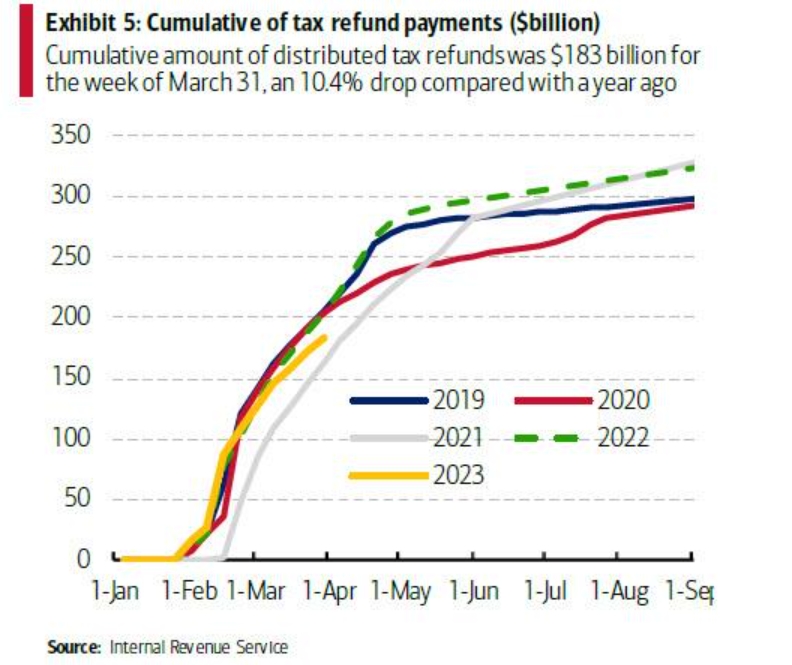

除了工资增长放缓,美国今年退税减少也将拖累消费者支出。美国国税局每周数据显示,截至3月31日当周,累计发放的退税金额为1830亿美元,同比下降10.4%。与此同时,美国国税局报告称,处理的退款数量比去年同期高出3%,这表明平均退款规模较低。

(来源:Internal Revenue Service)

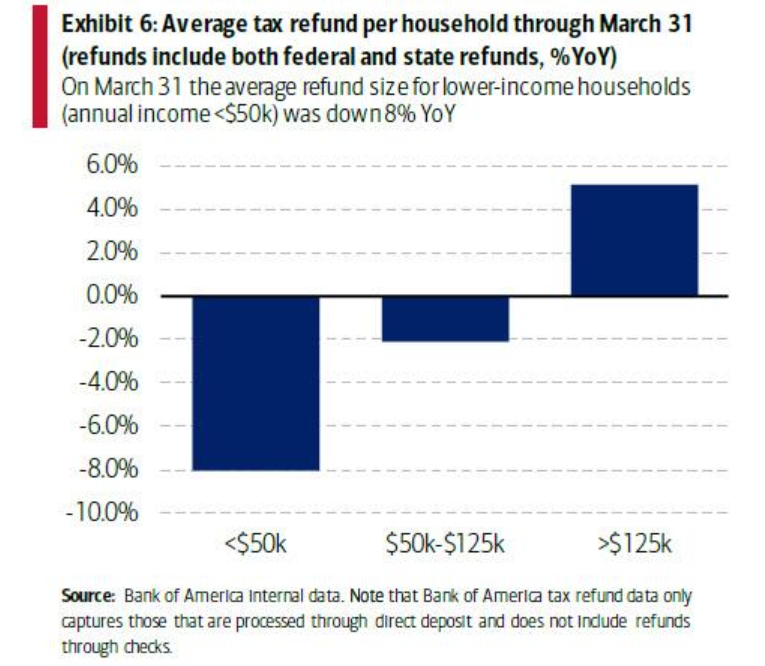

由于美国国税局的数据只提供了一个汇总账户,美国银行的经济学家查看这些数据,以确定退税降幅最大的消费者群体。数据显示,低收入家庭的降幅最大。3月31日,低收入家庭,(年收入低于5万美元)的平均退款金额同比下降8%,降幅最大。

(来源:美国银行)

对于中等收入家庭(年收入5万美元至12.5万美元),平均退款规模也有所下降,但降幅较小,同比下降2%。相比之下,对于高收入群(年收入高于12.5万美元),平均退款比一年前增加5%。ZeroHedge观点认为,这可能是由于高收入家庭在资本市场上的已实现损失。

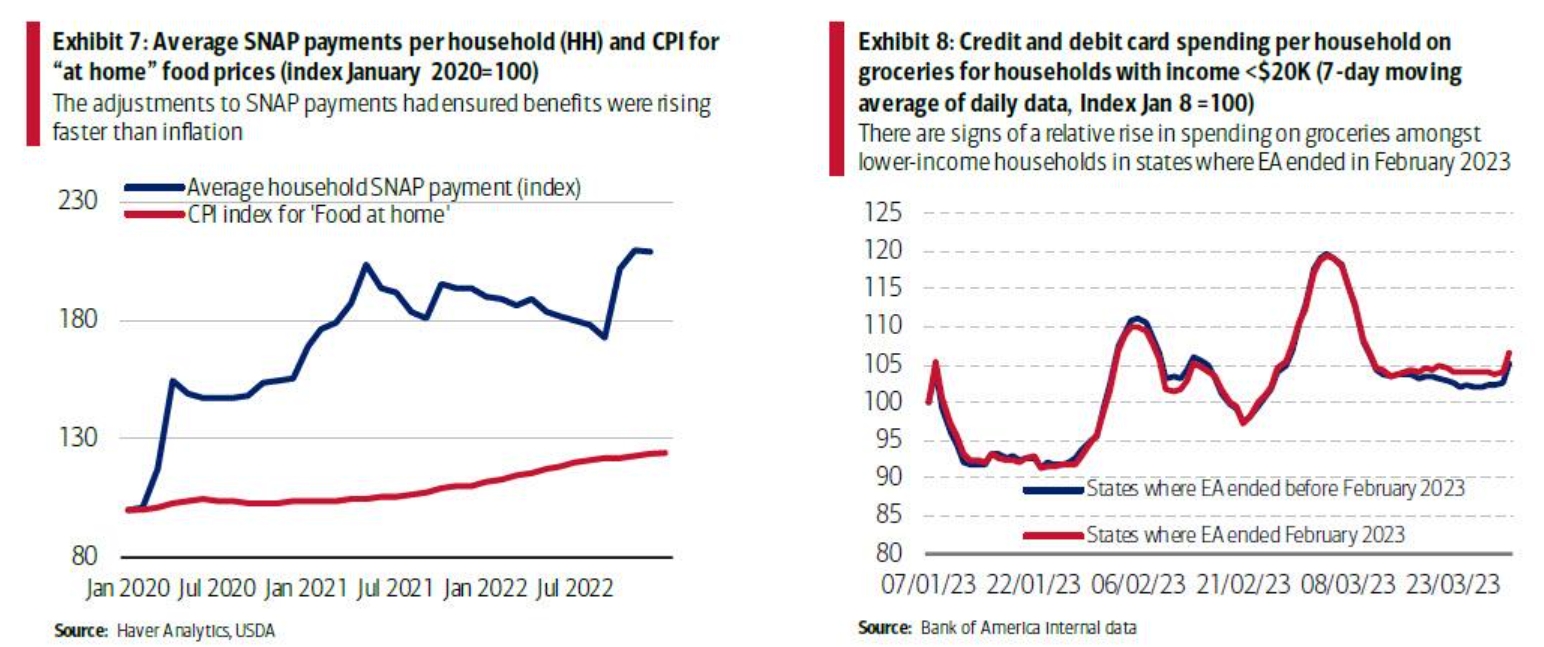

除此之外,美国银行截至3月31日的最新银行卡数据表明,低收入家庭,尤其是年收入低于2万美元的家庭,可能已经转向使用个人信用卡和借记卡购买食品。

(来源:美国银行)

显然,在政策制定者下个月开会之前,还有很多事情可能会发生变化,劳工统计局将在周四公布生产者价格指数(PPI),并在周五公布零售销售数据。自上个月硅谷银行和几家同行遭遇危机以来,美国经济衰退的风险有所增加,很可能会收紧整个经济体的信贷供应。这种风险现在显然可以与通货膨胀的风险相提并论,鲍威尔似乎也正在慢慢走向这一结论。但周三的CPI报告来看,根本不足以让他早点到达那里。

由于上述催化剂对美联储下一步行动发出悲观信号,美元指数跌至一周低点,美国国债收益率创下本周首个单日跌幅。尽管如此,美国10年期国债收益率结束了连续三天的上升趋势,温和下跌至3.40%左右,而2年期国债收益率也回落至3.96%,创下五个交易日以来的首次负值。

目睹了美国通胀的初步信号和FOMC会议纪要都表明美联储的政策转向并支撑金价上升,黄金交易员可能会关注更多通胀细节,以再次确认对金价的看涨偏见。因此,前面所提美国3月PPI外,和周五密歇根4月消费者信心指数初值将备受关注。最重要的是,美联储会谈和收益率对于黄金交易者遵循明确的方向,现在变得至关重要。

黄金技术分析

FXStreet分析师Anil Panchal提到,尽管最近没有采取行动,但金价仍远高于短期关键支撑位。同样让黄金买家充满希望的是,相对强弱指数(RSI)接近50,位于14,以及移动平均趋同和发散(MACD)指标发出的疲软信号。

也就是说,一周上升趋势线和200小时移动平均线(HMA)分别接近2003美元和1995美元,可以限制金价的短期下行空间。之后,3月20日的前阻力线,最晚接近1982美元,可能成为黄金/美元多头的最后一道防线。

(来源:FXStreet)

与此同时,如果金价持续上破2032美元,则表明金价将上涨至2070美元左右的前一年高点,这可能会反驳有关黄金买家离场的传言。如果黄金在2070美元上方保持坚挺,2020年创下的2075美元大关的历史新高将成为关注焦点。