警灯闪烁!美国的银行存款又开始外流了 穆迪下调11家地区性银行的评级

2023/04/23 07:04来源:FX168

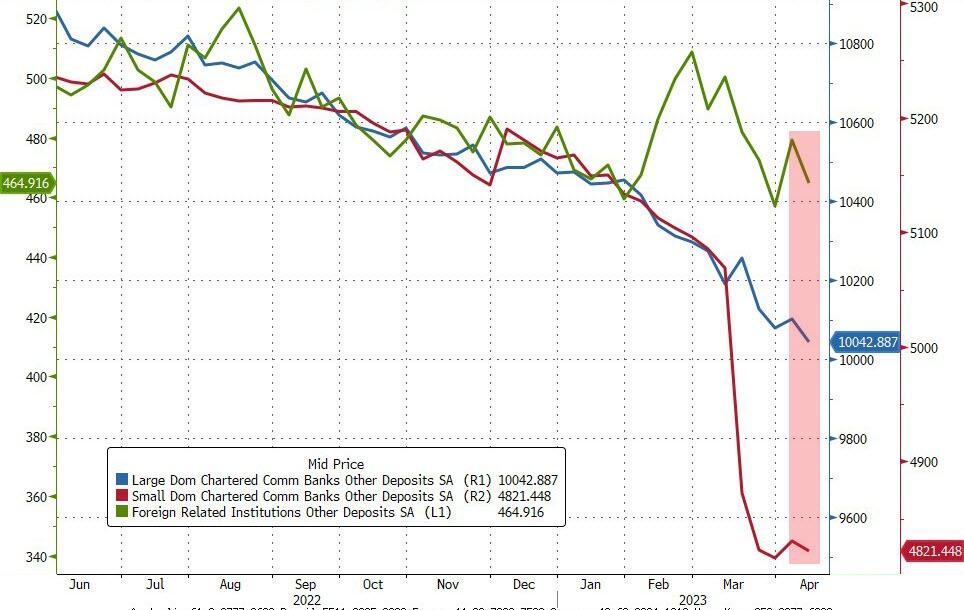

FX168财经报社(北美)讯 周五(4月21日),美联储发布的经季节性因素调整数据显示,美国的银行存款在截至4月12日的一周减少了762亿美元,至17.2万亿美元,之前一周为17.3万亿美元。外流主要出现在大型银行和外资机构,但小银行的存款也录得下降。

(图源:彭博社)

美国的银行存款继前一周大幅增加后,又开始下降。但在住宅和消费贷款的带动下,银行贷款连续第二周增长,表明信贷状况正在企稳。

穆迪投资者服务公司(Moody Investors Service)下调了11家地区性银行的评级,表明利率上升和最近的银行倒闭引发了更大的不稳定。

此次评级下调打击了资产规模约为6820亿美元的U.S. Bancorp、资产规模为890亿美元的Zions Bancorp和资产规模为240亿美元的夏威夷银行(Bank of Hawaii Corp.)。

受地区银行业动荡影响最严重的银行之一西联银行(Western Alliance Bancorp)的评级被下调了两级。上个月面临挤兑的第一共和银行(First Republic Bank)的优先股评级被下调。

(截图自华尔街日报)

硅谷银行(Silicon Valley Bank)和签名银行(Signature Bank)上月的倒闭让人们关注到地区性银行的弱点,其中许多银行发放低息贷款,购买低利率证券。一些银行有很大一部分客户的存款没有保险,而这些存款在金融风暴来袭时变得更加不稳定。

该评级机构表示,银行管理资产和负债的压力正变得“越来越明显”,并对盈利能力构成压力。穆迪在报告中称,最近的事件“让人质疑,一些银行假定的存款高度稳定,以及它们的经营性质,是否应该被重新评估”。

穆迪说,地区银行对遭受重创的商业地产的敞口更大。美国银行业持有约一半的未偿商业地产债务,其中一些集中在建筑、写字楼或土地开发领域。

穆迪称,美国银行的“资本额相对较低”,其证券也存在未实现亏损。在本周的财报电话会议上,该行高管表示,由于最近的一笔收购,该行的资本水平有所下降,但他们预计将在今明两年重建资本水平。

穆迪表示,Zions的证券投资组合存在“重大”未实现亏损,其资本状况恶化。

该评级公司投资者关系主管詹姆斯·阿博特(James Abbott)表示,该评级公司对未实现损失的关注忽视了Zions分散、低成本存款基础的“巨大价值”。他说:“我们估计,这一价值将创造逾50亿美元,以抵消证券投资组合的未实现损失。”

穆迪表示,夏威夷银行同样存在未实现亏损,并依赖于未投保的存款融资。它的“商业地产贷款组合也有所增加”。该银行在一份声明中表示,它拥有“穆迪今年早些时候承认的非常强劲的基本面”。

穆迪表示,截至2022年底,西联汇款超过一半的存款没有保险,导致第一季度资金外流11%。这迫使该银行依赖于成本更高的融资形式。

该银行的一位发言人表示:“虽然我们不同意下调评级,但我们很高兴穆迪继续将我们的存款评级为投资级,并认可我们的稳定前景。”

本月早些时候,第一共和银行暂停支付优先股的季度现金股息。该评级机构表示,它还损失了数百亿美元的存款,迫使它依赖于高成本的借贷,这可能会挤压其利润。

其他被下调评级的银行包括美国合众银行(Associated Banc-Corp.)、Comerica Inc.、First Hawaiian Inc.、Intrust Financial Corp.、Washington Federal Inc.和UMB Financial Corp.。