-23.4!美国又一数据意外“爆冷” 美元走上下坡路、黄金V型反转 A股缘何也遭遇重挫?

2023/04/25 01:20来源:FX168

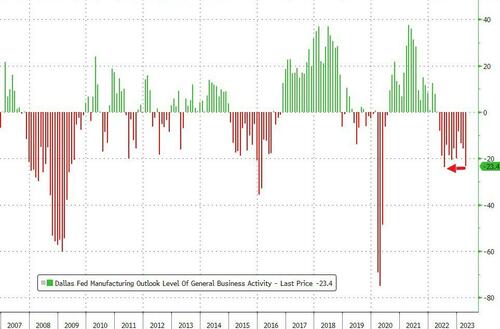

FX168财经报社(北美)讯 继上周费城联储制造业指数暴跌至-31.3之后,美国又一数据传来坏消息。周一(4月24日)公布的数据显示,达拉斯联储4月份制造业大跌至-23.4,远低于预期和前值。美市盘中,美元指数下跌至101.42低点,现货黄金在下跌至1974美元一线之后短线拉升逾10美元,美股三大股指升跌不一。

达拉斯联储制造业指数崩跌

达拉斯联储4月份制造业调查结果远低于预期。分析师原本预计该指数将从-15.7反弹至-11.0,但整体指数却暴跌至-23.4(仅略高于疫情后的低点)。

这是该调查连续第12个月出现“收缩”。

(图源:彭博社)

新订单指数连续第11个月为负,但上升5点至-9.6。订单指数增长率也从-15.2上升至-11.1,但仍为负值。

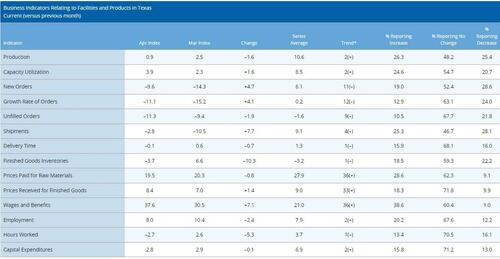

更糟糕的是,4月份物价和工资继续上涨。

(图源:彭博社)

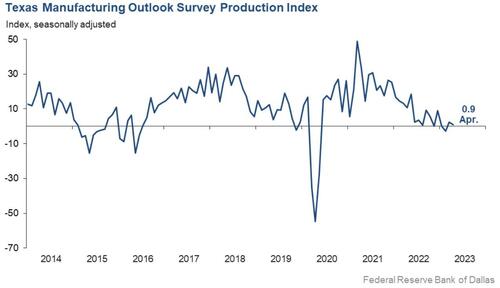

产量持平。

(图源:彭博社)

对整体商业状况的看法在4月份明显恶化。

企业前景指数为-15.6,下降了2个点,仍然深陷负值区域。前景不确定性指数升至24.7,高于16.9的平均水平。

受访者的评论越来越令人担忧:

我们已经接到通知,我们的信用额度续期可能有困难。自2007年以来,我们每月的成本(增长率)增长达到了前所未有的高位。

购买我们产品的资金已经枯竭。

经济增长明显放缓。新订单几乎停止了。

我们开始看到真正的放缓。我们希望它是短暂的。

由于去年的过度购买,我们几乎所有的客户都有很高的库存。因此,他们都在减少订购新库存。由于顾客都在观望经济衰退何时开始,生意很清淡。大多数消费者在被追问时,认为经济衰退将在夏季开始。我们正在准备四个月来的第二次裁员。

业务变得非常缓慢,由于业务量低,我们估计有很多天只能工作几个小时。这太疯狂了——我们去年忙得团团转,而今年却这么快就关掉了,很难理解为什么。我们从许多业内人士那里听到,他们都在说同一件事:经济放缓了,短期内没有任何好转的迹象。也许是美联储的行动导致了这一切。

最后,展望未来,未来生产指数从13.5暴跌至3.0,低读数表明未来6个月产出几乎没有增长。

美元本周开局表现不佳

美元在本月最后一个交易周伊始处于不利地位,交易商等待5月的一系列央行会议,以寻找有关多年来最剧烈的全球货币政策收紧运动何时可能停止的线索。

投资者最关心的将是下周的联邦公开市场委员会(FOMC)会议,市场普遍预计美联储决策者将在会议上再加息25个基点,不过焦点将放在对未来利率路径的指引上。

尽管最近的经济数据显示美国经济增长放缓,但部分经济领域继续显示出韧性,而通胀依然居高不下,这让交易员们对美联储最早可能在7月至年底的降息幅度争论不休。

美元兑大多数主要货币下跌,欧元和英镑分别上升0.4%至1.1037和0.3%至1.2470。美市盘中,美元指数持续下跌并刷新日低至101.42。该指数本月跌幅预计将接近0.9%,3月份跌幅超过2%。

(美指30分钟走势图,来源:FX168)

上周五公布的数据显示,美国和欧元区4月企业活动加快,缓解了对主要经济体即将陷入衰退的担忧。

“从各种采购经理人指数(PMI)中得出的结论是,欧洲和美国的服务业似乎都相当有弹性……与通胀相关的指标目前也没有足够的理由让人感到放心,”澳大利亚国民银行(National Australia Bank)外汇策略主管Ray Attrill表示。

“到目前为止,还没有任何迹象表明今年下半年会降息。”

市场同样预计欧洲央行也将在下周召开会议,预计将加息25个基点,目前市场也部分消化了加息50个基点的可能性。

欧洲央行行长拉加德上周表示,欧元区的通胀率仍然过高,欧洲央行的货币政策“仍有一段路要走”,才能将通胀率拉回2%的目标。

在亚洲,本周日本央行的政策会议成为焦点,因为这是日本央行新任行长植田和男首次主持会议。

外界普遍预计,植田和男将在会议上维持日本央行目前的超宽松政策不变。自本月初接替黑田东彦以来,他一直向市场保证,政策不会很快发生变化。

华侨银行外汇策略师Christopher Wong表示,“我们仍预期收益率曲线控制(YCC)制度将被取消,在通胀压力扩大和日本薪资上涨压力加大的情况下,今年某个阶段将升息。

“但在此之前,在做出任何决定之前,可能会进行政策评估,这表明4月(会议)可能还为时过早,无法期待任何政策转变。”日元/美元上升约0.1%,至134.28。

黄金短线急跌又急涨

金价周一进入窄幅震荡,因易商将注意力从美元走软转向本周即将公布的经济数据,这些数据可能会影响美联储的下一个政策决定。

美市早盘,现货黄金短线加速下跌并触及日低1974.03美元/盎司,随后自低位反弹并刷新日高至1987.61美元/盎司。

(现货黄金30分钟走势图,来源:FX168)

High Ridge Futures金属交易主管David Meger表示,“短期内市场仍在原地踏步,等待下一份经济数据的发布,这些数据可能会向一个方向或另一个方向震荡。”

上周,由于美联储官员发表鹰派言论,且此前公布的调查显示美国和欧元区4月企业活动加快,金价跌破2000美元大关。

根据芝加哥商业交易所(CME)的美联储观察(FedWatch)工具,市场目前认为美联储在5月2-3日的政策会议上加息25个基点的可能性超过90%。

(图源:FX168)

较高的利率提高了持有无收益黄金的机会成本。

Kinesis Money分析师Rupert Rowling在报告中称,“虽然金价需要新的催化剂才能重返2000美元上方,但金价不太可能在短期内跌破1950美元。”

投资者等待美联储青睐的关键通胀指标——核心个人消费支出(PCE)指数,以及本周晚些时候公布的美国GDP增长数据。

“如果美国在今年晚些时候陷入衰退,美联储可能会降息,从而降低美国债券收益率和美元的强势。这可能将金价推高至2000美元上方,”贺利氏分析师在报告中称。

美股艰难寻找方向

周一上午,美国股市涨跌互现,本周将迎来繁忙的财报发布,其中包括大型科技股的财报。

以科技股为主的纳斯达克指数下跌0.7%,道琼斯工业股票平均价格指数基本持平,标准普尔500指数下跌0.2%。

(道指30分钟走势图,来源:FX168)

股市上周五小幅上升,但上周收盘小幅下跌。标准普尔500指数上周下跌0.1%,道琼斯指数下跌0.2%,结束了连续四周上升的势头。纳斯达克综合指数上周下跌0.4%。

本周伊始,市场笼罩着谨慎的基调,投资者关注一系列繁忙的企业业绩和美国经济数据,这些数据可能影响美联储5月3日的利率决定。

Hargreaves Lansdown的资金和市场主管Susannah Streeter表示,“在本周公布一系列大型科技股业绩,以及周四公布的美国第一季GDP数据之前,交易可能会保持谨慎。”

以美国个人消费支出(PCE)价格指数衡量的3月份通胀数据将于周五公布。个人消费支出指数是美联储青睐的物价指标之一。

“股市一直在‘磨磨蹭磨’,但仍有逐步上行的倾向。在5月3日至4日的(联邦公开市场委员会)会议之前,美联储正进入‘静默期’,因此投资者将关注即将发布的宏观数据和2023年第一季财报季,”Fundstrat研究主管Tom Lee表示。

本周将有178家,即35%的标准普尔500指数成分股公布业绩。

但与科技相关的财报将成为关注的焦点。谷歌母公司Alphabet Inc.和微软周二将公布财报,Facebook母公司Meta Platforms Inc.将于周三公布财报,亚马逊本周将于周四下午收官。

Main Street Research首席投资官James Demmert在电子邮件中评论说:“最近几个月,许多科技股大幅上升,这让人想起过去16个月里的最后四次熊市反弹,而这些时期对科技股来说都没有好结果。”

他写道:“在过去几个月里,科技股的最新反弹尤其受到美联储将在今年下半年降息的想法的推动,我们认为这种想法过于乐观。”“尽管科技行业的某些板块可能更具防御性,但科技行业总体上并不是一个安全的避风港,尤其是那些市盈率明显超过其营收增长率的科技股。”

FactSet高级收益分析师John Butters指出,截至上周五,标准普尔500指数成分股中有88家公司公布了业绩,该指数的综合收益降幅为负6.2%。

他在给客户的电子邮件中写道:“如果该季度实际下降6.2%,这将是自2020年第二季(-31.6%)以来该指数报告的最大收益降幅。”

一些分析师表示,这种疲软的利润表现有助于阻止股市突破日益狭窄的交易区间的顶部。

中国股市创今年最大两日跌幅

中国股市遭遇今年以来最大的两日跌幅,这表明交易员可能对市场反弹失去信心,他们正在重新评估地缘政治紧张局势和脆弱的经济等内在风险。

沪深300指数周一收盘下跌1.2%,突破关键技术位,科技和材料类股领跌。上周五,外国投资者抛售了自去年10月下旬以来最多的股票。上周五,中国股市下跌了2%。

(图源:彭博社)

本财报季,投资者原本一直寄希望于重启触发新一轮反弹,但随着美国加大对中国政府科技雄心的压力,他们面临新的阻力。4月份,中国主要股指表现落后于全球基准股指,而在全国假期前出现新冠疫情的威胁,可能会阻碍刚刚起步的经济复苏。

“我认为,在这个时候,投资者试图从每一条头条新闻中看到负面的一面,”联银私人银行董事总经理Ling Vey-Sern表示。他补充称,“对美国进一步限制的担忧”正在削弱市场人气。

今年早些时候,沪深300指数试图进入牛市的努力以失败告终。根据彭博汇编的数据,在过去的两个交易日里,外国投资者通过与香港的交易联系出售了114.5亿元人民币(17亿美元)的内地股票。

中国被视为今年最有希望的投资目的地之一,但在1月底重启反弹失败后,中国股市一直难以重获动力。最新的一组数据表明,由于房地产投资疲软,中国经济的反弹有些不平衡。

中国经济复苏不平衡的另一个迹象是,中国最贫穷、负债最重的省份之一正更大力地寻求政府帮助,以分散其金融风险。

在香港,恒生指数下跌0.6%,收于20000点的关键心理关口下方。在岸市场将于5月1日至3日休市。

Oanda Asia Pacific Pte高级市场分析师Kelvin Wong表示,由于央行缺乏进一步的流动性支持,“沪深300指数现已跌破关键的200日移动均线,加剧了持续的获利了结活动”。此外,鉴于即将到来的假期,“交易员不希望持有未平仓的短期头寸”。