FX168财经报社(北美)讯 周一(5月8日),美联储表示,银行报告称,第一季商业和工业贷款标准收紧,需求减弱,延续了银行业近期出现压力之前就开始的趋势。

美联储周一公布的高级贷款专员意见调查(SLOOS)显示,美国银行收紧大中型企业贷款条件的比例从2022年第四季的44.8%上升至46%。

自今年3月以来,美国四家地区性银行的倒闭引发了金融业的动荡,并加剧了人们的担忧,即银行将以可能使美国经济陷入衰退的方式控制信贷渠道。

报告还显示,信贷需求明显减弱。报告商业和工业贷款需求增加的银行比例在第一季下降了55.6%,为自2009年全球金融危机以来的最大降幅。调查显示,这一比例在去年第四季下降了31.3%。

银行去年已经收紧了信贷渠道,主要原因是美联储快速加息导致借贷成本上升。去年年底,收紧贷款标准的银行所占比例上升至衰退期间通常出现的水平。

美联储上周宣布了最近一次加息,自2007年以来首次将基准利率目标上调至5%以上。美联储主席鲍威尔当时暗示,这可能是目前最后一次加息,政策制定者正在评估借贷成本上升和信贷标准收紧对经济的影响。

但鲍威尔也没有宣布美联储对抗物价快速上涨的战斗取得胜利,如果通胀仍比官员们预期的更为顽固,他仍有可能进一步加息。然而,鲍威尔说,紧缩的信贷条件可能会限制将通货膨胀率带回美联储2%目标所需的更高利率。

芝加哥联储主席古尔斯比周一早些时候在接受雅虎采访时表示:“我当然和你一样,在市场和企业接触中感受到信贷紧缩,或者至少是信贷紧缩正在开始。”

美元指数DXY短线走高10点,现报101.39,此前美联储报告显示信贷收紧,企业贷款需求疲软。

美股三大股指短线下挫,道指跌超0.4%,标普500指数、纳指跌超0.2%。

标普银行指数涨幅收窄至0.4%,此前美联储报告显示信贷条件收紧、需求更弱。

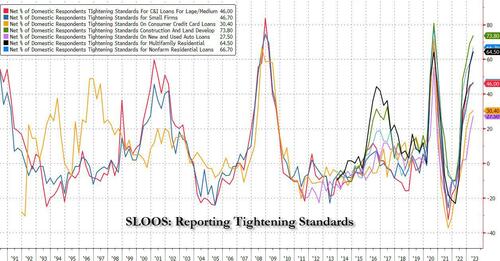

有机构分析指出,美联储高级贷款专员意见调查显示,对大中银行收紧信贷的银行比例从44.8%小幅升至46%,总体信贷收紧程度低于市场预期。此次SLOOS和美联储H.4.1报告都没有基本面方面的负面消息,这表明银行股的大幅波动来自负面情绪、目标明确的空头头寸,而不是大规模存款外逃和系统性担忧。此次报告变化最大的是上调贷款利差的银行比例,从第一季度的44.8%升至62.3%。报告特别指出,“总的来说,银行报告称,过去一年里,所有类别的商业地产贷款都收紧了贷款政策,其中最常见的变化是贷款利率与银行资金成本之间的利差扩大,贷款与价值比率下降。”

该报告的其他方面显示,企业贷款方面,调查受访者表示,总体而言,第一季度对大中型企业和小企业的工商业(C&I)贷款标准收紧,需求减弱。与此同时,银行报告称,所有商业地产(CRE)贷款类别的标准收紧,需求减弱。

对于家庭贷款,银行报告称,除符合政府资助企业(GSE)资格和政府住房抵押贷款基本保持不变外,所有类别的住宅房地产贷款(RRE)的贷款标准都有所收紧。与此同时,所有RRE贷款类别的需求都有所减弱。

此外,银行报告称,房屋净值信贷额度(HELOCs)的标准收紧,需求减弱。收紧了所有消费贷款类别的标准;汽车和其他消费贷款需求减弱,而信用卡需求基本保持不变。

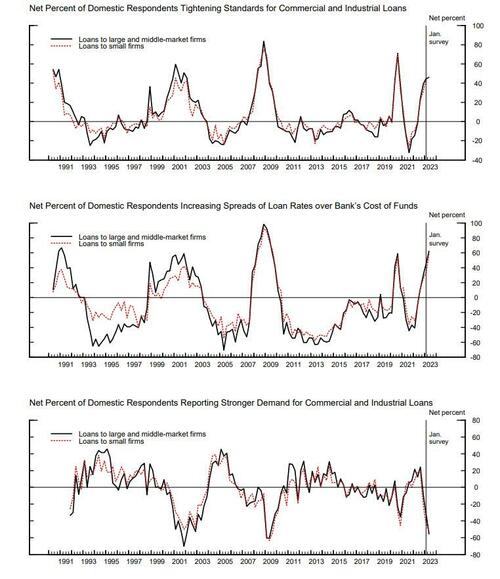

以下是C&I的供求情况(按小型、中型和大型公司分列),以及表示贷款利率与联邦基金的利差正在上升的受访者情况。

(图源:Zerohedge)

金融博客Zerohedge撰文称,仔细研究一下贷款标准就会发现,情况可能并不像一些人预期的那么糟糕:回想一下今天早些时候我们的报道,高盛的Jan Hatzius预计,C&I贷款的贷款标准指标将收紧15.4个百分点,至60.2,反映出小银行的贷款标准将提高33.3个百分点,至77.0,而大银行的贷款标准将适度提高10.3个百分点,至56.0。实际数字并没有那么糟糕,C&I标准仅小幅收紧至46。

(图源:Zerohedge)

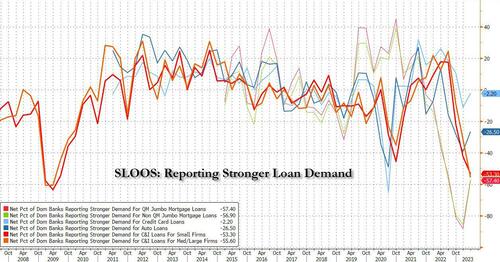

供应方面的一点点好消息很快就被需求方面的消息所抵消,报告C&I贷款需求强劲的银行净数量从1月份的-31.30降至-53.30,不仅低于新冠疫情期间的最低水平,而且与2008/09年金融危机最严重时期的C&I贷款需求相当。

(图源:Zerohedge)

尽管对其他贷款类别(如信用卡贷款、汽车贷款和大额抵押贷款)的需求出现了令人惊讶的反弹,但人们可以辩称,所有数据显示的都是对企业的突然冲击,它们拒绝借贷——从而增长——直到情况更加稳定,被消费者激增的贷款需求所抵消,消费者正在尽可能快地增加信用卡、汽车和抵押贷款的债务。正好赶上了一代人以来最高的利率。

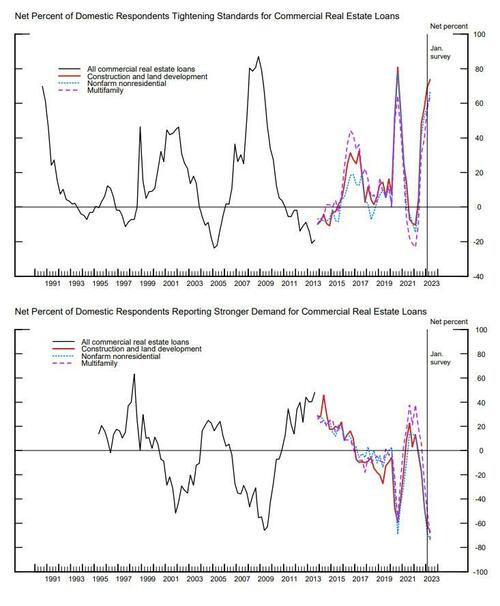

但还有更多:当所有人都对商业房地产感到恐慌时,4月份的SLOOS包括了一个特别问题,询问银行过去一年对商业地产贷款政策的变化;关于银行在第一季度改变所有贷款类别标准的原因;以及银行对2023年剩余时间内贷款标准变化的预期以及这些变化的原因。

毫不奇怪,银行报告称,它们收紧了所有类别CRE贷款的所有调查条款。在建设和土地开发贷款方面,主要银行净股扩大了贷款利率息差,降低了贷款价值比,提高了偿债覆盖率;银行的主要股份减少了最大贷款规模和覆盖的市场领域;适度的银行净份额缩短了只付息期的长度,适度的银行净份额减少了最大贷款期限。对于非农业非住宅贷款,主要银行净股扩大了贷款利率息差,降低了贷款价值比;银行的大量净份额增加了偿债范围,减少了最大贷款规模和所服务的市场领域;适度的银行净份额缩短了只付息期的长度,降低了贷款的最长期限。对于多户贷款,主要银行净股扩大了贷款利率利差,降低了贷款价值比;银行的大量净股份增加了偿债覆盖率,减少了最大贷款规模;适度的银行净份额减少了只付息期的长度、服务的市场领域和最大贷款期限。

最重要的是,没有人会对此感到意外,银行报告称,在过去一年里,所有类别的商业地产贷款都收紧了贷款政策,其中最常见的变化是贷款利率与银行资金成本之间的利差扩大,以及贷款与价值比率(loan-to-value ratio)下降。

(图源:Zerohedge)

但更令人担忧的是,在第一季改变所有贷款类别标准的原因的第二组特殊问题上,银行表示,经济前景不太有利或更不确定,风险容忍度降低,抵押品价值恶化,以及对银行融资成本和流动性状况的担忧。

最后,关于银行在2023年剩余时间内贷款标准前景的最后一组特别问题,银行报告称预计将收紧所有贷款类别的标准。银行最常提到的理由是,其贷款组合的信贷质量和客户的抵押品价值预计会恶化,风险承受能力下降,以及对银行融资成本、银行流动性状况和存款外流的担忧,预计将在2023年剩余时间内收紧贷款标准。

换句话说,虽然目前的信贷危机可能没有一些人预期的那么严重,但信贷危机才刚刚开始,因为银行预计“将收紧所有贷款类别的标准”。

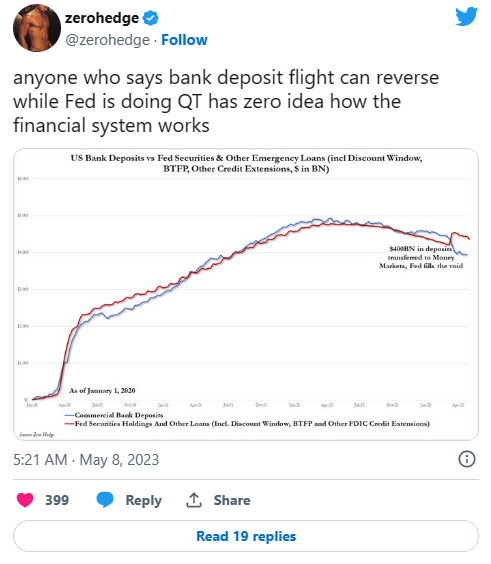

最后,所有这些都是假设不会再有银行倒闭,Zerohedge今天早些时候称,这是愚蠢的,美联储继续量化紧缩(QT)措施并将每月减少约950亿美元的存款基础(QT的速度),主要来自小银行,直到美联储在更多地区银行倒闭后认输。

(图源:推特)