小心全球经济飞出巨大“黑天鹅”!5000亿美元公司债务“风暴”正在形成 穆迪发“骇人”警告

2023/07/19 08:36来源:FX168

FX168财经报社(香港)讯 对信贷危机的担忧已经消退,但随着宽松货币时代的结束,一波企业破产潮正在形成。彭博社统计的数据显示,一场5000亿美元公司债务“风暴”正笼罩在全球经济上空。穆迪警告称,最坏情况下全球企业违约率将飙升至近14%。

彭博社周二(7月18日)报道称,理查德·库珀(Richard Cooper)的手机在某种程度上为全球经济“敲响警钟”。最近,它一直响个不停。

佳利律师事务所(Cleary Gottlieb)是一家负责公司破产的顶尖律师事务所。作为佳利律师事务所的合伙人,几十年来,库珀一直在为世界各地的企业提供建议,告诉他们在债务缠身时该怎么做。

库珀在全球金融危机、2016年的石油泡沫破裂和新冠大流行期间如此做。现在他又在这样做了,今年大公司破产的速度是2008年以来的第二快,仅次于疫情初期。

库珀说:“感觉和之前的周期不同,你会看到很多违约。”

报道称,库珀的职位让他对已经开始在全球各地登陆的5000多亿美元的公司债务危机“风暴”有了预见性的认识。这个数字几乎肯定还会增长。这加剧华尔街的担忧,因为这可能会减缓经济增长,并给刚刚摆脱数十年来最严重损失的信贷市场带来压力。

从表面上看,这在很大程度上像是资本主义的惯常波动,公司受到技术变革或远程工作兴起等因素的破坏,导致香港、伦敦和旧金山等地的办公楼空置。然而,在这背后往往有一个更深层次、更令人不安的问题:在一个资金异常廉价的时代,债务负担不断膨胀。现在,随着各国央行逐步提高利率,而且似乎将比华尔街几乎所有人预期的更长时间保持利率不变,这一负担正变得更加沉重。

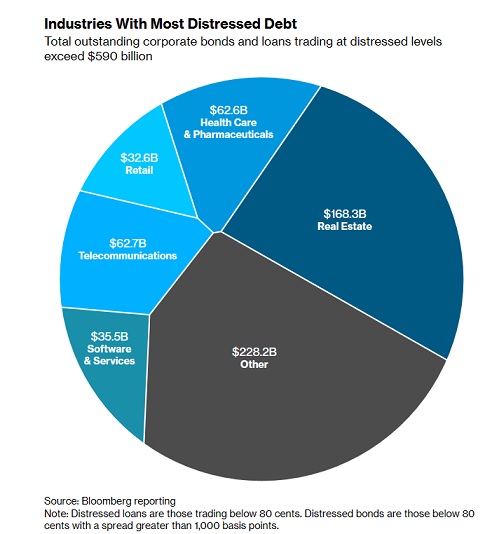

根据彭博社统计,处于不良水平的未偿公司债券和贷款总额超过5900亿美元。下图是不良债务最多的行业情况。

(图片来源:彭博社)

彭博社分析称,通胀飙升令货币政策制定者措手不及,他们一直在积极从全球金融体系中抽回资金,有意通过遏制企业信贷流动来减缓经济增长。不可避免地,这意味着一些公司将会倒闭。

标普全球(S&P Global)的数据显示,在美联储开始一代人以来最大幅度的加息之前,美国的高收益债券和杠杆贷款(由风险更高、信誉较差的企业持有)的规模从2008年增加一倍多,到2021年达到3万亿美元。同期,中国非金融企业的债务相对于中国经济规模大幅上升。在欧洲,仅2021年一年,垃圾债券的销量就飙升逾40%。其中许多证券将需要在未来几年内偿还,这将导致7,850亿美元的债务即将到期。

随着中国和欧洲经济增长降温,加之美联储预计将继续加息,这些还款可能让一些企业难以承受。数据显示,自2021年以来,仅在美洲,问题债券和贷款的规模就已经猛增360%以上。如果这种情况继续蔓延,可能会导致自大金融危机(Great Financial Crisis)以来的首个大范围违约周期。

咨询公司普华永道(PwC)在英国负责争议性破产和资产追回的卡拉·马修斯(Carla Matthews)表示:“这就像一条橡皮筋。你可以摆脱一定程度的紧张。但总有一天它会崩溃。”

《华尔街日报》报道称,穆迪投资者服务公司(Moody 's Investors Service)周二表示,今年迄今为止,美国企业违约数量已攀升至55起,超过2022年全年的36起。

今年,美国企业债务违约也占全球企业债务违约的大部分,上半年全球有81家企业未能偿还债务。截至6月份,全球企业12个月违约率达到3.8%,高于2022年12月记录的2.8%。

穆迪副总裁Sharon Ou称:“上个月的违约事件使得截至6月份的12个月期间全球投机级违约率从5月底的3.6%上升至3.8%。”

穆迪并表示,预计明年全球投机级公司的违约率将达到5.1%。在最悲观的情况下,它可能会跃升至13.7%,超过2008-2009年信贷危机期间达到的水平。

当然,还有很多不确定因素。例如,面对更高的借贷成本,美国经济出人意料地保持弹性,而通胀的稳步放缓引发人们对美联储可能正在引导经济软着陆的猜测。

自3月份以来,美国垃圾债券市场的收益率息差(衡量感知风险的一个关键指标)也有所收窄。当时硅谷银行(Silicon Valley Bank)的倒闭,一度引发人们对信贷危机的担忧,但这场危机从未成为现实。

然而,即使违约率出现相对温和的上升,也会给经济带来另一个挑战。违约率上升得越多,投资者和银行缩减放贷的可能性就越大,随着融资选择的消失,这反过来又会使更多企业陷入困境。随之而来的破产也会给劳动力市场带来压力,因为员工会被解雇,从而相应地拖累消费者支出。

专家们一直在警告称,由于利率上升和银行在今年早些时候一系列地区性银行倒闭后收缩贷款,一波违约潮将打击美国经济。这两个因素都收紧金融环境,也增加经济衰退的风险。

德意志银行(Deutsche Bank)的一份分析报告显示,美国贷款总违约率可能升至11.3%,仅略低于“大衰退”期间12%的历史最高水平。

美国银行(Bank of America)今年较早时警告称,信贷环境趋严加上经济全面衰退可能导致近1万亿美元的企业债务违约。